預貯金をしてもほとんど利息のつかないこのご時世、安全で、利回りが高く、有利な税制が設けられている小規模企業共済は、所得税、相続税対策としてお薦めです。

1.制度の概要

小規模企業共済制度は、独立行政法人中小企業基盤整備機構が運営する共済制度で、小規模企業の個人事業主等の廃業、会社等の解散、第一線を退いたときの生活の安定又は事業の再建等を図る資金をあらかじめ準備しておくためのものです。小規模企業者の相互扶助の精神に基づき、自らの拠出による共済制度を確立することによって、小規模企業者の福祉の増進と小規模企業の振興に寄与することを目的としています。

2.加入資格

小規模企業共済には加入資格があります。名称のごとく大規模な事業を営む者は加入資格がなく、小規模な事業を営む個人事業主(共同経営者を含みます。)又は会社の役員に限られます。規模の判定は、従業員の数により行い業種により異なります。例えば、不動産業を営む場合は、常時使用する従業員の数が20名以下となっています。

3.預金するなら加入しよう

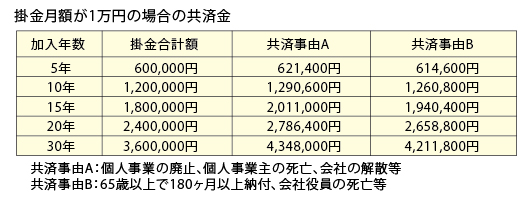

同制度を運営する中小企業基盤整備機構は独立行政法人ですので、民間の銀行よりも破綻する確率は低く安全です。しかも、将来の共済金は、次表のとおり掛金元本をわることなく、利息相当部分は預金の数倍となっており、長く加入するほど共済金が多くなります。(任意で解約した場合や規約に違反した場合等は掛金元本を割ることがあります。)

4.所得税対策

(1)所得控除

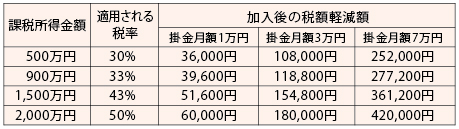

掛金は税法上、全額を小規模企業共済等掛金控除として、課税対象となる所得から控除できます。掛金は月額1,000円から70,000円の範囲内(500円単位)で自由に選べますので、資金繰りと相談しながら無理なく支払いができます。所得税等の軽減の効果としては、以下の表のとおりとなります。例えば、月額7万円の掛金を支払うと年額84万円になります。課税所得が2,000万円の方であれば、実質84万円の貯金をすることにより、所得税及び住民税が42万円も軽減されることになります。

(2)退職所得控除

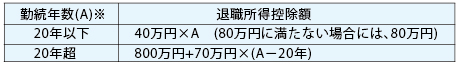

共済事由や受取方法により、課税関係は異なりますが、65歳以上の方で15年以上加入した場合、または事業を廃止した場合で共済金を一括受領するときは、退職所得として所得税が課税されることになります。本来は掛金元本の払戻しであり、利息相当部分だけが課税対象と考えられますが、掛金はすでに所得控除しているので二重の控除はできません。本来、全額課税対象と考えられますが、退職所得扱いのため、退職所得控除(例えば、勤続年数が10年の場合は400万円、25年の場合は1,150万円となります。)が適用され、2分の1課税と優遇されています。

・退職所得の計算方法

(収入金額-退職所得控除額)×1/2=退職所得

※小規模企業共済の場合、組合員であった期間となります。(1年未満の端数切上げ)

5.相続税対策

生前、共済金を受取ることなく亡くなり、相続人が共済金を受け取った場合は、「退職手当金等」として相続財産となります。この退職手当金等には、親族間の生活協同関係に配慮して非課税規定が設けられており、例えば、相続人が配偶者と子2人の合計3人の場合、「500万円に法定相続人の数(3人)を乗じた金額」の1,500万円までが非課税となります。

個人事業主には、退職金というものがありませんし、資金繰りの都合上死亡退職金を支払えない場合も多いかと思われますので、小規模企業共済によりこの非課税制度を利用して、納税資金の準備等として有効に活用して頂きたいです。