ライフプランのブレーンとして

最高のコンサルティングを

MESSAGE

メッセージ

皆さまのライフプランを

実現させるため

私たちがお手伝いします

資産を取り巻く環境は日々変化しております

毎年おこなわれる税制改正、

刻々と変化する金融・保険市場、

そして都心回帰の不動産市場

様々な問題と向き合いながら

土地資産家や企業オーナーである皆さまの

ニーズにお応えすること

安心かつ効果的なご提案のもとに、

ライフプランを達成していただくこと

それが、資産税の専門家である

我々エーティーオーの使命です

資産設計や相続対策等、

ライフプランのブレーンとして

経験豊富な私どもを是非お役立てください

機動性のある情報収集力と、

豊富な事例により

きめの細かい

最高のオーダーメイドコンサルティングを

ご提供いたします

SERVICE

事業案内

TAX ACCOUNTANT

税理士紹介

エーティーオー財産相談室には、約10名以上の税理士が在籍しています。

専門的知識と実績をもつ私共が機動的にチームを組み、質の高いアドバイスや実務的サポートを行っております。

CLUB ATO

クラブATOについて

かかりつけ税理士のすすめ

を提供する身近な相談相手としてお役立て頂ければ幸です。

COLUMN

お役立ち情報

え〜っと通信

土地評価のポイント~現地調査で評価が下がる!?~

相続税の申告書を作成する場合に、弊社で最も注意して行うポイントの一つとして土地評価があります。路線価が高い都心部では土地評価の仕方によっては、相続税に大きな影響を与えます。今回は、現地調査をきちんと行うことにより確認している土地評価の減価ポイントをご紹介します。

1.相続税における土地評価の原則

土地評価は、基本的に路線価方式で算定しますが、一部地域では倍率方式で算定します。路線価方式の場合は、下記のように評価額を求めます。

○土地の相続税評価額

1㎡当たりの路線価×補正率×面積(㎡)

補正率は、土地の形状や奥行・間口の広さなどに応じて減額率が決まります。例えば、「細長くいびつな土地であれば正方形の土地より10%減額しよう。」というようなものです。実際の土地は綺麗な正方形の土地ばかりではありません。使いにくく価値が下がる場合には、減額補正が可能になります。この減額補正ですが、机上で見ているだけではすべてがわかりません。弊社では、路線価地域の場合必ず現地調査を行い、減額要素がないか確認を行います。

2.セットバック

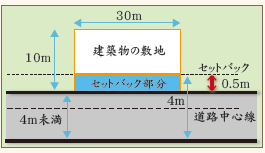

減額要素で意外と多いのが、セットバックです。セットバックとは、一般的に敷地や建物を道路や隣地などの境界線から後退させることをいいます。2項道路の中心線から2m後退した線が道路の境界線とされています。セットバックの対象となる敷地部分の評価が自用地評価額の70%引きとなります。具体的に計算すると次のとおりです。

自用地評価額:

30万円(1㎡路線価)×300㎡=9,000万円

セットバック地積:

0.5m×30m=15㎡

減額する金額:

9,000万円×15㎡/300㎡×0.7=315万円

2項道路に該当するかどうかは、区役所等の建築指導課で確認できます。セットバックの地積は、道路台帳や隣地の建築計画概要図を参考にすると具体的に算出が可能になります。現状は、セットバックの必要はないが、将来建物を建替える場合は、敷地を後退する=有効敷地面積が減少することとなり、土地の評価も下がります。同じ2項道路上に複数の貸地をお持ちの地主の場合、セットバックの評価減はかなりまとまった金額となります。

3.庭内神し

次にご紹介する減額要素としては庭内神しがあります。

庭内神しとは、屋敷内にある神社や祠など、ご神体を祀って日常的に礼拝の対象としているものを指します。以前は、この庭内神しのみが非課税財産の対象でした。しかし、平成24年の改正により庭内神しとその敷地等が密接不可分の関係である場合には、敷地等も一体のものとして非課税財産となりました。しかし、必ずしも非課税として認められるわけではなく、以下条件があります。①敷地への定着性②建立の経緯・目的③日常礼拝の対象か否かの3つです。地主の方のご自宅にはほとんどの場合、大小様々な庭内神しがあります。現地調査して敷地部分を計測し、図面を添付して非課税財産として申告しています。広いご自宅の場合、立派な庭内神しがあるとそれなりに減額要素となります。

4.高圧線

最後にご紹介するのは、高圧線下にある土地の減額方法です。高圧電線が上空を通過している土地は、通常土地の謄本を確認すると「地役権」が設定されています。この地役権が設定されている土地は、安全確保のため、線下の建物には一定の建築制限が加えられます。この建築制限部分が減額要素となります。この減額割合は、建築制限の内容によって、次の割合を乗じた金額によって評価することができます。

①家屋の建築が全くできない場合・・・・・・・50%とその土地に適用される借地権割合とのいずれか高い割合

②家屋の構造、用途等に制限を受ける場合・・・30%

現地調査時でポイントとなるのは、上空に高圧線が通っているにもかかわらず線下補償契約のみで地役権の設定がされていない土地がある場合です。住宅地図を見て、周りに鉄塔がある場合は要注意です。電力会社との間で締結した制約や契約書等を確認し、制限面積や減額割合を評価する必要があります。

5.現地調査はとても重要!

以上のようにいくつか土地評価の減額ポイントを説明してきました。他にも高低差が著しい土地や傾斜地など検討が必要な要素はまだまだあります。税理士業務というとオフィスで涼しく作業をしているのでは?と思われがちです。しかし、灼熱の中でも現地調査を行い、額に汗かいて測量したり、写真を撮ったり、何か減額要素はないかと目を凝らしております。

2025年8月15日

CONTACT

お問い合わせ

初回は無料でご面談による

相続税、資産税、事業承継のご相談を承ります。

経験豊富な税理士が相談対応いたします。お見積りまで費用は一切かかりません。相続、贈与、不動産の有効活用、事業承継等の、資産・相続税に関するご相談を初回に限り無料でお受けしております。問題点や疑問点を整理の上、ご来社ください。

※お電話やメールでのご回答は、解釈の相違、事実の誤認等を招きますのでお受けしておりません。

ご相談内容により、作業が発生する場合には、作業内容に基づいたお見積りをご提示いたします。

先ずはお気軽にお電話又はメールにてご連絡ください。