税務調査を受けました。何らかの間違いが発見されれば、税金が増えるのが常識と言うものでしょう。逆に課税される金額が減ったら、必ず税額も減るのでしょうか。実は、相続税においては、この常識的なルールが”人によっては”通用しないことがあるのです。そんな馬鹿な、と言う世にも不思議なお話が今月のテーマです。

1.相続税額の計算の仕組み

まずは簡単に相続税の計算方法のおさらいから。課税される財産の合計額から基礎控除額を控除します。その金額をAとして、Aを法定相続人が法定相続分通りに相続する、と言う前提で全体の相続税額を算出します。例えば配偶者と子1人が相続人の場合、配偶者はA×1/2、子もA×1/2が相続分となるでしょう。その各々に税率を乗じ、それを合計したものが『相続税の総額』と言われる、相続人全員での負担額の合計です。

各相続人は実際に相続で取得した財産の割合に応じ、相続税の総額を按分してそれぞれの納税額を算出するのです。従って、沢山相続すれば納税も多額に、少ない人はそれなりに、となる訳です。

2.配偶者の税額軽減と言う特例に注意!

上記で各人の納税額が決まりますが、ここから幾つかの税額控除という減額特例が用意されています。その一つに、実はこれが今回の”不思議な謎”を生み出す正体なのですが、『配偶者の税額軽減』があります。これは配偶者は同一世代のことが多く、遠からず次の相続が生じる事や、長年連れ添ってきたことに対する配慮、或いは残された配偶者の老後の生活保障等々の理由から、軽減策が講じられているのです。配偶者の相続財産が1億6,000万円と、法定相続分の金額のいずれか多い金額までは相続税がかからないと言う制度です。

3.税務調査に備えての隠し玉

相続税の申告だけをご依頼頂いたお客様の案件です。このお客様、広大地の適用があり大幅な評価減額ができそうな土地もお持ちでした。税理士としては勿論そのご説明をしたのですが、申告時点では適用せず税務調査で何かあった時の保険と言うか、隠し玉に使いたいと言うのです。脛に傷をお持ちで、税理士にも言えない財産があると言う、ちょっと変わったお客様でした。

結論から先に言えば、調査事案に選定され名義預金700万円が配偶者の相続財産に加算されました。そこで、調査の概ねの結論が出たところで、例の隠し玉、広大地の適用を検討してくれと税務署に打診したのです。税務調査とは、真実を確認する作業です。何もあら探しをして税金を取っていくだけが総てではありません。是は是、非は非で適正な納税を導くのが彼らの仕事。理屈が通れば税金を戻す”減額更正”もしてくれるのです。

4.課税財産が減っても増税?

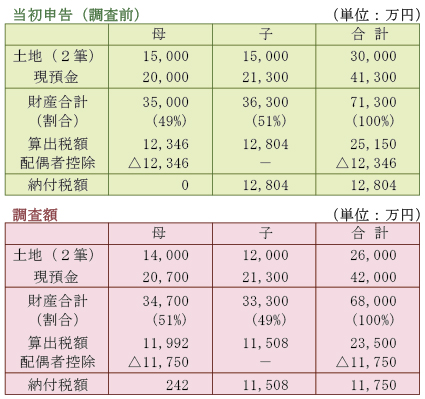

この調査結果を喩えの数字を使ってご説明しましょう。

当初の申告では財産合計の割合が配偶者である母親と子の割合は49%対51%でした。母親の相続分は法定相続分である1/2以下なので、配偶者の税額軽減を適用して納税額は0円。ところが、土地について広大地が適用される部分が親子で若干異なっていたため、子の減額幅が母親より大きかったのです。母は15,000が14,000になったのに対し、子は15,000が12,000にも減額されました。これによって、財産合計で見ると母親は34,700となり、全体の過半数を超える51%になってしまいました。つまり、課税される財産額が減ったため、確かに相続税の総額も算出税額も減りました。が、母親が減額される金額は、財産合計が1億6,000万円を超えるため相続税の総額の1/2が限度です。51%になる事により、何と今度は若干の税負担が生じることに。こんな珍現象は所得税にも法人税にもありません。