共有土地の整理、底地や借地の整理など、権利関係の整理を行うにあたって交換が必要になることがあります。いわゆる固定資産の交換といわれる取引きです。この交換取引、それが等価であれば当然に清算金は無いでしょうし、税負担も原則生じません。それでは、ここでいう等価とは何なのでしょうか?

1. 交換の特例

物と物を交換する場合でも、原則的には税務上は譲渡所得税が発生することになっています。売った、買ったという取引きについて代金授受を省略しただけである、したがって売った事実があるのだから譲渡所得税を課税するのだ、と考えれば分かり易いでしょう。

そうは言っても、実際には代金を受領していないのですから担税力は無いとも考えられるところです。そこで、税務上は特例を用意しており、これが「固定資産の交換の特例」という制度になります。この特例、次の要件を満たしていると適用することができます。

(1) 交換対象の譲渡資産と取得資産はいずれも固定資産

(2) 土地と土地、建物と建物のように同種類の資産

(借地権は土地と同じ種類グループになります)

(3) 譲渡資産は1年以上所有しているもの

(4) 取得資産は、相手方が1年以上所有しており、かつ交換目的で取得していないもの

(5) 取得資産の用途は譲渡資産と同じ用途で使用すること

(譲渡資産が宅地であれば宅地、居住用建物であれば居住用など)

(6) 譲渡資産と取得資産の時価の差額は、高い方の価額の20%以内であること

2.当事者が等価であれば良い

先ほどの特例要件を見てみましょう。物々交換と考えれば、(1)~(5)の要件は比較的満たせる取引きが多いのではと考えられます。注意するのであれば、土地と土地付建物の交換です。建物は土地とは同種資産ではないことから、この場合の建物は交換の特例対象にはならず、清算金の一種として見られてしまいます。

次に(6)の時価についてですが、土地の場合で考えてみます。世の中にはまったく同じ土地など無いのですから、路線価や公示価格、鑑定評価をもって、いくら確認したとしても等価になるということは有り得ません。しかし、ここは時価などという細かなことは抜きにして、一般論として考えましょう。通常の交換取引はその前提として、当事者同士では等価であると認識して行うことが多いでしょう。当然、清算金もありません。なぜなら、路線価評価額などにたとえ差額があったとしても、当事者の話し合いでは等価と認識するからです。それが当事者間で合意した価額なのです。そうであるなら、税務署が取引価格について一方的なルールを押し付けることや、文句を言う筋合いは本来ないはずです。そこで、いわゆる利害関係がない第三者間における交換取引については、税務署も文句を言わないことになっています。つまり、利益を与えるような関係がない相手との交換は、路線価評価額や公示価格に乖離があったとしても、当事者が等価として合意するのであればそれを認めるというわけです。もっとも、相当に乖離があれば清算金(差金)の認識をする可能性はあります。

3.底地と借地権の交換

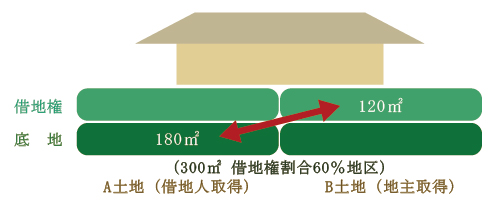

底地(土地の所有権)と借地権の交換取引を行うことがよくあります。下記の300平方メートルの土地について、地主と借地人で交換取引を行い、A土地は借地人、B土地は地主へと整理を行うイメージです。

この図では、借地権割合が60%地区であることから借地人が180平方メートルの土地を取得したかたちですが、必ずしもこのようにする必要はありません。先ほどの合意価額と同じで、当事者が決めたのであれば借地権割合に縛られる必要は無いのです。取引きですから力関係で決することになります。したがって、借地権割合が60%であっても50対50で交換をすることも往々にしてあり、税務上の問題はまったくありません。借地権割合が60%なら、その割合で交換しないと税務署から目を付けられてしまう!と、交渉する人もいるようですが騙されないようにしましょう。あくまで当事者で決めれば良いのです。

4.親子間はダメ

当事者の合意価額、これが認められるのは利益の移転を考えない間柄での取扱いです。そのため親子間の交換取引では認められません。では、親子間の交換はどのようにすれば税務署は文句を言わないのか?これは、個別事例でしょうから、是非弊社までご相談を。