昨年末に発表された平成16年度の税制改正大綱。不動産税制では予想外の改正があった一方、未上場株式に関して注目すべき改正が行われています。現在、国会で審議中の段階ですが、今回の改正で相続した未上場株式を発行会社へ売却する際の税負担が大幅に軽くなりました。評価だけが高く換金しにくい未上場株式の活用方法が広がります。

1. 未上場株式の譲渡税率の引下げ

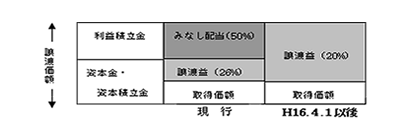

従来、未上場株式の譲渡税率は所得税・住民税合計で26%と、上場株式の10%(H19.12.31まで)に比べ高い税率となっていました。これが今回の改正で20%へ引下げ。当然、売却後の手取額は多くなります。

2.みなし配当課税の特例

H13年の商法改正で発行会社の自己株買取りが自由化され、オーナー株主にとって自社への株式売却が容易になりました。しかし、未上場株式を発行会社へ譲渡する場合、譲渡価額のうち資本等に対応する金額を超える部分は「譲渡」ではなく「配当」として課税されます(下図参照)。この「みなし配当課税」は最高で50%の累進税率が適用され、非常に重い負担となっていました。それが、今回の改正によって、相続した未上場株式を、相続税の申告期限の翌日以後3年を経過するまでの間に発行会社へ売却する場合に限り、みなし配当課税の適用は廃止です。株式の譲渡収入として譲渡益×20%の課税。大幅な減税です!なおこの改正はH16.4.1以後の相続について適用されます。

3.取得費加算を使ってさらに減税!

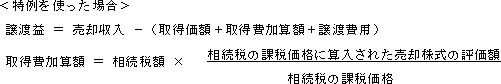

従来から相続により取得した財産を申告期限の翌日から3年以内に売却する場合、譲渡益の計算上の取得費に相続税額の一部を加算するという特例があります(通常、「相続税の取得費加算の特例」と言います)。上記2の改正に伴いこの特例も適用可能に。併用すればさらに少ない税金で済みます。

4.例えばこんな影響が

(1)相続税の納税資金確保

オーナーが財産を会社に注ぎ込み、相続財産のほとんどが自社株という場合。こうした場合は当然、納税資金の確保が難しくなります。そこで、相続した自社株を会社に譲渡して納税資金を捻出する方法があります。個人では納税資金のための借入金利息や延納利子税は必要経費不可。一方、法人が株の購入のために借入れをするとしても、利息は経費になります。ただ、従来は、みなし配当課税を避けるため、関連会社への売却や株式自体の物納なども検討する必要がありました。こうした苦労も今回の改正でなくなります。

(2)代償分割

遺産分割方法の一つに「代償分割」という手法があります。相続人のうち誰か一人が全ての遺産を相続し他の相続人には相続分に見合う金銭を支払う場合では、自社株の売却代金を充てることも容易になります。

(3)経営権の維持

後継者以外の相続人が株式を取得した場合、株式分散や支配権争いを防ぐため会社に株式を売却してもらうこともあります。売主の手取額増加で、この交渉にも良好な影響を与えそうです。

以上のように、会社オーナーの事業承継、相続対策に大きな影響があることは確実です。しかし、今回の改正でみなし配当課税が不適用となったのは相続した株式のみ。依然としてこの課税制度は残っています。今後のさらなる減税に期待したいところです。