平成23年度の第二次税制改正法案が平成23年11月30日に成立し、同年12月2日に公布・施行されました。また、平成24年度の税制改正(案)が税制改正大綱として平成23年12月10日に閣議決定されました。

何が変わったのか、また、これからどのように変わろうとしているのか、主要項目について、以下にまとめました。

平成23年度 第二次税制改正

1.復興特別所得税・復興特別法人税等の創設

(1) 更正の請求期間の延長

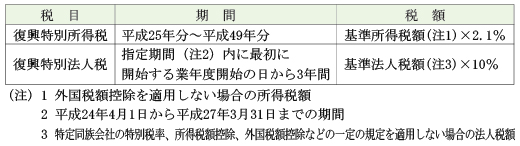

東日本大震災からの復興のための財源を確保するため、復興特別所得税及び復興特別法人税が創設されました。

いずれも、基準所得税額又は基準法人税額を基礎(課税標準)として、次表の税額欄の算式により計算した税額を、所得税又は法人税と合わせて申告・納付することになります。

また、個人住民税については、平成26年度から平成35年度までの均等割の標準税率が1,000円引き上げられ、年額5,000円とされます。

2.更正の請求期間の延長と更正の申出制度

(1) 更正の請求期間の延長

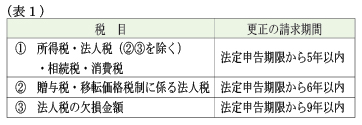

更正の請求期間(改正前:法定申告期限から1年以内)が表1のとおり延長され、原則、平成23年12月2日以後に法定申告期限が到来するものから適用されます。

なお、これに伴い、税務署による増額更正可能期間も更正の請求期間と同様の期間とされます。

(2)更正の申出制度

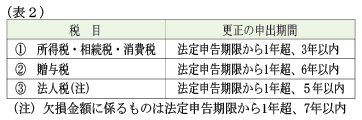

上記(1)の改正に伴い、平成23年12月2日より前に法定申告期限が到来した国税について、表2に掲げる期間において「更正の申出書」を提出し、減額の更正を請求できることになりました。

3.法人税関係

(1)法人税の税率の引下げ

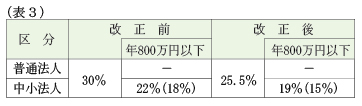

法人税の税率が、表3のとおり引き下げられました。

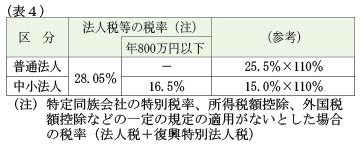

この改正は、平成24年4月1日以後に開始する事業年度から適用されます。なお、中小法人のかっこ書(改正後)は、平成24年4月1日から平成27年3月31日までの間に開始する事業年度について適用されます。ただし、前記1.に記載のとおり、復興特別法人税が創設されたため、例えば3月決算法人に係る平成25年3月期から平成27年3月期において適用される法人税等の税率は、表4のとおりとなります。

(2)欠損金の繰越控除制度の改正

(ア)中小法人以外の法人の青色欠損金額の控除額は、控除前所得の80%相当額に制限され、(イ)青色欠損金額の繰越期間は、9年(改正前:7年)に延長されました。

上述の(ア)の改正は、平成24年4月1日以後に開始する事業年度について、(イ)の改正は、平成20年4月1日以後に終了した事業年度で生じた欠損金額について、適用されます。

4.定率法の償却率(所得税・法人税)

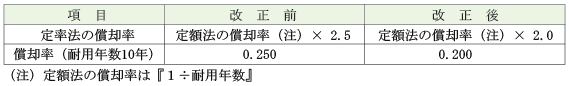

定率法の償却率が、次表のとおり改正されました。

この改正は、平成24年4月1日以後に取得される減価償却資産について適用されます。

なお、(ア)所得税では平成24年末までに、法人税では平成24年4月1日前に開始し、同日以後に終了する事業年度に取得される減価償却資産につき、改正前の償却率を適用できる経過措置、(イ)改正前の償却率を適用している既存の減価償却資産につき、改正後の償却率を適用し、当初の耐用年数で償却を終了することができる経過措置が設けられています。

平成24年度税制改正(案)

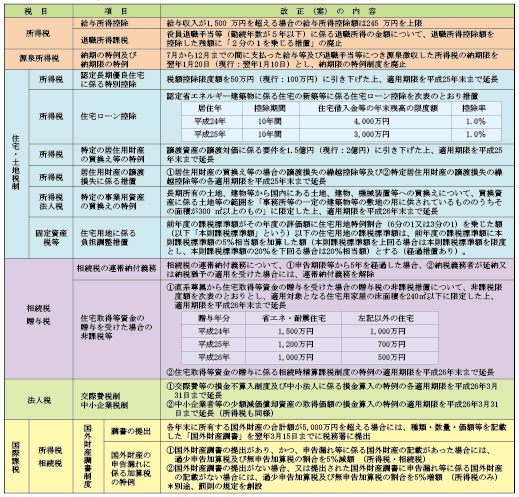

平成24年度の税制改正大綱に示された改正項目のうち主なものは次表のとおりです。改正法案が国会で成立した場合に適用されることになります。