積極的贈与・・まずは配偶者贈与から<br>

~2世帯住宅の敷地の持分贈与はどうなるか??~

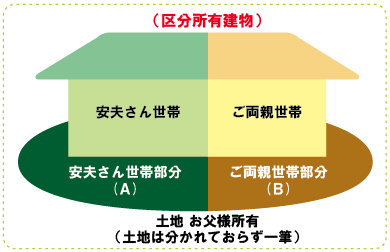

念願のマイホームをGETした税金安夫さん。次なるは”相続税対策”ということでATOの初回無料相談を利用したのですが、2世帯住宅を区分所有登記にしたことで相続税が増加することが判明。お父様から受けた住宅資金贈与が非課税になった反面、小規模宅地の評価減の適用面積が減ることになったのです(2013年9月13日149号をご参照ください)。国税庁の通達改正の動向が気にはなりますが、それはさておき、安夫さんは、相続税対策としてお父様からお母様への配偶者贈与の検討を始めたようです。

1.贈与税の配偶者控除

居住用の不動産を贈与した場合の贈与税の配偶者控除、婚姻期間20年以上のご夫婦であれば適用できます。贈与税の基礎控除110万円と合わせ最高2,110万円までの贈与が非課税で行えます。

住宅購入資金(現金)の贈与でもよいのですが、安夫さんのご両親の場合、土地・建物の持分の贈与になります。将来のお父様の相続を考え、土地の一部をお母様に贈与(持分贈与)した方がいいと、ご両親に提案するようです。

将来、ご自宅を売却することとなった際に、居住用財産を譲渡した場合の3,000万円特別控除の適用を考えると、土地と建物をセットでの持分贈与が税務上有利になりますが、以下においては、2世帯住宅の敷地(土地)のみの贈与として検討を加えます。

2.2世帯住宅の敷地の贈与

2世帯住宅は、安夫さんとお父様の区分所有登記。敷地は全てお父様の所有です。安夫さん世帯の敷地(A)とご両親世帯の敷地(B)は、一筆の土地です。お母様がお父様から土地の持分贈与を受けた場合、お二人の共有になりますが、安夫さん世帯の敷地部分(A)についても贈与税の配偶者控除の対象になるのでしょうか。

3.持分贈与の考え方

安夫さんの事例から離れますが、店舗併用住宅で考えてみましょう。店舗部分の敷地は事業用ですから贈与税の配偶者控除の対象になりません。居住用部分の敷地のみが対象になります。例えば、建物の延床面積が100平方メートル(居住用部分60平方メートル、店舗部分40平方メートル)の場合、土地の60%相当が居住用、残りの40%相当が事業用になります。このような状況で土地の持分の2分の1(50%)を配偶者に贈与したとします。共有持分の本来の考え方によると、居住用部分30%(60%の2分の1)、事業用部分20%(40%の2分の1)の贈与となります。しかし、贈与の当事者間では、居住用部分のみの贈与という認識でしょうから、この贈与税の配偶者控除の特例に限ってですが、居住用部分60%のうちの50%を贈与したとしての申告が認められています。つまり、贈与を受けた持分の割合が居住用部分の割合以下であれば、全て贈与税の配偶者控除の対象とできるのです。

4.2世帯住宅の敷地の持分贈与は??

実は、住宅資金贈与に床面積の上限が設けられたのは平成24年からなのです。安夫さんのように区分所有登記にして面積要件をクリアした人もおられるかもしれません。そうしたら、今度は、2世帯住宅に関する小規模宅地の改正です。区分所有登記をすると、被相続人の区分所有部分に対応する敷地のみが被相続人の居住用とされたのです。区分所有登記から共有登記への変更もできるようですが、抵当権が設定されている場合などは厄介なようです。2世帯住宅の場合の小規模宅地の特例、これまで国税庁の通達(取扱い)で法令の規定をゆるめる執行がなされてきました。今回の法令改正に伴い通達も改正されることと思います。今は慌てず、まずは、改正内容が明らかになるのを待つことにしましょう。

5.共有持分の考え方の原則と例外

民法249条は、「各共有者は、共有物の全部について、その持分に応じた使用をすることができる。」と規定しています。共有持分は全体に及ぶとするこの民法の考え方は、税務においても同じです。しかし、贈与税の配偶者控除に限っては、制度が設けられた趣旨(生存配偶者の老後の生活安定に対する配慮)を重視した取扱いが認められています。

ご自宅の持分贈与、相続税対策として有効です。しかし、離婚をするとご自宅が他人と共有という事態に…。仲の良いご夫婦にはいらない心配で失礼しました。