ご所有の不動産を円滑にご子息に相続させるため、積極的に資産の組み換え、有効活用に取り組まれている方もいらっしゃると思います。そんな中、不幸にも土地の売却契約中に相続が発生したら、相続税、所得税の申告はどうなるのでしょうか。お得な選択をするためのポイントについてお話しします。

1.譲渡所得税の申告

土地を譲渡した場合には譲渡所得の申告をする必要があります。この申告は、引渡日を譲渡の日として申告するのが原則ですが、納税者の選択により、契約日を譲渡の日とすることも可能です。これは相続が発生した場合でも同様です。つまり、

(1) 契約日に譲渡→被相続人の所得として準確定申告する。

(2) 引渡日に譲渡→相続人の所得として確定申告する。

上記のいずれかを納税者が選択することができるのです。

それでは、どちらを選択すれば有利なのでしょうか。

2.被相続人の所得とする場合

(1)提出期限

契約日での譲渡を選択する場合には、被相続人の準確定申告で譲渡所得の申告を行います。準確定申告の期限は相続の開始があったことを知った日の翌日から4ヶ月以内とされています。その年の1月1日から相続の日までの、その他の所得と合わせて4ヶ月以内に申告しなければなりません。通常の確定申告とは期限が異なります。申告忘れがないように注意が必要です。

(2)住民税

住民税はその年の1月1日を期日として前年分の所得に対して課税されます。被相続人は翌年の1月1日現在においてご存命ではないので、この譲渡所得に対する住民税は課税されないことになります。

3.相続人の所得とする場合

(1)所得税・住民税

引渡日での譲渡を選択する場合には、相続人が確定申告で譲渡所得の申告を行います。この場合は譲渡所得に対して所得税と住民税が課税されます。被相続人の所得とする場合には住民税が課税されませんので、この点が異なります。

(2)取得費加算の特例

取得費加算の特例により、譲渡した土地にかかる相続税相当額を譲渡所得のコストとすることが出来ますので、所得税・住民税の減税効果が見込めます。

4.相続税の申告

(1)契約中の土地の評価

土地の売買契約中に相続が発生した場合、相続税の課税対象となる財産は残代金請求権となり、その土地の売買代金のうち、相続発生時における未収入金部分の金額で評価します。

(2)小規模宅地の特例

相続財産は土地ではなく債権として評価されるため、小規模宅地等の相続税の課税価格の特例は受けられないことになります。

この取り扱いは譲渡所得の申告を被相続人、相続人どちらで行った場合でも変わりません。

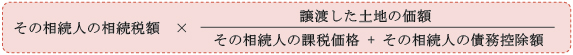

(3)債務控除

相続税の申告では、被相続人が負担すべき債務を相続人が負担する場合には、その債務の金額を相続財産の合計額から控除することができます。この債務控除の対象となる税額は相続の発生時点で納税義務が確定しているものだけでなく、準確定申告による税額も含まれるものとされています。つまり、譲渡所得の申告を被相続人の準確定申告で行った場合には、譲渡所得に対する所得税が債務控除の対象になるのです。

5.選択時のポイント

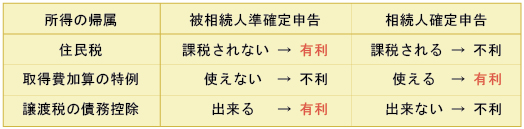

選択時のポイントをまとめると次のとおりです。

選択の際には、相続税・譲渡税トータルでの比較が必要です。また、土地が被相続人のご自宅であった場合、譲渡所得の3,000万円特別控除が使えるケースもあります。

税計算は複雑になります。判断に迷われた場合は、お早めに税理士にご相談ください。