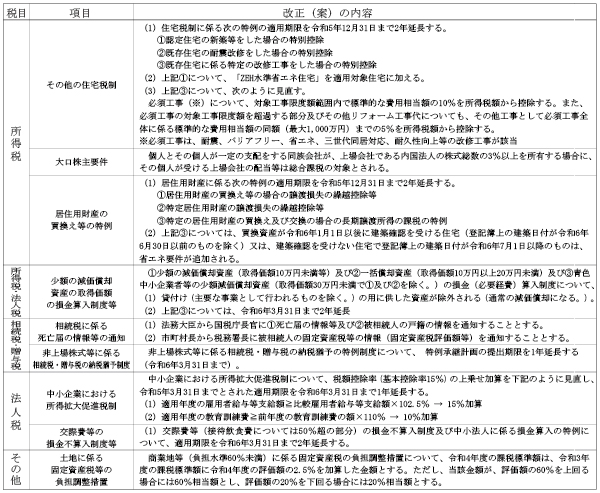

令和3年12月10日に令和4年度の税制改正大綱が発表されました。今回は税制改正の主要項目のうち、特に注目すべき点をご説明します。

1.住宅ローン控除制度の延長と見直し

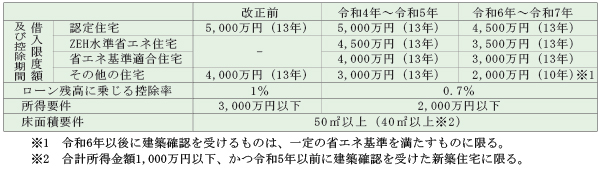

カーボンニュートラルの実現に向けて、住宅の省エネ性能の向上、長期優良住宅の取得の促進が行われます。また、既存の住宅ストックの有効活用と優良化を意図して、住宅ローン控除などの税制については下記の見直しが行われます。

(1)新築住宅を取得した場合

(2)その他

中古住宅を取得した場合の借入限度額(とその控除期間)は、認定住宅等が3,000万円(10年間)、その他の住宅が2,000万円(10年間)となります。

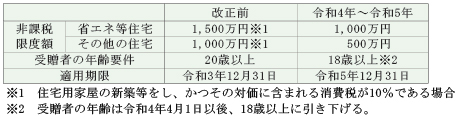

2.住宅取得等資金に係る贈与税の非課税措置の延長と見直し

住宅取得等資金に係る贈与税の非課税措置について、非課税限度額は売買(請負)契約日で定まることとされていましたが、改正後は贈与日で定まることになります。そして非課税限度額を次表のように見直した上で、適用期限が2年延長(令和5年12月31日まで)されます。

また、適用対象となる既存住宅用家屋についても見直しが行われ、築年数要件が廃止され、新耐震基準に適合していれば適用対象とされます。

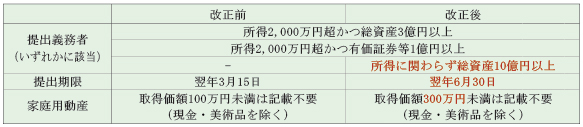

3.財産債務調書制度の見直し

財産債務調書制度について、事務負担の軽減を図るとともに、適正な課税を確保するため、令和6年1月以後に提出するものから、確定申告義務がない高額の資産保有者についても、本調書の対象となるように、次の見直しが行われます。

改正後は、所得の金額に関わらず、総資産10億円以上で提出義務が生じるため、これまで確定申告が不要だった方も総資産の把握が必要になります。

4.適格請求書等(インボイス)保存方式にかかる見直し

免税事業者が登録の必要性を見極めながら柔軟なタイミングで適格請求書発行事業者となれるようにするため、登録手続き等の見直しが行われます。

(1) 適格請求書発行事業者の登録等について

令和5年10月1日から令和11年9月30日までの日の属する課税期間であれば、登録を受けた日から適格請求書発行事業者となることができることとされます。

ただし、登録日の属する課税期間から登録日以後2年を経過する日の属する課税期間までの各課税期間については、免税事業者になることができないこととされます。

(2) 仕入税額控除の要件

現行では買い手が売り手に確認をとった仕入明細書を基に仕入税額控除を適用することが認められていますが、令和5年10月1日以後に行われる課税仕入れについては、売り手が課税資産の譲渡等に該当する場合に限定されます。

5.その他の主要な改正項目