民法の改正に伴い、2020年4月1日から施行された「配偶者居住権」。残された配偶者の居住権を保護するための新たな方策である配偶者居住権の設定登記件数は、創設当初より徐々に増えてきているそうです。具体的にどのような場合に税務メリットがあるか今回検証してみます。

1.配偶者居住権とは

配偶者居住権とは、夫婦の一方が亡くなった場合に、残された配偶者が、亡くなった人が所有していた建物に、亡くなるまで無償で居住することができる権利です。建物を「所有権」と「居住権」に分けて考え、残された配偶者は建物の所有権を持っていなくても、一定の要件の下、居住権を取得することで、亡くなった人が所有していた建物に引続き住み続けられることになります。

2.相続税における配偶者居住権の評価

細かな説明はしませんが、一次相続では建物を「所有権」と「居住権」、その敷地を「所有権」と「敷地利用権」に分けて評価します。配偶者居住権の価額は、残された配偶者の年齢が若く、配偶者居住権の存続年数が長くなるほど大きくなります。二次相続では、残された配偶者の死亡等により所有者が自由に使うことができる状態に復帰しますが、「配偶者居住権」と「敷地利用権」に相続税はかかりません。配偶者居住権を設定するかどうかで相続税が違ってきますから、今回は、父所有の自宅を相続するときの相続税を試算してみます。

<前提条件>

・ご自宅土地500㎡

路線価評価額 1億円

・家屋200㎡

固定資産税評価額1,500万円

・預金2,000万円

被相続人 父

相続人2名 母 子1人(別居・持ち家有)

母固有の財産特になし

<配偶者居住権の設定要件>

・複利現価率0.554 (母70歳)

・建物の経過年数15年

・建物存続年数20年

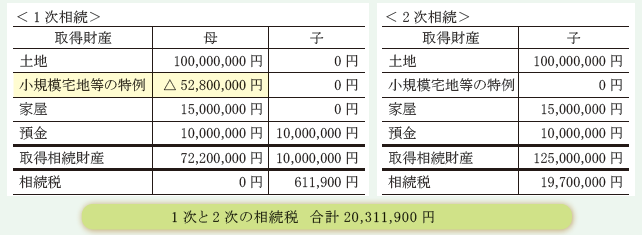

3.配偶者居住権を設定しない場合の相続税額

1次相続では、小規模宅地等の特例及び配偶者税額軽減が効いて納税額が少なくなります。しかし、2次相続時には持ち家がある子の場合、小規模宅地等の特例の適用が出来ず、税負担が重くなります。

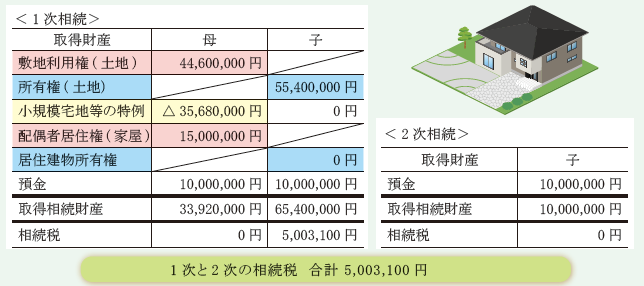

4.配偶者居住権を設定した場合の相続税額

当事例の場合、敷地利用権と配偶者居住権の合計額約6,000万円が2次相続時で課税されません。この減税効果が大きく、上記の試算の結果、配偶者居住権の設定前後の相続税額の差額は、1次・2次相続併せて約1,500万円と試算されました。

5.デメリットもあります

配偶者にとって大きなメリットがありますが、子にとってはデメリットもあります。配偶者居住権が設定されている自宅の売却は難しく、売却をするためには配偶者居住権の合意解除や放棄が必要となります。この場合子に対して配偶者居住権の価値分の贈与税が課されます。子の売却部分については、居住用の3,000万円特別控除が適用出来ず、おもわぬ税負担も発生するかもしれません。

6.最後に

家族間の人間関係や配偶者の年齢や資産状況によっては、色々と考慮しないといけない部分があります。小規模宅地等の特例適用も、子が同居、非同居で大きく変わります。適用はあくまで慎重にご検討を。ご相談は是非当相談室へ。