政権交代の影響で、1月も後半になってやっと平成25年度の税制改正大綱が公表されました。来月号でその全体像をご紹介しますが、中でも目を引くのが贈与税の優遇策。高齢者が持っている金融資産を吐き出させ、消費に回して経済を活性化させようと言う狙いです。その意気や良し、時代は相続税の増税を見据え、益々贈与の重要性が増すものと確信しています。

1.税率構造は2本立て

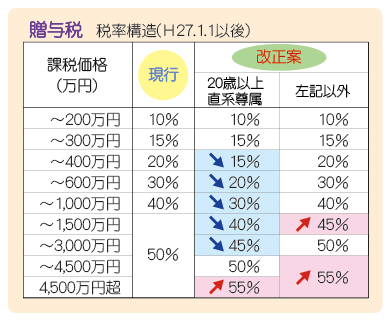

先ずは基礎控除が年間110万円の通常の暦年課税。贈与税の税率が、2つに区分され、一部を除いて負担の軽減が図られています(下図参照)。

2つの区分とは(1)20歳以上の子や孫が父母又は祖父母から贈与を受けた場合と(2)それ以外、の2種類です。(1)の場合、310万円までの贈与は従来と同じで税額は20万円ですが600万円で68万円、800万円で117万円、1,000万円で177万円となり、従来よりは割安に。

2.相続時精算課税制度の適用範囲の拡大

上記の通常の暦年課税の他に、贈与税には相続時精算課税制度があります。ここで制度の概略だけをお話すると、2,500万円までの贈与が非課税で、それを超えても一律20%の税率が適用される制度です。但し実際の相続時には贈与がなかったものとして相続税が計算され、既に納めた贈与税は相続税から控除されると言うもの。一般論として節税を図れる相続税対策になるものではありません。しかし、贈与時の評価額をそのまま相続税にも適用するため、将来値上がりが見込める財産であれば、早目の贈与は相続時には奏功します。

さて、この相続時精算課税制度、従来は贈与を受ける側は原則として20歳以上の子、贈与をする側は65歳以上の父母となっていました。それがそれぞれ20歳以上の子と孫、60歳以上の父母と祖父母まで適用範囲が拡大。相続税対策とは別の観点から行う場合には使い勝手は改善です。

3.教育資金は1,500万円までが非課税

30歳未満の子や孫に親や祖父母が教育資金を一括で贈与する場合、1,500万円までなら贈与税が非課税と言う制度が新設されます。詳細はこれからですが、学校以外の塾その他については500万円が限度とされています。

但し、この制度、金融機関にこの金銭を信託し、払い出しの都度領収証等で確認を受ける事が必要です。平成25年4月1日~27年12月31日の期間限定で、贈与を受けた側が30歳になった時点で残額があれば、贈与税が課税されるため注意が必要です。一見すると良さそうな制度ですが、手続きが結構面倒そうです。また、もともと扶養義務者相互間であれば、通常の生活費や教育費は通常必要な範囲は贈与税も非課税です。が、1,500万円が一括で贈与できる点は評価できます。なお、贈与を受けた側が30歳を前に死亡した場合も非課税とは、嬉しいような悲しいような…。

4.事業承継税制も緩和の方向

上場されていない、いわゆる中小企業のオーナーは、自社の株式こそが最大の相続財産である事が多いのです。オーナー社長が頑張って、業績を伸ばせば伸ばすほど、結果として株価が上がり相続税の負担が重くなっていく仕組みなのです。

それをなんとかしようと考案されたのが、非上場株式の相続税・贈与税の納税猶予制度です。

一定の要件を満たした場合、本来納めるべき相続税・贈与税が猶予され、最終的には猶予された税額が免除される仕組みです。制度の詳細はかなり複雑なため、ここで全てはご紹介できません。

ただ、この制度は適用要件が非常に厳しく、現実にはとても機能しているとは言い難い状況でした。それを緩和しようとするもので、概要だけを記すと(1)事業を承継する人間が、従前は親族に限定されていたのがその要件を廃止。(2)贈与者は役員を退任しなければならなかったのが、代表者でなければ役員に留まる事ができ、給与の受給も認められる事に。(3)業員の雇用確保条件を、5年間を通し8割維持すべきを、5年平均で8割に緩和。(4)この制度適用に当たっては、経産大臣の事前確認が必要であったものを廃止、等々です。

5.結論としては積極的な贈与がお勧め!

結局のところ、これらの贈与税の特例や緩和措置を利用するばかりでなく、相続税の負担と贈与税の負担を税率、税額で比較考量する事が大切なのです。毎度申し上げている通り、一滴の血も流さずに肉は切れないのです。益々負担の重くなる相続税です。坐して死を待つ前に、積極的な贈与でこの難局を乗り越えましょう。