5379号

税法って実は古い考え方?家制度的な多くの取扱い!

税法では、その取扱いごとに細かな要件が定められています。特に所得税や相続税では、生計一親族や同居親族などといったキーワードがとても重要になります。実は、税法には家制度的な考え方がまだまだ色濃く残っているのです。今回は、この視点から要件を見てみましょう。

1. 所得税に残る家制度

戦後まもなく家制度は廃止され、戸主を中心とした家督相続の考えは無くなりました。所得税においても、家族を1つと捉えて合算課税するような計算は行いません。あくまで個人単位で課税するのです。現代からすれば至極当然なことでしょう。しかし、税法には古い考え方が一部に残っており、家制度的な取扱いが散見されます。そこで、まずは所得税の取扱いから確認してみます。

事業者が、生計一親族に対して給与や地代などの対価を支払ったとしてもその金額は必要経費になりません。家族内での給与などの支払いを通じて、所得の分散や利益調整ができないようにするためです。ただし、例外として青色専従者給与などに限っては特別に経費計上できることになっています。生計一親族の射程範囲は、実務上は家単位で考えるのがミソです。

1 生計一親族が対象

同じ家に住んでいる家族は、その全員を1つの生活単位と考えます。よって、同居親族は生計一の範疇です。

2 同居は原則生計一

扶養しているか否かは関係ありません。家族それぞれに稼ぎがあり経済的に独立しているから生計一ではないと主張しても、それだけでは認められ ません。寝食を共にしているのであれば基本は1つの家族という考えです。

家単位で判断しますので、同居家族は結び付きがとても強いのです。逆に別の家に住んでいると結び付きが弱いため、今度は生計一と主張することが難しくなります。家が違うからです。つまり、生計一にしたければ同居する、生計別にしたければ別居すればよいのです。この関係があれば基本的に税務署は文句を言わないことになっています。

なお、医療費控除や社会保険料控除などの計算も家単位です。同居家族分の支払いをしたのであれば、それは合算して控除可能ですので忘れないようにしましょう。

2. 小規模宅地等のポイント

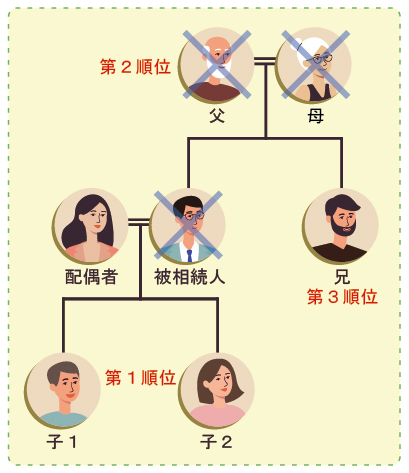

相続税はどうでしょう。家制度の話ですから、自宅の特例である特定居住用宅地等の評価減を見てみます。

自宅敷地の相続税評価額を最大で330㎡まで80%減にできるこの特例、次のように考えるととても分かり易くなります。ポイントはいずれも家族の結び付きです。

1 被相続人の自宅の場合

(ア)配偶者は無条件

民法では夫婦は同居が大前提です。したがって、現実には別居していても配偶者はこの特例を利用できます。

(イ)同居親族は常に対象

被相続人と同居していれば、家族がその家を引き継ぐものとして特例の対象です。別居してしまうと分家したとして対象外です。出戻りして同居すれば対象です。

(ウ)家なし親族

通称、家なき子と言われている方です。配偶者も同居親族もいない場面では、家を引き継ぐ方がいません。そこで、このようなときは別居親族であっても家を引き継いで守ると特例の対象になります。ただし、すでに自分の居宅を所有しているような方は対象外です。分家独立後の家があり、実家を守る可能性が低いからです。

2 生計一親族の自宅の場合

被相続人と生計一の親族は、被相続人と同じ生活単位で暮らしていた方です。そのため、生計一親族が住んでいた自宅敷地も同一視して特例の対象地に含めます。

家制度的に考えるとその生活単位を引き継ぐ必要がありますので、特例が適用できる人は配偶者か、その生計一親族自身です。

3. 事業承継税制は隠居

一定の要件を満たす非上場株式を引き継ぐ場合には、相続税と贈与税について納税猶予の特例があります。事業承継税制と言われている制度です。

贈与税の特例は隠居制度をイメージすると良いでしょう。贈与では、代表取締役であった先代経営者は代表者から退いたうえで、株式を贈与しなくてはなりません。引き続き代表者に留まりながら後継者を補佐することは認められないのです。つまり、生前に隠居して家督を引き継がせるイメージです。

4. 家制度的な取扱いを賢く使う?

税法では、家制度的な考え方が特に強い部分があります。それは、同居家族を1グループと捉えて制度設計がされることです。譲渡所得においてもこの傾向が見受けられます。同居なのか別居なのか、これにより取扱いがまったく反対になるケースが多いです。それならば、これを上手く利用するのもひとつです。ただし、税金のために引っ越しするのが苦で無ければですが。

2023年12月27日