令和7年度の税制改正大綱では、相続税の物納制度に関する見直しが盛り込まれました。他の改正内容に比べればマイナー項目なのかあまり注目されていないようですが、これからは物納が使い易くなりそうです。

1. 物納をするには

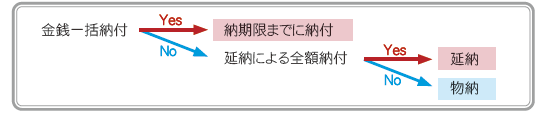

相続税は金銭で一括納付することが原則です。ただし、この納付が難しい場合には現預金による一部納付後の相続税について、延納や物納があるのはご承知の通りです。このうち延納については、以前にも何度か取り上げて述べてきましたが、その内容は最長20年間の元金均等の分割払い制度と思って頂ければ良いでしょう。そして、この延納によっても納付することが困難な場合に限って、物納が適用できることになっています。

つまり、物納を利用したいと思っていたとしても、延納を利用すれば相続税の全額を納付することが可能であると判断される場合には、そもそも物納申請すらできない取扱いになっているのです。

2. 収入があると物納は難しい

延納によって全額納付が可能か、それとも延納でも難しいので物納を認めるかの判断基準はおおまかには次のようになります。

まず、①物納を申請する方の今後の年間の収入見込みを計算します。そこから、②配偶者などの扶養者の人数に応じて定められている年間生活費、所得税や社会保険料の負担額、③事業に必要な経費を差し引いた金額を出します(①-②-③)。この金額を、国は1年間に税金に充てられる納付資力だと見なします。当然ですが、②に遊興費などは入りません。多少の金額調整は可能ですが、税金・社会保険料と必要経費を差し引いた後の稼ぎは全て納税のために使えるはずだという厳しい内容です。この金額に延納可能年数を掛けたものが、延納によって納付可能な金額となります。そして、相続税がこの延納可能額を超えるのであれば、その分に限りようやく物納ができるという流れです。

一般的に物納を考える方は相続財産に占める不動産等の割合が高いため、延納可能年数は最長期間である20年になるでしょう。したがって、相続後の収入がある程度見込まれる場合は20年を掛けた金額が多額に上り、物納が認められないケースが多発します。これが、物納は難しいと言われる1つの要因です。

3. 延納可能年数の見直し

このように物納が難しいのは、納付すべき相続税から先に延納可能額を差し引き、その残りについてだけ物納を認める計算方法になっているからです。しかし、よく考えてみましょう。延納は最長20年とされてはいるものの、その方が高齢であったとしたらどうでしょう。悲しいことですが、もしかしたら20年経過前に死亡してしまう可能性もあります。本人の死亡により延納できない期間があるのであれば、その分は計算年数を少なくしても良いはずです。そこで、令和7年の税制改正では延納可能年数に上限が設けられる予定です。

具体的には、物納申請者の平均余命を延納可能年数の上限として、物納できるか否かの判断をすることになります。これからは、年齢によって物納可否が異なる結果になります。

4. 高齢だと物納しやすい?

平均余命の年数は、厚生労働省が公表している完全生命表を用いると思われます。そこで、平均余命が20年を切るのは何歳なのか?調べてみました。

男性は65歳を超えると、女性は71歳を超えると平均余命が20年を切るようです。是非とも物納を利用したい場合には、この年齢以上の相続人が物納予定財産を相続すれば、いままでよりも延納可能額が少なくなります。つまり、物納制度は使い易くなるのです。長寿の世の中、相続人が高齢なケースが増えています。物納をしたいのであれば、相続人の年齢までを考慮した遺産分割をする必要が生じるのでしょうか。

5. 物納は延納とセットで考える!

物納は、延納とセットで考えなくてはならない制度だとお分かりになったと思います。相続税の納税については、延納・物納の助言もできる税理士にご相談を!