売買や相続時に土地を測量したら、登記簿(公簿)面積と相違があった、よくある話です。もちろん実測が正しいのですが、世の中、正しければそれで総てが解決できるわけではありません。水も少しは濁りがあった方が魚も住み易いようで、本日は“土地の面積”がテーマです。

1.相続税の申告に必要な面積

相続税の申告時、実測があれば登記簿に関わらず、それを使います。問題は縄延び、つまり、登記簿よりも実測が大きい場合です。ご存じのとおり、土地の評価は原則的には路線価に面積を乗じて算出します。面積が大きいことは、評価額が高くなることに直接結びつくのです。で、こんな時は実測図面を隠す方も多いとか?実務的には実際の面積が分からなければ、登記簿面積で申告です。一部は実測、一部は公簿ももちろんOK。

2.地積更正と言う手続き

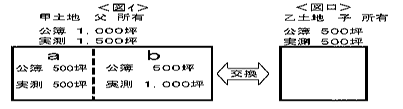

実測と異なる登記簿を正しい実測値に直すことを地積更正と言います。このためには境界等の確認がある確定測量が必須です。下記の図イ、父所有の甲土地をご覧下さい。この土地の面積は公簿上は1,000坪、実測は1,500坪です。1,500坪に地積更正することは可能ですが、困ったことにその後は固定資産税も1.5倍になってしまいます。固定資産税も坪単価に面積を乗じて評価額を算出し、この評価額に税率を掛けたものが税額になるからです。面積が増えれば評価額が上がるのは自明の理。

さて、地積更正に当たり、こんなこともできます。それは、甲土地をa、bの2筆に分け、aだけを500坪実測し、残地bは実測せず引き算で公簿500坪(実際には1,000坪)にすることです。登記簿上はこれでa、b両方とも500坪。前述の固定資産税の負担増もありません。

3.b土地の交換はできるか?

ここからが本論です。図イの状態になった後、このb土地を図ロの息子所有の乙土地と交換することを考えます。詳述は致しませんが、本来、交換は譲渡税の対象です。一定の条件を満たした場合だけ、特例で課税が行われないことになっています。

さて、乙土地は公簿も実測も500坪。前提条件として、甲土地(b土地)も乙土地も坪当たりの単価は等価としましょう。つまり、登記簿上の面積は同じ500坪、坪単価も同じなら、一応価額は等価です。前述の交換の特例が認められるためには価格差が20%以内、という条件がありますが、表面上は等価でこれをクリアーしています。しかし、実質的にはどうでしょう?bは公簿の2倍の1,000坪もあり、価額も2倍の価値がある土地なのです。もちろん交換において実測でなければならない、とは規定されておりません。何より重要なのは価格差があるか、ないかです。

実はこの話、ある方からのご質問なのです。言うまでもなくお勧めできる話ではありません。質問者はそれを承知で、実際の申告後の税務署の対応を知りたいということだったのです。もし親子間でこれができれば絶好の相続税対策!

4.税務署の審理、調査選定

これは親子間の個人課税、つまり資産税の事案です。当事務所では申告時には様々な資料を付け、正当性をそして適法性をアピールしますが、絶対的な申告の要件ではありません。ただ、これら説明資料があれば、通常税務署は納得し、調査にも選定されないのです。説明資料がなければどうなるか?多くの場合、公図等の関係資料を求められるため、その時点でバレルことに!が、税務署の担当者も色々です。カンの鈍い調査官、精査をしない調査官に当たれば儲けもの、の世界です。

これが法人である場合、申告書には通常これらの説明資料は全く添付を致しません。結論をいえば、実地の調査がない限り、バレ難いのも事実?

好事魔多し、色々なことを考えつくもの。少なくとも我々は今年も胸を張って確定申告をしたいものです。