お役立ち情報

COLUMN

原則として月に一度、

代表 高木康裕が自身で執筆しております。

お客様の立場に立って、

新たな税務の情報や事例をご紹介。

辛口で税務の現場のナマの姿をお伝えして参ります!

年度:

タイトル:

-

5226号

税務署との喧嘩で勝率はアップするか?

税務署と意見が相違した時、原則としてはいきなり裁判で争う事はできません。国税不服審判所と言う第三者機関で判断を仰ぎ、その上で訴訟手続きをする事になっています。ところが、この審判所が曲者で圧倒的に税務署の勝率が高いのです。今回の税制改正でその機構を改革するというのですが、さて納税者の勝率アップに繋がりますかどうか?

1.税務署に不服がある場合の手続きはじめに税務署と申告内容について、意見の相違があった時、どういう流れになるのかを、おさらいしておきましょう。税務署としては修正申告を勧めてくるでしょう。素直に従えばそれで終了ですが、納得しなければ当局は“更正”と言う強権を発動して課税する事になります。これに対し、先ずは異議申立てができます。しかし、これは更正をした同じ税務署に対してするため、担当者は変わるものの実質的には単なるセレモニー。結論が変わることはまずありません。そこで、上述の国税不服審判所で事の是非を問う事に。

2.第三者機関の実態この審判所、何が問題かと言うと、その構成員なのです。是非を判断する審判官が全国で150人強いるのですが、内、約130人が税務職員。いわば国税一家とも言える存在で、裁決(裁判ではないので判決ではなく裁決と言う)が税務署寄りになるのは当然と言えば当然の成り行き。ただ、弁護士や税理士、大学教授等も応募でき、現時点ではそれら応募者から18人が登用されています。

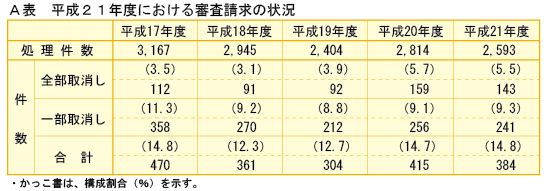

さて、税務署寄りの裁決と申し上げましたが、納税する側の主張がどの程度採用されたかを示したものがA表です。全部取消しとは納税する側の主張が100%、一部取消しはその一部が認められたものを意味しています。平成17年度から21年度で一部でも認められたものを含めても、15%に満たず、完全勝利は最も高い年で5.7%。税務署側の圧勝といっても過言ではありません。

3.本年度の税制改正上記の結果は誰が見ても不公平、不公正。この事実は長年我々税理士の間では指摘されていた事なのです。もっと民間の意見を反映させるべき、との声が今回の税制改正で若干ではありますが実現します。民間からの公募を年15名程度採用し、3年後の平成25年までに50名程度を任用しようと言うのです。更に、『審理の中立性・公正性に配意して審判所の所管を含めた組織のあり方や人事のあり方の見直しについて検討を行う』旨が明記されているのです。これはこれで大変結構な事ではあります。

4.応募資格と応募の状況ここで審判官への応募資格を確認しておきましょう。現在応募できるのは①弁護士②税理士③公認会計士④大学の教授・准教授⑤裁判官又は検察官の経歴を有する者で、国税に関する学識経験を有する者⑥国家公務員で、国税に関する事務に従事した経歴を有する者⑦その他国税庁長官が国税に関し⑥に掲げる者と同等以上の知識経験を有すると認める者、と門戸は広いのです。ただ、『納税通信』の資料に依れば、応募者は年度にも拠りますが20名前後で推移し、あまり多くないようです。そして採用された方は税理士が大半で、弁護士も若干と言ったところのようです。

今回の改正で50名程度を確保すると謳ってはいますが、仮に頭数は確保できても質的な問題には?が付きそうな気配です。

5.適任は税理士ですが…税務の知識があり、実務経験も積んでいる税理士が適任である事は言うまでもありません。ただ、現行の審判官の任期は3年とされています。仮に税理士が審判官になったとしても、その間は国家公務員法が適用されるため、税理士業との兼業は禁止されてしまいます。つまり、顧問先等の顧客がいる状態で就業したら、その間は税理士としての業務はできない訳で、そんな事をしてまで審判官になる税理士が果たして何人いるのでしょう?

定年後の趣味でやるのであれば別ですが、働き盛りの税理士は難しいのではないでしょうか。就職先も無く、また自らは開業もできない人くらいしか就業できない現実では、折角の理想も絵に描いた餅。いい制度ではあると思うのですが、運用面では直ぐに頓挫しそうな改正内容です。2011年3月31日

-

5225号

平成22年度税務調査の総括

毎年12月が終わると税務調査も一つの区切りを迎えます。昨年も当事務所、沢山の税務調査の立会いを致しましたが、幸い大きな非違を指摘された事例は皆無でした。この1年の総括として、興味深い事例をご紹介したいと思います。資産税の事務所なので相続税が多いものの、所得税、法人税等多岐に亘って俯瞰して参りましょう。

1.他税目にも目が行き届けば評価アップ!ある法人税の調査です。当然のことながら、法人税に係る非違事項を見つけるのが本来の調査目的。しかし、消費税・源泉所得税等他の税目の非違を発見すると、色々と目配りができたとして、調査官の評価アップに繋がるのです。それはそれで国家公務員の職責を全うし、国家財政にも寄与して頂く訳で結構なお話です。が、それも金額次第ではないのでしょうか。この調査での指摘事項は月額にして1,000円の源泉漏れ3ケ月分。『私が3,000円をあなたにお支払いするから、それでなかったことにして下さい』と言いたいところをグッと我慢。肝心の法人税の方は細かな誤りが数万円あり、源泉税とあわせて一件落着。調査による徴収税額は、かの調査官の日当程度にはなったのでしょうか?細かい事を言い過ぎです!

2.調査官の勉強不足が目立ちます!相続税の調査では何度も遭遇してきた項目です。とにかく調査官の勉強不足。相続開始の1~2年前に行われた改装・改築工事について、建物の評価をめぐる考え方の問題です。相続開始の前年にシステムキッチンや台所の床工事、居間のフローリングの改装等をなさったお客様に相続税の調査が入ったときの事。金額にして1,000万円を超える工事だったため、何らかの形で財産価値が上がったはず。それを相続財産として追加計上しろとのご指摘を受けたのです。しかし、当方としては電気・ガス・給排水設備等家屋と構造上一体となって家屋の効用を高めるものについては、固定資産税の評価基準では家屋に含めて評価する事を主張。固定資産税の評価額に変更がない以上、相続財産としてその分を敢えて計上の必要なしと反論したのです。増改築で固定資産税の評価替えがされていない場合、一定の算式で家屋の評価を計算する取り扱いがありますが、結局、市役所で固定資産税の再評価を確認する事で決着。果たして、この程度の改築等では固定資産税の評価替えには該当せず、調査官もしぶしぶ納得。実は当方もその事は申告時点で市役所にて確認済みだったのです。評価については、もう少し税務職員にも勉強をして頂きたいもの。以前にも申し上げましたが、相続直前の改築・リフォームは相続税対策として非常に有効な手立てです。

3.まだまだ多い“お話し合い”での決着型年配の調査官に多いのがいわゆる“お話し合い”による調査です。所得税の調査で、不動産所得の必要経費に2,000万円を超える修繕費が計上されていた事に目を付けました。資本的支出と言って修繕費の中でもその効果が財産価値を高め、将来にわたって効用が享受できるような支出については、別に取り扱いが定められています。一時に費用にせず減価償却と言う手続きを通じて長期に亘り費用化していくのです。しかし、当方もそんな事くらい先刻ご承知で、修繕費か資本的支出か否かは万全の理論武装をした上で申告をしています。確かにその区分が判然としない部分があることも事実です。が、具体的な根拠も示さず、金額的に多額だから修繕費の一部を資本的支出にして、修正して欲しいとおっしゃるではありませんか。当方が税務署のOBだと知ると、その手の相談に協力をしてくれるものと勘違いをなさる方の多い事。呆れてものが言えません。

4.税務職員の誘導に乗ってはいけない!所得税の調査です。通常は申告をした最終年分の確認から始まります。そして特定の項目に何かしら問題が有れば、その前年分、前々年分と遡って調査は進みます。但し最終年分に何の問題がない場合でも、それでは調査官も困るのでその前年分、前々年分も見ていくことに。先般の調査、この理屈から先ずは平成21年分を調査。特段の非違が発見できなかったのですが、大半は4年前・5年前である18年、17年に、ホンの一部が19年に経費性のないものが発見されたのです。このような状況下、17,18,19年の3ケ年分について修正申告をするようにとの仰せです。確かに内容的には家事関連費で経費性に乏しく、修正が必要なものではありました。しかし、所得税の場合、期限内に申告書を提出していれば、税務署が課税処分できるのは3年分。つまり上記のケースでは19年分までなのです。勿論、納税をする側が自らの意思で修正申告をするのなら、それも可能です。しかし、税務署がその権限に基づいて課税処分ができるのは3年、つまり19年までのはず。全く油断もスキもあったのものではなく、税務職員の言いなりになっていたら、自主的(?)に修正しなくていい年分まで遡る事に。本年も税法に則って、是々非々で税務署には臨みます。

2011年2月28日

-

5224号

何故少ない、不動産所得の税務調査?

毎年の事ながら、年が明ければ税金の世界では直ぐに確定申告が始まります。申告書を提出すれば、今度は税務調査の選定作業。が、家賃や地代の不動産所得については、実は滅多に調査はないのです。大袈裟に言えば、不動産所得に限っては税務調査恐れるに足らず。実は税務署の内部事情、こんなからくりになっているのです。

1.結構杜撰な選定作業!決算期が選択できる法人と異なり、個人の確定申告は一律に暦年締めで翌3月15日が期限。所得税の担当職員はこの時期最も忙しいのですが、それが終わってからも大変です。町丁別に担当者が割り振られ、一つに綴じられ提出された申告書を決算書や医療費の領収証等にバラして区分け、50音順に整理し編綴。その整理後は内容の審理チェックにかかります。そこで①実地の調査が必要なもの、②簡易な誤りが想定されるため、税務署への呼び出しをし、状況次第では修正申告をしょうようするもの、③特に問題が無いため処理を省略するもの、の3区分を行う訳です。この間の作業、総て一人。最終の調査選定については上司のチェックもありますが、基本的にはこの事務作業、偏に個人の力量にかかっています。新人とベテランでは明らかに力量に差はあるもの。正に納税者にとっては町丁別が運不運の分かれ目です。

2.調査選定の基準は増差が最優先さて、上記①~③の中で最も気掛かりなのは①の調査に選定されるかどうかです。この場合、税務職員は何を基準に選別するのでしょうか。言うまでもなく増差(増減差額の事)です。調査を行う事によって、申告前の所得よりかさ上げができれば、それが正しく彼らの手柄。増差が多ければ多いほどデカシタ事になる訳です。そこで増差が出そうな業種を考えてみましょう。基本的な考え方として、税金をごまかす可能性がある業種、営業状況を考えればいいのです。赤字で苦しんでおり、日々の生活がやっとと言う場合、税金をごまかす必要はありません。たまたま所得計算を間違う事はあっても、大きな増差は見込めないのです。つまり、逆に言えば、儲かっている業種、業況が良好な人を調査するのが手っ取り早く増差につながる筈です。

3.調査のし易さも選定の鍵もう一つの鍵は調査のし易さです。例えば製造業や建築業の場合、受注書、発注書、請求書、領収証等が残されるため、物とお金の動きを確認する事は比較的容易です。もちろん簿外の取引を足のつかない現金で行う悪質なケースもあるでしょうが、それはそれで何処かで尻尾が出ているもの。それに比べ、不特定多数の客が相手のいわゆる現金商売は全貌の把握は難しく、調査官も二の足を踏むものなのです。結論として、調査がし易く増差が見込めるものが選定されることになる訳です。

4.不動産所得の申告状況ここで不動産所得の貸付状況の実態を見てみましょう。圧倒的に多いのは、自宅の隣りに数世帯のアパート形式。ちょっと気の利いたところで5~6階建ての賃貸マンションを一棟持っていると言ったところでしょうか。中には1階が自宅で2階を貸している程度の小規模なものも多く見受けられます。この稿の読者のように何棟も賃貸マンションがあり、借地人を多数抱えている方は全体的には少数派です。となると、不動産所得の金額も大半は少額で収入も経費も確認は容易。そもそも多額の所得を誤魔化せるほどの規模に達していないのです。賃借人が法人なら、毎年支払い家賃を法定調書として税務署に提出しているため、それとの突合せで申告漏れは直ぐに確認も可能。わざわざ実地に調査に出向かなくても、ちょっと税務署に来て貰えばその辺の事実確認は容易です。

5.法人の場合も状況は同じさて、上記の状況は法人組織の場合も同様です。従って超大手のビル賃貸業の法人は別として、一般のいわゆる所有型法人も、基本的には調査に選定されることは少ないのです。更に法人の場合、増差もさることながら重加算税を賦課する事も大切な手柄の一つになっています。不動産賃貸業の場合、相手先ははっきりしていて金額も定額、せいぜい経費のうちに家事関連費用が若干混入している程度。とても仮装隠蔽をその要件とする重加算税の対象となるようなものは期待ができず、調査選定の可能性は低いのです。

6.狙われるのは資産家のみ!それでも読者の皆さんの中には、我が家に、或いは我が社に税務調査が入ったとおっしゃる方は少なくないかもしれません。それは一般の方とは税務署が別管理をしている、いわゆる大口資産家と言われる方々ではないでしょうか。一定規模以上の貸家や貸地をお持ちの方、固定資産税の納税額が多額な方等は特別国税調査官という部署が、その個人のみならず一族、関係法人までをまとめて管理をしているからです。不動産所得は恐れるに足らずとは言うものの、資産家はやはり、それなりの注意が必要なのです。

2011年1月31日

-

5223号

所得税増税の道筋

毎年12月の声を聞くと次年度の税制改正の大枠が公表される事になります。昨年は民主党政権になって初めての税制改正でした。間もなく全容が明らかになる来年度の税制改正大綱を前に、本年度の内容を今一度見直す事により、その中で特に来年以降の所得税の行く末に注目して検証してみましょう。題して“所得税増税の道筋”です。

1.現行所得税の問題点昨年は発足間もない政権与党たる民主党として、初めての税制改正大綱だったせいもあるでしょう。前段の税制に対する基本姿勢には、かなりの部分を費やして税目ごとにその理念を謳っています。所得税については、現行税制の問題点として、“所得の再分配機能”や“財源調達機能”が低下している旨を指摘しています。要は所得のある人がない人より税金を沢山払う事により、差し引き手取り額を平らにしよう。従って所得のある人が確実に税負担をしてもらえる仕組みを確立しよう、そんな方向性を打ち出したのです。

2.機能低下の原因の一つは所得控除上記の機能が低下した原因は二つあるとされています。一つは“所得控除” が高額所得者に有利になっている事だと。これをご理解頂くために、ここで所得税の計算の仕組みを簡単に復習しておきましょう。それ程難しい事ではないので暫しお付き合い下さい。先ずは給与所得、不動産所得、事業所得等々各種の所得金額の算出をします。そしてそれらを合算して合計所得を算出。一般には分離課税である金融機関からの利子や株式の配当は、ここでは考えないで下さい。次に合計所得から所得控除と言われる控除項目を減算します。所得控除とは基礎控除、扶養控除、配偶者控除、医療費控除等々お馴染みのものも多い事でしょう。それらを合計所得から控除した残額に所得税の税率を乗じ、税額を算出する訳です。

ここで税率が問題となりますが、住民税との合計で考えると、最低の15%から最高50%までの累進税率。実は所得控除を差し引いた後の金額に税率を乗じるところがミソなのです。例えば医療費控除の対象が同じ100万円のケースを税率が最低の人と最高の人とで比較してみましょう。この医療費控除のお陰で15%の人は100万円×15%で15万円、50%の人は同様に50万円ほど税額が少なくなる仕組みです。高額所得者の方が同じ100万円の控除でも恩恵が大きく、金持ちになれば、医療費だって税金を考慮すれば5割引と考える事もできるでしょう。

3.もう一つの原因は分離課税による軽課もう一つの原因が先程もちょっと触れた分離課税。これは前述の所得税の計算方法とは別枠での計算になります。つまり、分離課税は例えば現行の預金利子に対し20%、上場会社からの配当では10%が支払いの段階で控除されているはずです。この税率は収入金額の多寡に関係なく一律で、つまりは毎年ナン億円も稼ぐ人でも、低年収の人でも同じ負担割合になっている訳です。となれば、税引き後の手取り金額を平らにしようとする所得税のそもそもの趣旨から、大きく逸脱した税制だと言うのが民主党の理屈なのです。従って、今後はこれらの問題点を修正した税制改正が行われる事に。

4.所得控除をやめて現金給付、税額控除に!そこでその対策ですが、まず、所得控除を極力なくすこと。ただ単純に所得控除をなくせば、税額が直接アップするため、これに代わる何らかの手立てを考えなければなりません。それが例えば現金給付の子供手当てです。所得金額と無関係に一律幾らの給付なら、所得控除の弊害はなくなり、金持ち優遇ではなくなります。

もう一つは税額控除という考え方。これは累進税率の税率を乗じて税額を算出した後、その税額から定額や一定の方法で計算した金額を控除しようとするものです。この方法でも所得控除の弊害はなくなり、金持ち優遇からの脱却が可能になるのです。

5.最終ゴールは国民総背番号制の導入!さて、もう一つの分離課税を廃止し総ての所得を総合課税する道は、実はなかなか険しいのです。何故ならそれをするためには、税務署は各人の総ての所得を完全に捕捉し、課税の公平を維持しなければならないからです。勿論、現状でも税務調査がなされ、申告額が適正かどうかのチェックはなされています。しかし、申告された総ての納税者について調査ができるはずもなく、実態は極く極く一部だけの調査に留まっています。

それでは各人の預金の利息や配当総てについて税務署がくまなく捕捉できるためには何が必要か?道は一つ。納税者一人ひとりに背番号を付し、社会保険の加入はもとより、現行での預金取引、証券会社での売買、総てをその番号によって把握、管理する方法です。これが準備されるまでには今しばらく時間はかかることでしょう。が、しかし、資産家大増税の足音がもうそこまで響いてきていると言うのは偽らざる事実なのです。2010年12月27日

-

5222号

終(つい)の住み処(すみか)で相続税はこんなに変わる!

住めば都と言いますが、誰しも住み慣れた家、勝手知ったる町で最期を送りたいものです。ただ、現実には我が家ではなく病院で亡くなる方が大半。それもある程度は仕方ないとして、病気以前に介護が必要な事も。建前やきれい事は別にして、家族だけで介護問題の総てを解決する事は困難です。ところが介護施設で最期を迎えると、相続税にこんな影響がある場合も…

1.小規模宅地の評価減の特例とは相続税の計算をする場合の大きな特例の一つに、一般に小規模宅地の評価減の特例と言われるものがあります。亡くなられた方のご所有の土地で、ご自身のお住まいや事業のために活用なさっていたものについて、最大で80%引きの評価をしようというものです。面積や適用に一定の条件はありますが、何と言っても80%引き。原則評価で1億円が実に2,000万円になってしまう優れもの。この特例をどのように活用し適用するかで相続税の税負担は大きく変わってしまう特例なのです。

2.今年、大きな改正も為されたが…さて、この特例、実は本年4月以降の相続について大きな改正がなされています。一般に大きな影響のあるものだけを示せば、①一棟の建物の内、一部でも被相続人の居住用に使用されていれば、その建物の敷地全体が最大240㎡までは上記特例の80%引きの適用ありとされていたものの改正です。これが賃貸マンションを建築し、最上階がオーナー住居なる建物が相続税対策としてもてはやされた所以です。改正後は例えば居住用が建物全体の1/3なら、敷地の1/3だけが80%引きの恩恵に。残り2/3は原則評価になりました(この特例と無縁の貸家建付地と言う評価減は適用あり)。②また、とにかく被相続人の居住用建物の敷地なら、一定の要件を満たさなくても、少なくとも200㎡までは50%引きの評価になっていました。それがこの50%引きの評価減は総て廃止に。③更に従前はその敷地を複数で相続した場合、要件を満たす人が一人でもいれば敷地全体が80%引きの対象になっていました。改正後は80%引きの要件を満たす人の部分だけが対象とされ、大幅な評価額アップ、増税に。

3.そもそも“居住用宅地”とは被相続人の居住用宅地とは、文字通り生活の基盤となるお住まいを言います。従って原則的には2ケ所以上にお住まいの場合、主としてお住まいになっていた本拠地を指すことになります。従って、仮に単身赴任で物理的には家族と別れて暮らしていても、家族がお住まいでお帰りを待っている場所が居住用特例の場所ということになります。

また、実際に何年もの間入院をされ、亡くなられた場所が病院でも、あくまでも最期の看取りを行ったのが病院と言うに過ぎません。病気さえ治ればご家族の待つご自宅と言う帰る場所があれば、ご自宅が間違いなく居住用の敷地です。

4.問題は介護施設への片道切符問題は冒頭の介護施設です。一口に介護施設と言っても様々で、公的な比較的低額で利用できる施設から、まるで高級ホテルと見紛うものまで。 この介護施設が仮に一時滞在的なもので、リハビリ等をしてある程度回復すれば、またご自宅に戻れるものであれば何の問題も有りません。

しかし、入居に際し何千万円も必要で大半が返却されず、その他に毎月高額な生活費と言うか介護費用がかかる施設は気になります。と言うのは、いわば入居に際し権利金的な支払いをするというのは、金額の多寡ではなく半永久的な利用が前提となるのではないかと言う疑念があるためです。

つまり、介護施設とは言うものの、決して一時的な利用ではなく、ひとたび入居した暁には二度とご自宅には戻らない覚悟での入居が想定されるのです。だとすれば、最早この施設こそが居住用の本拠地であり、従前のお住まいは居住用の敷地ではなくなると言う事なのです。つまり、小規模宅地の特例の対象となるものではないため、80%引きの評価の特例は適用できず、原則的な評価のままで計算せざるを得ない事になる訳です。

5.居住用土地は誰が相続すべきかそれでは、今後居住用宅地は誰が相続すべきなのでしょう。配偶者以外に同居の親族が居るのであれば、考える余地はありません。その同居の親族の方が相続し、将来の二時相続時に80%引きの恩恵を受けるべきでしょう。その時点では、被相続人の居住用宅地と言えるものがないのですから次に備えるしか方法がありません。もっとも、残された配偶者だってその後問題の介護施設に入居する可能性はありますが…。問題は同居の親族がいない場合です。居住用の土地以外に貸付け用の土地があり、200㎡までは50%引きの評価減ができるなら、居住用でなくその貸付け用の土地で特例を適用すべきでしょう。80%引きよりは割引率は悪いものの、㎡当たり単価によっては遜色はないかもしれません。いずれにせよ、この特例の存在は改正も相俟って、今後の財産分けに大きな影響を及ぼすものである事だけは間違いありません。

2010年11月30日

-

5221号

解決策は遺言の作り方

ひとたび婚姻関係を結んだら、できればお互い最期まで添い遂げたいもの。しかし、現実には若いうちに配偶者に先立たれたり、とわの愛を誓っても愛情の喪失で離婚したりはよくある事。また、時には離婚まではしないものの、妻以外の女性に心を奪われ子供まで設ける事だって。問題はいわゆる腹違いの子、異母兄弟の存在です。将来の相続を見据えて生前にしておく事は…幾つかの事例を通じて検証をしてみましょう。

1. 共有は悪平等の最たる例Aさんは名家の出身で凄腕の実業家でした。本業も順調に伸び、資産の蓄積も十分。その資産の活用策として不動産投資をし、法人形態でいくつもの収益物件を所有していたのです。個人としての最大の財産は本業と不動産所有会社の2社の株式でした。このAさん、先妻との間に長男Bがおりましたが、先妻が若くして病死。再婚をなさって後妻との間に長女Cが。いわゆる異母兄弟でしたが、Bにとって実家は居心地の良い筈はなく早くに独立。そんな中でAさんの相続が開始です。遺言もあったのですが、悪い事に本業と不動産所有会社の株式はB,Cに均等、つまり両会社共に二人の共有状態です。この稿で何度も申し上げてきた株式は一人に集中を、を完全に無視した遺言でした。相続後に当社にご相談頂いた事案なのですが、現時点では解決の決定打もなく共有を継続です。Bは長年本業を経営してきた実績もあり、それぞれ単独の支配会社とするため不動産所有会社はCに譲る気持ちがあるのですがCが応ぜず、どうにもならない状況が続いています。

2.嫡出子と非嫡出子の法的差別民法では戸籍上の夫婦の子を嫡出子、婚姻外の子を非嫡出子と呼んで法的な差別を設けています。非嫡出子とは、平たく言えばご主人が奥様以外の女性との間に設けた子です。認知されれば勿論ご主人の子とはなりますが、法律的には相続分は実子の半分しかありません。同じ子でありながら、このような法的差別をする事が問題視されてはいます。が、現状は実子と比較して母親が違う“半血”状態のため、法定相続分も実子の半分と規定されているのです。

甲さんは一代で部品製造業を興し、都内に3つの工場を持つまでの規模にまで会社を伸ばしてきました。本妻との間に長男乙、内縁の妻との間にも男子丙がいます。本妻と離婚はしていませんが、何十年の長きに亘り内縁の妻及び丙と同居の状態です。事業も乙ではなく丙が手伝っているため、甲さんとしては丙に事業を承継したいと考えています。個人の財産で最も大きなものは都内のご自宅です。このご自宅と会社の株式を同居している丙及び内縁の妻に譲る旨の遺言書をお作りでした。

ここで問題になるのが遺留分です。このままでは遺留分の侵害が生じてしまうのです。もっとも乙と丙は異母兄弟ではあるものの円満な関係で、通常世間で想像するような険悪な関係ではありません。内縁の妻も丙も本妻家族への気配りがあり、権利の主張や策略を巡らすタイプではありません。だからこそ余計に円満な解決が望まれます。手っ取り早いのは丙との養子縁組で、これによって実子となり、相続分は現在の2倍にする事が可能なのです。が、上記のような気配りの状況、優しい丙の決断を待つばかりです。

3.再婚同士の複雑な家族関係離婚の増加と比例して、昨今は再婚も相当数見受けられます。それも互いに子供があり、場合によってはその子供達も成人しているケースも。ここでも財産の多寡に関係なく問題になるのは将来の相続です。

Xさんもそんなお一人で、50歳を過ぎてからの再婚同士。互いの子供は成人です。Xさんご自身は一人っ子、親御さんからの相続を受けてまとまった財産を手にしました。相続人一人のため分割でもめる事もなくご自身が相続する立場の時は問題ありません。が、次代を見据えると、再婚した新たな配偶者と二人の実子が相続人。配偶者はご存知の通りこのケースでは法定相続分は全財産の1/2。今回手にした財産の半分を配偶者に残せば、その配偶者の相続人は勿論その子供達。Xさんの実子にしてみれば複雑な思いがするはずです。

4.結局遺言書の作り方が総てです!結論から先に申し上げれば、とにもかくにも上記の事例で大切な事は遺言書の作成です。ただ、何でも遺言書さえ作成すればよいと言うものではなく、どのような遺言を残すかが最大の問題です。特に1の事例では絶対やってはいけない遺言、つまり兄弟は仲よく共有で均等に、と言う遺言を残したため、解決の糸口さえ容易には見つかりません。2の事例で先ず初めに必要な事は、税務上の評価をした上での遺留分の計算です。遺留分を減らす工夫もある程度は可能でしょうし、勿論最後は丙の気持ちの問題も残ります。そして3ではXさんの新たな配偶者の事も考えれば、一旦は配偶者が必要分を相続し、配偶者の方にも同時に遺言書を作成頂く事が必要でしょう。いずれの事例も遺言の作り方が総てと言う事になるのでしょうか。

2010年10月29日

-

5220号

相続を考えて“現金”を家族で使おう!

相続を考えて事前のご相談を賜る事がしばしばあります。いわゆる相続税対策です。ご本人の意思能力がしっかりとしていれば、できる事は沢山あるでしょう。が、かなりの高齢で本人だけでは判断も危ないなら、できる事はただ一つ、ご本人の代わりに家族が現金を使ってしまう事です。

1.預金管理は誰がする?判断が危ないような状況になった時、多分それより少し前から現金や預金の管理はご自身ではなさらないケースが多いでしょう。一人暮らしでもない限り、同居のご家族が身の回りの世話を含め、お金の管理もしている筈です。勿論この時点では預貯金はご本人のもの。息子であっても勝手に処分し、使う事はためらわれるかも知れません。

しかし、お金の使い道がご本人の介護や、不正なものではなかったとしたら、ご本人だってきっと喜んで下さるのではないでしょうか。と、勝手に解釈をして相続税対策を考えてみます。

2.先ずは生活費全般のご負担をお願いしよう!上記のような状況になったら、息子夫婦を含め、一族の通常の生活に必要なお金はご本人の預金からの引き出しをお許し頂きたいものです。つまり、生活費全般は総てご本人の預金で賄うのです。

初めに申し上げておきますが、相続が起きて税務署の調査になった場合、税務署は事前にご本人の口座は言うまでもなく、ご家族の入出金の動きまで金融機関への事前の照会で確認しています。従って生活費を毎月ご本人の口座から出していたら、当然税務署の知るところに。

ただ、この事実が税務署に判明しても、なんら問題はありません。一家の文字通り主として、同居家族全員の生活費を賄うのは当然のこと。年を取っても多少ぼけてはいても、生きている間は歴とした大黒柱なのですから。それ以前は息子夫婦と財布が別だったとしても、です。1,2ケ月なら少額であっても、これが1年、2年と経てば、積り積もって金額もそれなりです。

3.どこまでが生活費か?それでは一体どこまでが生活費になるのでしょうか。例えば、ご本人名義での車の購入を考えます。躊躇なさる方がいるとすれば、それは親不孝な方でしょう。何故なら筆者は、ご本人の病院や療養先への送迎に車を使用する事を考えているからです。決してご自身のドライブや家族旅行に使う事など、やましい事を考えてはいけません。

前述の目的のためにこの際新車に買い換える。ベンツだってBMWだっていいではありませんか。大切なご父君を送り迎えするのです。高級車で当然です。因みに高級車は業務関連で問題となり、税務署に文句を言われると言う方が時折いらっしゃいますが、大きな誤解です。税務職員から見れば高級車でも、資産家にとってベンツやBMWは分相応。それこそ公務員であるあなたの給与水準で物事を考えないでくれと言えば済む話です。

4.家の改装は認められるか?古くなった家の改装費用はどうでしょう。結論から言えば、勿論OKです。ここでもまたやましさを感じるとしたら、親不孝ものです。筆者が言うのは、車椅子にも対応でき、入浴も介護が必要なときに備えて大きな浴室への改装です。トイレだって大型化したいもの。ベッドでの介護のためにはフローリングもいいでしょう。決して古くなったから改装するのではなく、大切なご父君のために、介護の観点からやむなく(?)改装するのですから。この際です。壁紙も明るく洒落たものに張り替えたら、ご父君の気持ちを健やかにすることだって出来るかも知れません。有り難くご本人の預金を活用させて頂きましょう。

5.贈与するなら孫と嫁!最後はやはりこの話でしょうか。お察しの通り、贈与です。とにかく現預金を残せば相続税の対象です。それなら生前に贈与して、相続税を少しでも減らすのは当然です。相続税の税率と贈与税の税率とを比較して、相続税の税率より低い範囲で贈与すれば、結果的には節税です。310万円までなら基礎控除の110万円を差し引いて10%の税率。120万円の贈与で税額は1万円、310万円でも20万円です。これは一人当たりの計算ですので人数を増やせばかなりの金額の贈与も可能です。また、贈与税は暦で区切った暦年課税。年末と年始の2日に分ければ2年分の基礎控除を使う事も可能です。但し、亡くなった日前3年以内に行われた贈与は、相続税への持ち戻し計算がされて、贈与はなかった事に。その分の贈与税は相続税から控除されますが、得をする事にはなりません。ただ、この規定は相続人だけに適用されるため、息子の嫁や孫に贈与すればいいのです。

注意すべきは、贈与にせよ生活費にせよ、建前としてはご本人の意思に基く行為が前提です。意識も無く寝たきり状態では問題ですが、こちらの話を聞く力があり、尋ねれば頷いてくれる程度の家族だけにしか分らない合図でも宜しいのか、宜しくないのか、各々方、アウンの呼吸でご判断を!2010年9月30日

-

5219号

相続財産の分割方法、基本的な考え方

『先生、一番良い分割方法を教えて下さい!』相続財産をどう分けるかについて、お客様からよく頂くご質問です。結論から言えば、全員が合意でき、かつ納税までできる分け方が一番良い方法なのです。ただそう言ってしまうと不親切だとお叱りを受けるので、以下基本的な考え方をお話してみたいと思います。

1.相続人であるお客様の心理お客様から見れば、我々は仕事上多くの相続案件に携わり、経験も豊富だからノウハウも当然あるだろう。このケースなら分割はこうすればベスト、そんな回答が得られるとお考えになるのかもしれません。確かに我々は年間にナン十件もの相続事案をお手伝いするのに較べ、一般の方が相続を経験する回数は普通はご両親の2回、慣れている方は限られているでしょう。ただ、財産の分割方法に模範解答など存在しません。

2.最低限、兄弟の共有は避ける!最も基本的なことから申し上げれば、兄弟での共有は避けるべきだと言う事です。共有は一見公平で平等な分け方に思われるかもしれません。しかし、例えば賃貸マンションを共有にした場合、大規模な修繕や売却、建て替え等にあたっては、全員の合意が必要なのです。意見の相違があった場合、それが基でトラブルにも発展しかねません。

また、その後に兄弟の一方に相続が起きた場合、相続人である子が甥や姪として叔父、叔母との共有状態。そんな展開は避けるべきなのではないでしょうか。但し、兄弟の共有でも相続直後に売却・処分を考えている場合は共有も一つの選択肢です。また、親子間なら共有も問題は少ないでしょう。

3.相続をさせる側も毅然たる態度で!相続をさせる側にも上記の事はしっかりと認識をして頂きたい事なのです。子供達はみんな仲良く平等に、と言う考え方は私に言わせれば幻想に過ぎません。どんなに仲の良い兄弟でも、それぞれの家庭があり、それぞれの事情を抱えていて将来の状況までは分からないのですから。

遺言書を作成しないまでも、子供達にその旨をはっきり伝えておく事も必要です。相続が現実になったとき、相続人の方から兄弟での共有が父の考えでしたから、と言うケースがままあります。厳しい選択ですが、毅然たる態度ではっきりさせておく事が相続させる側の責務なのではないでしょうか。

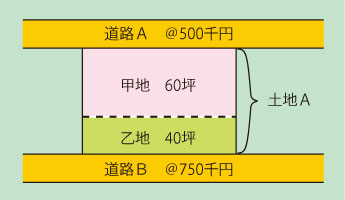

4.共有を避ける具体策それでは共有を避ける方法としてどんな事が考えられるのでしょう。例えば下図の様な100坪の土地Aだけが唯一の財産の場合です。分割に際し甲地と乙地の二区分に分筆の上、二人が別々に相続するのです。相続財産は利用単位ごとに評価をするのが原則ですが、これを二つに分け、異なる相続人が相続すれば、甲地と乙地を別々に評価する事になります。本来は二方向の道路に面しているため、全体が㎡当たり75万円の高い路線価の影響を受けるはずが、これにより75万円の効果は乙地だけに。結果、評価額は減少し節税にも繋がります。生前に分筆しておけば安心でしょうが、相続後の分割の際に行っても認められる方法です。

5.代償分割の活用代償分割と言われる方法も有用です。土地Aは相続人Xが単独で相続します。その代わりにXはYに対し、自己の預金から又は借り入れをして「1億円を支払う」旨を分割協議書にはっきりと謳っておくのです。申告に際してXは土地の価額から1億円を代償債務として控除した金額が課税の対象。他方Yは本来の相続財産ではありませんが、受領する1億円が代償債権として課税の対象となる訳です。この方法を代償分割と言います。

6.弁護士を立ててはいけない!分割でどんなにもめたとしても、極力弁護士を立てないで解決をすべきです。弁護士の方からお叱りを受けそうですが、一方が弁護士を立てれば他方もそれに応じて弁護士を擁立。結果、弁護士同士の話し合いになる訳です。双方の弁護士はそれぞれの依頼者のために働くわけで、1円でも多く相続できるように頑張ってくれるでしょう。それが依頼者のためですし、成功報酬もそれによって決まってくる訳ですから当然です。彼らは円満に話し合う事が目的ではないため、事態は泥沼にはまり込むだけなのです。

7.全員に100%の満足は無い結局は欲をかかず、ほどほどを以って良しとして頂く事以外にありません。全員が100%の満足などありえず、分割協議とは妥協の産物。『分かち合えば愛、奪い合えば憎しみ』なのですから。

2010年8月31日

-

5218号

役員報酬も過大な部分は経費にならないが…

読者の皆さんの中には、いわゆる同族会社の役員の方も多い事でしょう。役員としての給与はご自分で決めるケースもあると思いますが、一般のサラリーマンの方から見れば、何とも羨ましいご身分です。しかし、法人税法の規定では、役員だからと言って不相当に高額な部分は経費として認めては貰えません。では何が不相当に高額なのか、税務署はどんな目で見ているのか、実務での実態を確認してみましょう。

1.法人を作る最大の目的は所得の分散!筆者もこの期に及んで綺麗事を言う積りはありません。税理士として正直に申し上げれば、個人から法人成りをする最大の目的は所得の分散です。小売業や製造業はもとより、不動産所得であっても、建物の所有型法人を作る事により、個人の所得を法人に移転させる事は可能です。移転後は法人の所得を役員報酬として複数の親族である役員に分散させることが可能に。その結果、超過累進税率の所得税の軽減につながる仕組みです。言うまでもなく、課税所得は1,800万円を超えると所得税・住民税の合計税率で50%の世界に入るため、所得の分散は直接節税に寄与する事になる訳です。

2.法人税法の規定では法人税法では不相当に高額な役員報酬の判定方法として、①実質基準と②形式基準の二つの規定をしています。①はその役員の職務の内容、法人の収益や使用人給与の状況、同規模同業種の役員報酬との比較等々がその基準。他方②は定款の規定又は株主総会、社員総会等の決議により限度額や算定方法等を定めていれば、正しくそれが判定の基準となるため超過額部分は不相当と言う理屈です。

3.会社法の規定はちょっとウルサイ!さて、どんなに小さな同族会社でも、会社と名が付く以上会社法と言う法律の適用を受けることになります。その会社法では、定款に役員報酬の規定が無い時は株主総会の決議によって定めることになっています。しかし、現実問題として定款に限度額を定めてしまうと、その限度額を変更する度に面倒な手続きをしなければなりません。そのため、通常は定款に限度額を定める事はしていません。また、上場もしていない普通の小さな会社は、株主総会だって実際には開いていないのが現実です。もっとも株主総会は開催しなくても、開いた事にして総会議事録だけを作っておく事が多くの会社で行われているのが実状です。

4.税務調査での指摘事項従って、定款にも定めず、株主総会の決議もなしに役員報酬を決めることがあるとすれば、はっきり言って会社法違反ではあります。が、税法では現実問題としてそのようなケースも認め、その場合には前記2.①の実質基準のみで判断しているのです。ここで、実務における税務調査の実態を確認しておきましょう。親族数人の役員からなる中小の同族会社があったとしましょう。税務署がこの手の会社に来れば、過大な役員報酬を見ていくのは必須の作業。しかも、数人の役員が報酬を取っているとなれば、実際には名ばかりで何の職責も全うしていない役員がいるはずだ、と目をつけているのです。

5.形式基準での否認はたやすく実質基準は難しい!そこで先ず初めの質問は、どう言うやり方で役員報酬を決めているのか、取り決めの書面なり議事録を見せて欲しい、と言うもの。前述の通り、定款に限度額を決めておくと変更手続きが面倒です。大半の会社は株主総会で総額の限度額を決め、各役員への配分は代表取締役が決めるというもの。ここで注意すべきは、何年も前に総会議事録に謳ってある総額を見直ししていないケースがよくある事です。税務職員は昔決めた限度額をちょっとでも超過していれば、すぐさま形式基準に則って超過部分を過大報酬として否認するのです。税理士が『変更後の増額した議事録がどこかにあったはずだ』などと言おうものなら、直ぐにその保管場所まで行きましょう、となって存在しない事をその場で確認させ、言い逃れをさせてはくれません。こんな事なら初めから何の記録も無い方が余程ラクなのです。無ければ実質基準で過大か否かの判断になり、こちらは税務署も否認するのがなかなか難しいからです。

6.そもそも論としての“形式的”な実態作り結論から言えば、実質基準で過大を判定するのは無理があり、自ずと税務署とのお話し合いになるのがオチ。だからこそ、税務調査に際しては最低限の形式的な実態は整えておく必要があるのです。複数の役員がいるのなら、役員全員に先ずは報酬を支払っている事を明言した上で、各人の預金口座へ給与を振り込む事。税務署に問われれば、役員としての活動実績を報告できる事。各自の職務を説明できる事等々当たり前の事ばかりです。

この当たり前の事すらやらずに、名ばかり役員で報酬を取る事自体、否認されても仕方のないこと。役員報酬をお取りになるなら相応の覚悟と準備と心掛けが必要になるのです。2010年7月30日

-

5217号

相続まで待つか、贈与で勝負か!

相続でも贈与でも、税額算定の前に先ず行うことはその財産の評価です。実務上、評価は基本的には財産評価基本通達という税務署のマニュアルに則って行うのが通例となっています。が、この評価をめぐっては、納税する側と税務署側とで見解の分かれることも。税務署は課税に対する権力を持ってはいても、評価で争う事は極力避けたいと思っているもの。何しろ評価に“絶対”はないからです。これを上手く利用して、こんな事も…

1.贈与税は相続税の補完税生前に多額の贈与が行われると、相続時には財産がなくなり相続税が課税できなくなってしまいます。それを防ぐため、一般的には贈与税は相続税より負担が重いものになっています。贈与税は相続税の補完税と言われる所以です。しかし、この制度の例外として、近年盛んに活用されているのが『相続時精算課税制度』による贈与です。

2.もう一度『精算課税』を復習しよう精算課税についてはこの稿でも何回か取り上げてはいますが、ここで簡単に復習です。生涯で2,500万円まで贈与税が非課税で、これを超えると一律20%の課税。贈与ですから登記等の名義も変えられ財産自体も移転されますが、相続時には再び相続財産として計算に取り込まれ、相続税の課税が。但し事前に納めた精算課税の贈与税があれば、相続税から控除されるというもの。最大の特徴は、相続税の計算においてその財産の評価は相続時ではなく、かつての贈与の時の評価額で行うという点です。実はこれからするお話は、この点を利用しての活用法なのです。

3.評価は適正な時価で行うもの冒頭でもお話したとおり、財産の評価は税務署が用意した通達で行う事が一般的ではあります。

しかし、本来は税法そのものに規定されている考え方、つまり“時価”で行うべきもの。そうは言っても時価の算定が困難な場合が多いため、土地は路線価、建物は固定資産税評価額を基に計算するのがこの通達の考え方です。では、通達と税法とどちらが優先するのでしょうか。言うまでもなく法律である税法です。通達はあくまで税法を執行するための指針、マニュアルに過ぎません。従って財産の評価は通達に従わずとも、適正な時価を反映していれば認められるのです。代表的なのが不動産鑑定士による土地・建物の評価や鑑定人による美術品の評価・鑑定です。

なお、通達と一言で言っても実際の財産評価は複雑です。原則の外に様々な特例も用意されているため、それらを駆使して有利な評価額を導き出すのがプロの仕事です。

4.評価についての税務署の検証ここで話はちょっとそれますが、相続税の調査において評価の検証はどの程度行われているのでしょう。驚くなかれ、相当にいい加減なものなのです。我々税理士は例えば土地を評価する場合、それこそ細心の注意で間口、奥行き、道路付けの状況、計画道路の予定までを斟酌して算出します。

しかし、20年以上の税理士経験の中で、ただの一度も評価について、税務署から何らかの指摘をされた事がありません。何よりの証拠に、調査時にこちらから評価の点を質問した際、そんな細部まで見ていませんでした、との回答に驚愕した事も。しかし、そんな税務署の姿勢にも例外があります。土地で言えば、鑑定評価と広大地評価を適用した場合です。相続税の申告で本来正当な評価方法である鑑定や広大地評価については、先ずは疑ってかかり、入念な審理が行われます。

5.“増差主義”のなせるワザ何故こんな事が起こるのでしょう。相続税調査については年間の件数的なノルマがあります。調査官はこの件数をこなすのですが、彼らも子供の使いではありません。調査に来たからにはそれなりの実績、つまり申告額との相違を示すお手柄としての増減差額(“増差”と言う)が必要なのです。そこで登場するのが鑑定評価と広大地評価。数学の方程式ではないため、財産の評価方法に絶対はありません。鑑定による評価額はそれを鑑定する不動産鑑定士の数だけ存在すると言っても言い過ぎではないでしょう。つまり、“ケチ”をつけ易いのです。広大地評価も同様で、この適用の有無については明確な指針がないため、実務では判断に迷う税理士泣かせの評価方法なのです。鑑定や広大地を否認すれば、直ぐにそれが多額な増差に結び付く、それが税務職員の狙いなのです。

6.贈与税の場合には贈与税については相続税調査のように件数的なノルマがありません。従って上記の相続税の時と様相を異にします。評価で争う事は曖昧な点が多いもの、税務職員だって敢えてそれを問題にしてもめる事はしたくないのです。相続も贈与も評価の考え方は同じ。相続では厳しい目が、贈与では比較的優しいのです。となれば、相続時精算課税の活用で鑑定や広大地評価を適用して贈与し、評価額にケリを付け、確定させて安心して相続を迎えるのも一つの考え方ではないでしょうか。

2010年6月30日

-

5216号

株式は一人に集中させよう!

いわゆる同族会社の株式が相続時に問題になるケースが、世の中には結構あるものです。評価額が高く、相続税負担が重い場合だけではありません。支配権をめぐる争いの元になることがあるからです。これは何も製造業や小売業と言ったご商売を営む会社に限った話ではありません。個人の不動産所得を法人形態で行う所有型法人にも当てはまる問題なのです。株式は分散させるのではなく、実質一人に集約させるべき、というのが今回のテーマです。

1.誤った税理士の指導中小企業においては、業績の良い会社や不動産、有価証券等の資産価値の高い財産をお持ちの会社の株式は要注意です。相続税の評価額がかなり高額になるケースが多いからです。

こんな時、多くの顧問税理士のアドバイスは決まって、『株価の安い今の内に、お子さんやお孫さんに株式を贈与や売買で移転・分散させましょう。社長の持ち株数を少なくしておけば、相続のときに安心ですよ!』と。確かに株式を分散し被相続人の所有株数を減らしておけば、相続税の負担は減少するでしょう。ただ、このアドバイス、重要な点を考慮していないのです。誰が経営の責任者として実権を握るのかという、支配権を無視した助言だからなのです。

2.どれだけの株式を持てばいいのか?実際の会社の運営は経営者である取締役が行います。取締役の中から社長である代表取締役が選ばれるため、表面的には社長や専務と言われる人が偉そうには見えます。しかし、その取締役たる役員は、株主が株主総会において選任することになっています。つまり、株主の意向次第で社長他の役員の首のすげ替えは、簡単にできてしまうのです。その意味では株式を所有する株主が絶対の権限者、と言う事ができるのです。株主総会自体は多数決の原理で動くため、過半数を押さえればとりあえずは安心。ただ、重要な案件については特別決議と言って、全株式の2/3以上の賛成が必要です。この意味から、株式の2/3以上を所有していれば、何でもできると言ってもいいでしょう。

3. 兄弟平等は悪平等!以前この稿で、相続にあたっていわゆる同族会社の株式を兄弟が均等に相続した案件をご紹介した事がありました。将来禍根を残すため、税理士としてはどちらか一人に集中すべきとアドバイス。が、兄弟で仲良く経営もし、株式の評価額が高額だった事もあって結局均等相続になってしまったのです。数年を経て諸般の事情から会社は営業を廃止し、その地に賃貸ビルを建てて不動産賃貸業に転業する事になった時です。株式の共有状態を解消することになったのですが、双方の財産価値を維持する事を考慮すると、兄弟の片方が他方へ株式を売却する他に方法はなく、多額の譲渡税の負担を余儀なくされてしまったのです。相続時に株式を集中させておけば、支払わずに済んだ税金だったのですが…。

4.既に分散されている会社はどうするか ?そうは言っても、何回かの相続を経て既に遠い親戚にまで株式が分散している例も実際には多いもの。この状態を放置すれば、更なる遠い親戚にまで株式が分散し、それこそ経営権・支配権の確保も危ぶまれる事だってあるのです。では如何にすれば良いのか。答えは一つ、散らばった株式を買い戻すしか他に道はありません。が、基本的には買戻しには多額の費用がかかる事を覚悟しなければならないのです。

5.一つの株式に株価が二つも三つも???さて、ここで買い戻すにあたり、必ずしも今現在経営を支配している個人が総ての株式を同じ価格で取得しなければならないということではありません。と言うのは、誰が誰にその株式を売却するかによって、同じ株式でも税務上異なる価格が要求される事になるからです。従業員持株会などを利用しての安い価格による移動方法もない訳ではありません。買う側の資金繰り、売る側の期待価格、更にはそれぞれの場合の税務上の取り扱いを考慮して、誰が買うべきかを判断すれば良いでしょう。ただ、未上場の株式の評価の計算は非常に複雑なため、ここで詳述は致しません。相続税の計算をする際に定められた方法が、基本とはなります。原則的な評価額と配当還元価額と言う言葉だけの紹介に留めておきますが、前者は後者よりかなり高額になる事だけは間違いありません。

6.問題は不動産の所有型法人でも同じ!問題は建物の所有型法人でも同じ事。賃貸収入と言う収益物件を持った法人には借地権があり、これを相続後に兄弟間で売買するには相応の資金負担が必要です。それより以前に、株主間で建替えや大規模修繕、売却等の問題で意見が分かれれば、経営権をめぐって血みどろの戦いが避けられません。だからこそ、一つの法人は一人で経営ができる体制を整えておく必要があるのです。そうなると次は相続税負担の工夫ですが、紙面の都合と頂戴する報酬の関係から(冗談)個別相談に!

2010年5月31日

-

5215号

相続税から贈与税の時代へ

民主党になって初めての税制改正で、相続税の課税強化の方向性が鮮明になっています。確かに100人に4人しか相続税の申告がなされていない現在の状況は、相続税自体の存在意義に疑問を抱かれてもおかしくありません。それでは相続税受難の時代にどう対応すべきか、その一端を贈与に的を絞って考えてみました。

1. 相続税増税の方向性既にご案内の通り、本年4月以降、土地についての大きな特例である小規模宅地の評価方法が課税強化の方向で改正されます。また、年金形式による受領方法の権利の評価についても節税封じがなされています。更に現時点で適用時期は明らかではありませんが、相続税の計算方法自体の改正も既に織り込み済みのようです。これらはいずれも相続税の課税強化の方向で、資産家にとっては頭の痛い時代という事ができるでしょう。

2.贈与税にはほのかな光明が一方、贈与税には僅かではありますが光明を見出す事ができます。住宅取得資金のための非課税枠が拡大されているからです。実はこれがちょっとしたヒントになっていると考えられるのです。

贈与税と言うと、誰もが相続税よりも負担の重い税目であると言う認識があると思います。確かにその通りで、下記の相続税と贈与税の税率表を比較してみれば、その差は歴然です。本来、相続税回避の目的の贈与を防ぐため、相続税の補完税として贈与には高税率が用意されているからです。しかし、単純に税率の比較だけで贈与を諦める必要はありません。結論から言えば、贈与の仕方で十分に“採算”は取れるのです。相続税の速算表 法定相続人の取得金額 税率 控除額 1,000万円以下 10% ― 1,000万円超 3,000万円以下 15% 50万円 3,000万円超 5,000万円以下 20% 200万円 5,000万円超 1億円以下 30% 700万円 1億円超 3億円以下 40% 1,700万円 3億円超 50% 4,700万円 贈与税の速算表 基礎控除後の課税価格 税率 控除額 200万円以下 10% ― 200万円超300万円以下 15% 10万円 300万円超400万円以下 20% 25万円 400万円超600万円以下 30% 65万円 600万円超1,000万円以下 40% 125万円 1,000万円超 50% 225万円

3.先ずは単純な税率比較同じ金額なら贈与より相続の方が有利に決まってはいます。しかし、相続は一生に一度だけですが贈与は暦年で計算されるので何度でもできる行為です。従って適用される相続税の税率以下の税率で贈与を何年にも分けて行えば、結局は相続税よりもトクになる計算です。更に贈与する相手の人数を増やせば増やすほど、それぞれの方に基礎控除がある上、適用される税率だって低くなる訳です。例えば、1,000万円の現金を子A一人に贈与する場合、基礎控除の110万円を引いて890万円。これに税率をかけて計算すると贈与税は231万円になります。これを子Aと子Bの二人に分散し500万円ずつの贈与とすると、一人当たりの税額は53万円、二人の合計でも100万円をちょっと超える程度です。このケースで適用される税率は下記の表から20%ですが、この表自体が累進税率の速算表。実際に53万円を贈与された500万円で割ってみれば、10.6%の負担と言う事が理解されるでしょう。地味ではありますがこれの繰り返しで確実に相続税より少ない負担の贈与税で、結果的には相続税を軽減できる事になります。

4.たった二日で2年分の贈与も可能おまけ的な話ですが、贈与は前述の通り暦年の計算です。暮れの12月31日の贈与と年明け早々1月1日の贈与は2年に分けて贈与税の計算をし申告をする事になります。諸般のご事情で早目に贈与する必要がある場合、こんな工夫をする事も可能です。但し、相続人に対する相続開始前3年以内の贈与は、実際の相続時にはもう一度、相続財産として計算の対象とされてしまいます。ですからこんな場合は相続人以外のお孫さんとか、息子のお嫁さんとかを利用する事が必要です。

5.収益物件の贈与なら本気で相続税対策をお考えなら、金額はちょっと張りますが収益物件、つまり賃貸マンションの贈与がお勧めです。建物の贈与は固定資産税の評価額が基準になります。その固定資産税評価額は建築価額に比べて格安です。例えば建築価格が1億円の賃貸建物の固定資産税評価額が6掛けの6,000万円だったとしましょう。相続や贈与の計算ではこれを賃貸していれば、この金額の更に70%、つまり4,200万円の評価になります。これに対する贈与税は1,820万円。贈与税は確かに安くはありませんが、1億円相当の建物が1,800万円で例えば子が取得でき、同時にその後の賃貸による収益が生前に総て移管できると考えれば、決して高くはないはずです。贈与税は建物と言う箱物に対する課税で、その後の収益性を考えての課税ではありません。この収益性を無視した贈与税の課税の特性を上手く利用するのも今後の資産活用の要となるかも知れません。

2010年4月30日