お役立ち情報

COLUMN

原則として月に一度、

代表 高木康裕が自身で執筆しております。

お客様の立場に立って、

新たな税務の情報や事例をご紹介。

辛口で税務の現場のナマの姿をお伝えして参ります!

年度:

タイトル:

-

5310号

まだまだ使える一般社団法人

今年度の税制改正は小粒なものが多い中、影響が比較的大きな相続税の節税対策封じも散見されます。その一つに"一般社団法人に対する相続税の課税"が挙げられます。一般にはあまり馴染みのない一般社団法人ですが、ちょっと工夫をすれば、まだまだ今後も相続税対策には有効で、その秘訣をお話しましょう。

1.何故一般社団法人が相続税対策に使われるのか?社団法人と言うと、何やら公益目的の堅苦しいイメージがありますが、決してそんな事はありません。社団法人には、公益社団法人と一般社団法人があります。確かに公益社団法人は認可されるのも大変ですが、一般社団法人は株式会社と同様、登記だけで簡単に設立ができてしまいます。そしてどんな業種にも対応が可能です。その代り公益社団法人のような、特別に大きな税務上の特典は用意されていません。では、何が相続税対策として有効なのでしょう。

最大の特徴は株式会社のような出資持ち分がない事でしょう。いわばオーナーのいない法人組織なので、相続時にも株式会社のように株式を評価する必要がない事です。つまり、一般社団法人が所有する財産は相続税の対象にならないと言うことなのです。

2.税制改正でこう変わる!こんなにうまい話は滅多にありません。全財産を一般社団に持たせたら、相続税よさようならとなる訳ですから。そこで当局は次のように考え改正をしたのです。同族関係者を中心に一般社団法人を運営する場合には、相続税を課税しようと。具体的には、一般社団法人の役員に当たる"理事"が死亡した場合、次のいずれかに該当する時には、同族役員(理事)の人数によって課税財産を算出しようと言うものです。(1)相続開始直前に同族役員(理事)数が総役員数の1/2超(2)相続開始前5年以内に同族役員数が1/2超である期間が3年以上であること、のいずれかです。

そして、その場合の課税される財産額は、(その一般社団法人の純資産額)を(役員死亡時の同族役員数)で除して計算した額とされています。

3.改正点のここに注目!ここで注目すべきは、改正点が"理事"の数だけに限定していることです。実は一般社団法人も株式会社に似ている構成になっています。株主である議決権者が社員、先程の役員が理事、そして監査役が監事と言う役回りです。株式会社の株主総会が一般社団では社員総会。そこで役員である理事を選任、解任できるのです。つまり、理事の運命は議決権者に委ねられていると言ってもいいのです。と言うことは、親族でなくても息のかかった第三者を理事にすれば、総役員数の1/2超の基準は簡単にクリアーできると言うことなのです。それでも第三者は心配だと言うのなら、就任時に日付はブランクのまま、自署・押印させた『辞任届』を預かっておく、などと言う奥の手も考えられるかも知れません。印鑑証明書まで預かっておけば、更に安心感は得られるでしょう。いざとなったらそれをチラつかせれば、簡単にお引き取り頂けること請け合いです。

いずれにせよ、株式会社が株主のモノであると同様、一般社団法人は社員のモノなのです。

4.監事を活用する手もあるもう一つの方法は監事を活用する方法です。監事とは株式会社で言う監査役。本来の職務は、理事の職務の執行を監査し、理事が作成した書類や報告書等を監査することです。また、職務執行のために必要であれば、理事や使用人に対し報告を求めたり、業務や財産の状況を調査できる権限も与えられています。かなり広範な権限を与えられていると考えて間違いありません。前述の税制改正では、理事の人数だけを規定しています。それなら、親族を理事ではなく監事に登用しておけば、実質的には理事を管理・監督し当方の意向を反映させることは、決して難しいものではありません。

5.この改正だけで終わるとは限らない!そもそも今回の改正は、親族を中心とする一般社団法人を利用して、相続税対策等を行うことを防止しようとするためのものです。親族の数に着目したのは、そのための第一段階に過ぎないと考えられなくもありません。課税当局と納税をする立場の両者は、納税をする側が税法の目をかいくぐり、法的に上手いことを企むことをすると、今度はその穴を塞ごうとして法改正をすると言うイタチごっこの連続です。この改正だけで十分な成果が出なければ、当局は第二、第三の税制改正をしてくるかもしれません。もちろん、脱税や脱法行為は税理士として決してお勧めできません。

しかし個人、とりわけ資産家をターゲットとした個人課税の強化に対しては、何らかの工夫をせざるを得ないのもまた現実です。納税をする立場としては、税制改正の度に、是々非々で対応することが今後ますます必要になってくるでしょう。2018年3月30日

-

5309号

わざわざ放棄をしなくても…

お客様の相続に関するご相談で多いものの一つに、"相続放棄"があります。相続放棄と言うのは、民法上の手続きで、これをすると一切の権利義務を承継することができません。良きにつけ悪しきにつけ、総てのしがらみから逃れられ無罪放免。これと似たものに、結果的には相続財産を取得しない事は同じですが、0の財産の取得があります。では、一体何が違うのか…。

1.相続放棄は民法上の法律行為相続の放棄とは、相続人が相続を拒否する意思表示のことです。単に何ももらわないことではありません。原則的には相続の開始後3ケ月以内に家庭裁判所に申し出る必要があります。その申し出を受けた裁判所は、それがその者の真意かどうかを確認し、真意と認めた場合には、放棄者は初めから相続人とならなかったものと見なされます。従って、相続放棄が確定すると、他の相続人はそれだけ相続分が増加することになる訳です。放棄をすると、プラスの財産を承継しないばかりでなく、負債についても責を逃れられるため、マイナスの財産がプラスの財産より多い場合には、放棄の手続きにより一切の権利義務を生じさせなくすることができます。その意味では一種の救済策と考えてもいいでしょう。

2.似て非なるものが0の財産の相続遺言がなく財産分けを相続人による分割協議によって行うとしましょう。分割協議そのものは、相続人全員の合意がなければ成り立ちません。つまり、全員の総意なのです。その中で相続人によっては何らの財産も取得する意思のないこともあるでしょう。例えば夫婦に子1人の家庭で父が亡くなったとします。相続人は妻である母と子の2人になりますが、財産が少額で老後の生活を考え母親が総ての財産を相続するとしましょう。この場合でも、分割協議書には何も相続しない子も署名押印は必要なのです。子は何も相続しませんが、これは放棄とは言わず、0の財産を相続したと言う事になるのです。放棄とは前述のように家庭裁判所に申し立てをし、法律上の権利義務を問われないようにするための手続きなのです。

従って、この親子のケースで分割協議書に財産Aと財産Bを母親が相続する旨の記載がなされていると、後日別に財産Cが発見された場合、財産Cについて別の分割協議書が必要になります。財産Cが大きな負債であれば、母がその責を負えない場合、子にもその責任は追及されることになります。そこが相続の放棄と大きく異なる部分です。

3.遺言がある場合一方、遺言がある場合はどうでしょう。遺言で誰それに何々を相続させる旨の記載があれば、基本的にはそれに従うことになりますが、遺言の種類によって扱いが異なります。先ずは法律用語で特定遺贈と言うのですが、甲土地を与えるとか、乙預金を与える等財産が特定されている場合です。この場合、相続人か遺言執行者へ放棄する旨の意思表示をするだけで、放棄が可能になります。問題は『財産の20%を与える』等具体的な財産の明示はなく、割合だけが指定される場合です。これを包括遺贈と言いますが、こういうケースでは、本来の法定相続人ではなくても、財産をもらうことを指定された人は、相続人と同じ権利を持つことになります。従って、放棄をするためには、家庭裁判所で包括遺贈の放棄の手続きが必要になるのです。

4.相続税の計算への影響それでは(1)相続の放棄と(2)0の財産を取得した場合で、相続税の計算にどれ程の相違があるのでしょうか。初めに基礎控除ですが、放棄をしようが0の財産を相続しようが、3,000万円に600万円×法定相続人の数が基礎控除の金額です。この場合の法定相続人は、放棄がなかった場合の数ですから、その計算に何ら変わりはありません。また、税率を乗じる計算にも影響はありません。

5.放棄をしても生命保険金は受け取れる!相続税は民法上で財産とされるものだけに課税される訳ではありません。通常の財産の大半は民法上の財産と考えていいでしょう。しかし、相続税法ではそれに加えて、本来は民法上の財産でないものでも、財産と見なして課税するものがあるのです。みなし相続財産と言いますが、代表的なものとして生命保険金、退職手当金等が挙げられます。

相続放棄の手続きは、何度も言うように民法上の手続きです。従って、放棄をしてもそれは民法上の財産についてだけなのです。このみなし相続財産は、民法上の財産ではないので、保険金の受取人に指定されていれば、放棄をしても受け取れます。退職手当金も同様です。

今まで見てきたように、4.の(1)と(2)は一見したところ変わりはないように思われます。しかし、法的に権利義務が生じないようにする必要がないのであれば、わざわざ放棄の手続きはしなくてもいいでしょう。0の財産を取得する、こんな考え方もあるのです。2018年2月28日

-

5308号

もう隠し事はできない?

既に平成28年からマイナンバーが導入されています。その対象は(1)社会保障(2)税(3)災害対策の3つと言うことになっています。そのことに嘘はないのでしょう。しかし、国としての最重要目的は間違いなく(2)の税対策です。実は税務署はマイナンバーを突破口にして、近年次々と矢継ぎ早に個人情報を集めています。税制改正ばかりでなく、富裕層狙いは急速に本格化しているのです。

1.金融資産の把握証券会社の取り組みは既に始まっていて、新規の取引開始に当たってはマイナンバーの提示が求められています。平成30年末までには銀行を含む総ての金融機関がマイナンバーを収集しなければならないのです。かつては架空の名義で口座を作ることもできましたが、遠い昔話になってしまいました。厳格な本人確認のほか、誰の名前でどのような預金がいくらあるのか、総てが白日の下に晒されてしまうのです。

税務調査の方法も変わってくるでしょう。現在は預金の動きは税務署も照会文書の回答や、実際に金融機関に出向かなければ確認できません。しかし、金融機関のマイナンバー収集が完成すれば、税務署はパソコン操作一つで、総ての預金の動きを把握する事ができるようになるかも知れません。

2.財産及び債務の明細書かつては『財産及び債務の明細書』(以下、『財明』と言う)と言われていたのですが、各種所得の合計額が2,000万円超の方が対象となっていました。文字どおり、財産と債務の内訳を確定申告の際に提出することになっていたのです。制度としてはこれで財産状況が把握される建て前になっていました。しかし、これを提出しなくても特段の罰則もなく、2~3度督促がされるだけ。それでも提出をしないと、それ以上の追及はなかったのです。その取扱いが極めて緩いばかりでなく、記載内容も結構いい加減だったのです。例えば土地の価額は路線価でも、固定資産税評価額でも、はたまた取得価額でも、とりあえず記載があればお咎めはありませんでした。

3.財産債務調書への変更この財明、現在は『財産債務調書』と名を変えて、厳格なものへ格上げされています。所得基準は2,000万円超と財明と同じですが、もう一つ条件があります。その年の年末において、3億円以上の財産があるか、一定の株式や投資信託等を1億円以上保有している方、と言う条件です。従って、通常の年は500~600万円の所得の方が、たまたまマンションを売却して2,000万円超の所得になった場合は該当しなくなりました。本当の資産家だけが対象なのです。ただ、財産の評価は今回もそれ程厳格ではなく、当局はどんなものを持っているかを把握したいようです。

一方、この書類の未提出者に対しては、従来の財明のようにウヤムヤにはしません。アメとムチの両方を用意しているのです。提出者に対しては、その調書に記載がある財産に関して所得税・相続税の申告漏れがあっても、過少申告加算税が5%軽減されます。しかし、未提出だったり、記載漏れの財産等がある場合、その財産等に関する所得税の申告漏れがあれば、逆に過少申告加算税が5%加重されると言うものなのです。

4.国外財産調書の提出昨今税務当局が、最も注目しているのが海外に在る財産です。相続においても海外のモノはバレないだろうと考える方が多いようなのです。しかし、租税条約が締結されている国同士の情報交換は近年非常に盛んです。その流れを受けてのことなのか、その年の12月末現在で5,000万円を超える国外財産がある方は、国外財産の種類、数量、及び価額を記載した『国外財産調書』を提出しなければなりません。

相続税を逃れるために、被相続人になる方や相続人が海外に出国するケースも散見されます。実質的に日本に居住していなければ、相続税の対象にならない事を利用したものです。逆にこの調書は、日本に居るならとにかく海外のモノまで何らかの課税をしようとする動きです。国内に住所を有し、又は現在まで引き続いて1年以上居所を有する方が対象です。一般の日本人は大半が該当するため、国外に5,000万円超の財産があれば提出義務が生じると考えていいでしょう。

ご注意頂きたいのは、これを提出しない場合、罰則規定が設けられていることです。なんと、次の行為をした場合、1年以下の懲役又は50万円以下の罰金となっています。(1)偽りの記載をした場合(2)正当な理由なく提出期限内に提出しなかった場合、です。かなり厳しい規定で、海外の財産に当局は神経質になっていることの表れです。

5.対応策はあるのか?これからは銀行も証券会社も取引は総て税務署に筒抜けです。国内で財産を築けば財産債務調書、海外に作れば国外財産調書。決してお勧めはしませんが、火事と盗難を覚悟の上でタンス預金しかありません。そう言う時代になったと言う事です。

2018年1月31日

-

5307号

ご自宅を”社宅”にしませんか?

今回のテーマはご所有不動産が現在の自宅だけ、と言う方には関係がありません。これ以上お読み頂いても時間の無駄になる事が心配です。不動産を複数ご所有で、将来の相続税をにらんで日夜所得税、法人税等の負担にお悩みの方々向けのお話です。結論を一言で言えば、ご自宅を"社宅"にしましょうと言うご提案です。

1."社宅住まい"は恥ずかしくない!まず、社宅なんぞに住んで家賃を払うなんてみっともない。そんな風にお考えなら、その手のプライドは捨ててしまいましょう。確かに社宅に住めば家賃の支払いは必要です。ご自身の所有物ではありませんから。でも、誰の物かと言えば、ご自身の息のかかった会社の物です。ましてその会社の役員であるからこそ、役員社宅にお住まいになれる誇りを持ちましょう。それに、表札だけからでは社宅かどうかは分かりません。

2.社宅にする税法上のメリット現在お住まいのご自宅は、確かに立派なものでしょう。でも立派であればある程、税金を考えた場合ご自宅は、単なる贅沢品に過ぎません。固定資産税や修繕費その他の維持費は毎年相当なもの。でもこれらの諸経費、税法上は家事費と言われ、税金の計算上は何ら考慮して貰えないのです。

しかし、これが法人の所有物となり、役員であるあなたがお住まいになるとどうでしょう。建物全体の建築費・購入費は減価償却の対象です。減価償却費が計上され、毎年会社の経費となっていくのです。更に建物に係る固定資産税や損害保険料、修繕費や庭の手入れの費用等、今までは個人負担で何らの経費性も認められなかったものが、総て会社の負担になるのです。みごとに会社の必要経費として認められるということです。

3.社宅にするための具体的な方法これから建物を建築なさるなら、法人名義で借り入れをし、法人名義で建てればいいだけのこと。では、既にお持ちの方はどうするか。"所有型法人"の考え方をそのまま踏襲すればいいのです。つまり、帳簿価額(簿価)で法人へ売却するのです。もっとも賃貸物件と異なり耐用年数は1.5倍。

何十年も前の建築で、もはや建築価格が不明なら、失礼ながら税法上は大した価値はありません。建物の耐用年数は木造で22年、鉄骨鉄筋でも47年ですから。もしそれ以上の年数が経過していれば、0円とは言わないまでも、固定資産税の評価額や100万円、200万円程度で十分なケースが多いのではないでしょうか。つまり、はっきりと簿価が分からない場合でも、多額の譲渡税がかかる心配はないでしょう。

一方、建築後間もない建物なら簿価ははっきりしているでしょうが、金額的にはそれなりに多額かと。こんな場合、会社が建物代金を銀行から借り入れなくても、無利息で何十年か払いにすればいいのです。後述しますが家賃と相殺で、お金のやり取りがない場合だってあるでしょう。

4.家賃はいくら払えばいいのか?では、その家賃、一体いくら払えばいいのでしょう。法律そのものではありませんが、土地も建物も法人なら通達と言う税務職員が遵守すべきルールでは月額として次のように定められています。

{その年度の家屋の固定資産税の課税標準額 × 12%(但し、木造家屋以外の家屋は10%)

+(その年度の敷地の固定資産税の課税標準額 × 6%)} × 1/12

建物だけなら土地に係る部分は除きます。なお、借り上げ社宅等の場合は、上記の算式と実際の支払い賃料の50%相当額との多い額。また、豪華社宅と言われるようなプールが併設されていたり、役員個人の嗜好等を著しく反映した設備のあるものは除かれます。いずれにしても、通常の家賃相場に比べかなり低額になることも多いのです。なお、貸与した家屋の床面積が132平方メートル(木造家屋以外は99平方メートル)以下の場合は別計算でさらに安い金額になりますが、ここでは省略をします。

5.注意すべきは相続が近い場合!こんな有利な社宅ですが、気を付けなければならないことが一つあります。それは相続が近い場合です。お持ちの不動産の種類にもよりますが、ご自宅敷地に330平方メートルまでの80%引きの評価減の特例を適用する場合です。多くの方がご自宅敷地に適用して税負担を減らす、相続税の中で非常に重要な特例なのです。この特例は、被相続人又は被相続人と生計を一にする親族(同じ財布で生活する親族の意)の居住用の土地に適用されるものです。そのため、この土地上の自宅を売却して社宅にし、土地を会社に賃貸すれば、貸付用の土地となり、もはやご自宅敷地ではなくなってしまいます。つまり、80%引きの特例の適用はなくなってしまうのです。相続が近くなったら、また会社から簿価で買い戻す事も考えられます。ただ、それもいつの事かは誰にも分かりません。被相続人候補者の自宅ではなく、自分の会社の役員である子や孫の自宅を社宅にする手も考えられます。夢のような社宅の扱い、一考の価値はありそうです。

2017年12月26日

-

5306号

『一時的な空室』も要注意!

相続においてアパートや賃貸マンションの敷地を評価する場合、更地としての評価額から相当額は控除されます。その建物には借家人が居て、オーナーの使用や権利が制限されるからです。しかし、評価をする時点で一時的にでも空室がある場合、借家人はいないため、相当額の減額はされないのでしょうか。空室に悩むオーナーにとって大きな影響のある評価について、実は当局と争うと結構厳しい判断が下されているのです。

1.原則的な評価方法アパートや賃貸マンションの敷地を、相続税法では、"貸家建付地"と言います。敷地の上に建物を建て、一室なり建物全体を借家人に貸しているものを言うのです。借家人には法律上"借家権"があるため、相続時には土地についても建物についても、それを考慮して減額する措置が取られています。相続税法ではこの借家権を全国一律に30%と決めていて、敷地は次の算式で求めます。

更地としての評価額×(1-借地権割合×30%)

ご存じのとおり、借地権割合は場所によって決められています。従って、例えば借地権割合が60%の場所であれば、更地評価で1億円とすると、(1-0.6×0.3)が0.82となるので、8,200万円がその評価額です。同様に借地権割合が70%なら7,900万円、80%なら7,600万円となる訳で、更地か貸家建付地になるかでは大きな差が生じます。なお、式中の30%は借家権相当を意味しています。

また、建物については固定資産税評価額を相続税においても利用するのですが、賃貸している場合には同様に30%引きの評価を行います。

2.一部が空室の場合の考え方従って、貸家全体の一部しか賃貸していなければ、上記の算式による評価は敷地の一部だけ。建物も同様です。例えば同じ間取り・面積のアパートが10室あり、相続時には3室が空室だった場合で考えてみましょう。原則的な考え方は貸家建付地が全体の7/10、3/10は更地評価となるでしょう。しかし、相続時点でたまたま3室が空室でも、極端な例で相続前日に空室になったとしたらどうでしょう。相続開始時には現実問題として確かに3室は空室です。3室分について、貸家建付地にはならず、建物も3室分は30%引きにはならないのでしょうか。税務当局も流石にそこまで意地悪ではありません。継続的に賃貸されていて、相続時点で一時的に空室であっても、貸していたものとして扱ってよいことになっています。

3.一時的とはどの程度か?ここで問題は"一時的"とはどの程度を言うのか、と言うことです。前日であれば、勿論認められるでしょう。実はこれについて、それまでの裁判等の経緯を踏まえ、国税庁はタックスアンサーで、次のように示しています。タックスアンサーとは、国税庁が納税者のためにホームページ上で税の色々な相談事をQ&Aの形で解説したものです。それによると、(1)各独立部分が課税時期(相続時)前に継続的に賃貸されてきたものであること (2)賃借人の退去後速やかに新たな賃借人の募集が行なわれ、空室の期間中、他の用途に供されていないこと (3)賃貸されていない時期が、課税時期の前後の例えば1ケ月程度であるなど一時的な期間であること (4)課税時期後の賃貸が一時的なものではないこと 等々です。

4.1ケ月以上は認められないのか?ここで上記の"一時的"の意味が、期間的には"1ケ月程度"と具体的に書かれると、2~3ケ月では認められないと考えるのが、税務に携わる人間の一般的な考え方でしょう。では、現実にこのことについて当局と争った事案で検討してみましょう。裁判ではなく、その前段階で税務当局と判断の是非を問う、国税不服審判所における裁決(裁判における判決のようなもの)では、平成27年11月11日に下された判断で、空室期間が3ケ月と1年10ケ月の2室について、一時的とは認められなかった事例があります。また、平成28年12月7日裁決では5ケ月で否認。一方判決では、平成28年10月26日の大阪地裁で、やはり5ケ月でも一時的ではないと判断されているのです。

5.現場での対応策それでは、実務では必ず1ケ月で判断すべきなのでしょうか。答えはNoです。物件が古くなればなるほど空室を埋めるには時間がかかります。空室1ケ月超は総て更地で評価したら被害甚大。物件の築年数やその状況にもよりますが、最長で1年位は認められるでしょう。申告書の作成の仕方にもよるでしょうが、少なくともATOでは上記の裁判や国税不服審判所での判断のように、3ケ月や5ケ月で否認された経験はありません。国税庁はHPでも1ケ月程度と公表しています。つまり、公に喧嘩をすればこれを盾に議論をしてくるでしょう。ここは税務署にもご理解を頂けるような説明をし、決して喧嘩をしないのがコツ。手っ取り早いのは、(1)建物を所有型法人に売却して個人は地代収入だけにする (2)サブリースにして個人は空室状態を回避する、のいずれかでしょうか。

2017年11月30日

-

5305号

広大地評価改正への対応策!

"広大地"の評価方法が平成30年の1月から改正される旨は既報のとおりです。結論から言うと、今後は従来よりも減額幅が減少します。つまり、評価額がアップし相続税の負担が増加することになる訳です。"困った、困った!"何か打つ手はないものでしょうか。とっておきの奥の手を、あなただけにそっとお話しましょう。

1.適用は年内限り広大地の適用が可能な場合、どのように評価するかについては、『財産評価基本通達』と言う国税庁が定めたルールに拘束されます。ただ、これはあくまでも通達なので、鑑定評価その他の方法で適正な"時価"を算出できれば、法律はそれも認めてくれます。それはともかく、今までもそしてこれからも、"広大地"となれば一定の計算方法に従って評価額を算定することになる訳です。但し、今後は"地積規模の大きな宅地"と言います。それを適用する条件と計算方法が、来年1月から改正されます。実は、この通達は相続と贈与双方に適用されるルールなのです。と言うことは、年内に亡くなった場合はもちろんのこと、年内に贈与をする場合も今までの計算で評価を行う事ができると言うことなのです。

2.贈与には2種類ある通常の贈与は税務の用語で『暦年課税贈与』と言います。暦の1年単位で、その年に贈与を受けた総額を、贈与を受けた人ごとに計算されるもの。110万円の基礎控除があるため、この金額までは贈与税がかからないことは、ご存じの方も多いと思います。

これに対し、もう一つの贈与が『相続時精算課税制度』に基づく贈与です。この制度の概要は次に述べますが、一般には相続税の前払いと言われています。贈与をしたとは言っても、実際の相続時にはもち戻し計算をされ、相続財産として相続税の対象とされるのです。但し、贈与した時に贈与税を納めていれば、相続税からその分は控除されます。だからこそ、相続税の前払いなのです。

3.相続時精算課税贈与の概要それではここで、相続時精算課税制度の概要を、簡単に復習しておきましょう。贈与できる人は60歳以上の親・祖父母、贈与を受けられる人は20歳以上の子・孫です。父親と長男、母親と次男と言うように、一対一の関係の贈与なのです。勿論、長男が父とも母とも双方に個別に贈与をしてもらう事も可能です。贈与を受ける財産の種類も金額も、そして回数も制限はありません。贈与を受けた財産の評価額の総額が2,500万円までは非課税で、それを超えると一律20%の税率で贈与税が課税される仕組みです。

4.基本的にはお勧めしない精算課税贈与この精算課税制度に基づく贈与ですが、一般論としてはお勧めできません。と言うのは、相続自体がいつ起こるか分からないものの、実際の相続時には精算課税制度の贈与を行った時の価額で評価されるためです。相続時の時価が贈与時よりもあがっていれば、高いものを安く評価できた訳でお得に。しかし、この逆もある訳で、一種の賭けのようなもの、損をするか得するかは時の運次第となってしまいます。それでも、収益物件を贈与する場合のように、その後に収益が親から子に移転するのであれば、それはそれで有利な場合もあるでしょうが…。

5.広大地が適用できるなら、年内に精算課税贈与先ほど贈与には2種類あると申し上げました。ただ、ここで問題となっているのは広大地が適用できるような土地です。通常の暦年課税による贈与では、贈与税の負担があまりにも大きくなってしまうでしょう。従って、贈与をするとすれば、相続時精算課税による贈与しか考えられません。

しかも、平成29年中に行わなければならないのです。相続時精算課税による贈与と言えども、申告の計算期間は暦年です。平成29年中の贈与は年が明けて平成30年の2月1日から3月15日の間に申告をすることになります。つまり、制度が変わる平成30年1月1日以降の贈与ではなく、平成29年の12月31日までに、相続時精算課税による贈与を行うことが必要なのです。

具体的には、現在の計算方法による広大地の評価をし、贈与税額を算定します。その上で贈与契約書を締結し確定日付を取っておきましょう。この確定日付とは、公証人役場でその書類を持ち込んだ日が、いつであるかを公に証明して貰うものです。期限を切って制度が変わるような場合、税務署に本当に適用期限内である事を、疑われないようにするためです。土地の贈与はお金が一円も動きません。預金口座からそれを証明する事ができませんので。更に、必須ではないものの、税務署への説明の都合上、贈与の登記もしておいた方が良いでしょう。早い方が良いのですが、登記は時間がかかるもの。年内に登記が完了しなくても、場合によっては年明けに登記の申請をしても、申告までには間に合わせましょう。とにかく年内に贈与の意思表示を明確にしておくことが重要です。2017年10月31日

-

5304号

課税される金額減っても増税のナゾ?

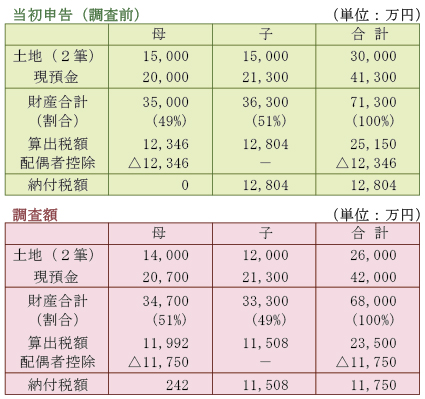

税務調査を受けました。何らかの間違いが発見されれば、税金が増えるのが常識と言うものでしょう。逆に課税される金額が減ったら、必ず税額も減るのでしょうか。実は、相続税においては、この常識的なルールが"人によっては"通用しないことがあるのです。そんな馬鹿な、と言う世にも不思議なお話が今月のテーマです。

1.相続税額の計算の仕組みまずは簡単に相続税の計算方法のおさらいから。課税される財産の合計額から基礎控除額を控除します。その金額をAとして、Aを法定相続人が法定相続分通りに相続する、と言う前提で全体の相続税額を算出します。例えば配偶者と子1人が相続人の場合、配偶者はA×1/2、子もA×1/2が相続分となるでしょう。その各々に税率を乗じ、それを合計したものが『相続税の総額』と言われる、相続人全員での負担額の合計です。

各相続人は実際に相続で取得した財産の割合に応じ、相続税の総額を按分してそれぞれの納税額を算出するのです。従って、沢山相続すれば納税も多額に、少ない人はそれなりに、となる訳です。

2.配偶者の税額軽減と言う特例に注意!上記で各人の納税額が決まりますが、ここから幾つかの税額控除という減額特例が用意されています。その一つに、実はこれが今回の"不思議な謎"を生み出す正体なのですが、『配偶者の税額軽減』があります。これは配偶者は同一世代のことが多く、遠からず次の相続が生じる事や、長年連れ添ってきたことに対する配慮、或いは残された配偶者の老後の生活保障等々の理由から、軽減策が講じられているのです。配偶者の相続財産が1億6,000万円と、法定相続分の金額のいずれか多い金額までは相続税がかからないと言う制度です。

3.税務調査に備えての隠し玉相続税の申告だけをご依頼頂いたお客様の案件です。このお客様、広大地の適用があり大幅な評価減額ができそうな土地もお持ちでした。税理士としては勿論そのご説明をしたのですが、申告時点では適用せず税務調査で何かあった時の保険と言うか、隠し玉に使いたいと言うのです。脛に傷をお持ちで、税理士にも言えない財産があると言う、ちょっと変わったお客様でした。

結論から先に言えば、調査事案に選定され名義預金700万円が配偶者の相続財産に加算されました。そこで、調査の概ねの結論が出たところで、例の隠し玉、広大地の適用を検討してくれと税務署に打診したのです。税務調査とは、真実を確認する作業です。何もあら探しをして税金を取っていくだけが総てではありません。是は是、非は非で適正な納税を導くのが彼らの仕事。理屈が通れば税金を戻す"減額更正"もしてくれるのです。

4.課税財産が減っても増税?この調査結果を喩えの数字を使ってご説明しましょう。

当初の申告では財産合計の割合が配偶者である母親と子の割合は49%対51%でした。母親の相続分は法定相続分である1/2以下なので、配偶者の税額軽減を適用して納税額は0円。ところが、土地について広大地が適用される部分が親子で若干異なっていたため、子の減額幅が母親より大きかったのです。母は15,000が14,000になったのに対し、子は15,000が12,000にも減額されました。これによって、財産合計で見ると母親は34,700となり、全体の過半数を超える51%になってしまいました。つまり、課税される財産額が減ったため、確かに相続税の総額も算出税額も減りました。が、母親が減額される金額は、財産合計が1億6,000万円を超えるため相続税の総額の1/2が限度です。51%になる事により、何と今度は若干の税負担が生じることに。こんな珍現象は所得税にも法人税にもありません。

2017年9月29日

-

5303号

マンション同士の交換はできるか?

譲渡所得の中に、"交換の特例"と言うのがあるのですが、ご存じの方も多いと思います。例えばAの土地とBの土地を交換したとします。両者ともほぼ等価との認識で、金銭のやり取りもなかった場合、所得税の税負担はないと言うものです。土地と土地、建物と建物と言う同種の固定資産で認められるものなのですが、マンション同士の交換はどうでしょう?

できるような、できないような、実はちょっと微妙な問題を抱えているのです。

1.交換の特例とは常識論としては、物と物を交換して金銭のやり取りも無ければ、税金がかからないのが当たり前です。むしろ、そこに何故税金の問題が出てくるのか、その方が疑問かも知れません。しかし、税務の考え方は、交換は双方がそれぞれ売却をしたとして、譲渡税が課税されるのです。その売却したお金で相手の資産を購入したと言う考え方です。ですから、購入したことはともかくとして、売却したことに着目して税金を課税するのです。

その例外として、次の条件をすべて満たした場合、譲渡税は課税されずに済むことになっています。(1)同じ種類の固定資産である事 (2)双方の資産が1年以上保有しているもので、かつ交換の目的で取得したものでない事 (3)交換後、従前と同一の用途に供する事 (4)両者の差額が、多い方の金額の20%以内である事、の4つの条件です。

2.不動産登記法と相続税におけるマンションの評価方法さて、いわゆる分譲マンションについては、土地は所有権ではあるものの、『敷地権』と言って建物と切り離しはできない権利形態になっています。この敷地権とは不動産登記法の考え方で、マンションのような区分建物の登記簿に登記された、専有部分と一体化された敷地利用権のことを言うのです。確かに土地は所有権そのものなのですが、所有者全員の持ち分割合による共有なのです。そして、建物と一体と言う考え方なので、マンションの土地部分だけを売ったり、建物部分だけの名義を変えたりはできないと言う事なのです。部屋ごと、つまり201号室、302号室と言う部屋単位で売買をし、登記もしなければならないのです。

しかし、相続税法の評価方法は全く異なります。相続税法では、マンションは土地と建物と言う2つの評価単位の財産の集合体と言う考え方なのです。決して一体不可分の存在ではありません。従って、土地は土地、建物は建物で単独評価をした上で、土地と建物の評価額の合計がマンションの評価額なのです。

3.マンション同士の交換このことからお分かりのように、マンションAの201号室とマンションBの302号室を交換する場合、相続税法の基本的な考え方には"マンション"と言う単体の財産はないのです。あくまでも土地と建物が合体した物との位置づけです。

そうすると、マンションについても、土地部分と建物部分とを別々に評価額を算出し、それぞれが交換の特例の要件に合致していなければならないのでしょうか。交換の特例の大原則として、同じ種類の固定資産であることが要件となっていますが、それをどんな風に考えればいいのでしょう。

実態面で考えてみると、マンションの時価はあくまでも土地と建物が合体した一つの財産価値として考えます。それはマンションの場所や専有部分の面積、眺望、陽当たり等々を総合的に判断して割り出されます。マンションごと、部屋ごとに客観的な市場価格も割り出すことは可能です。それでも、マンションを土地と建物に分けて考えなければならないのでしょうか。

4.交換の相手は第三者か、親族か?あくまでも私見で責任は取れませんが、マンション同士の交換が第三者間同士で行われる場合には、税務署もそこまで厳格な事は言って来ない気がします。市場価値が客観的に明らかになっている訳で、租税回避的な目的がない事は想像に難くないためです。第三者間同士ですので、お互いに納得できる価額であれば、それがまさに"時価"でもあります。税法そのものの考え方とは違っていても、贈与の意思も租税回避の意思も見受けられなければ、認められるかも知れません。ただ、第三者間での交換自体、それほど件数があるとは思えません。多いのは、やはり親族間でしょう。

しかし、親族間の交換となると、税務署の見る目は違ってきます。どちらか一方が損をし、他方が得をする行為を行うからです。例えばマンションとしてはその価額が概ね等価でも、タワーマンションであれば土地の価額の占める割合は、立体利用のためかなり低いものになるでしょう。一方で低層の3階建て、4階建て程度のマンションは土地の割合は自ずから高い比率になるでしょう。マンションとしては等価でも、土地と土地、建物と建物とで比較した場合、明らかに異なる価額になる事も多いのではないでしょうか。

純粋な法令解釈上はどこまで行っても否認されるリスクがありますので、注意が必要でしょう。2017年8月31日

-

5302号

売却前の一工夫

東京オリンピックを3年後に控え、東京の町はあちらこちらで様々な工事が本格化しています。その一つに道路の拡張・整備に伴う収用が活発に行われているようです。そこで、もし収用の話が進んでいるなら、その前に是非検討をしておきたいことがあるのです。それは、相続時精算課税制度の活用です。

1.収用の場合の特別控除個人で所有する土地が収用された場合、税務上は様々な特例が用意されています。収用と言う国や自治体が進める政策に協力する訳で、だからこそ税務上も特典が与えられているのです。その一つは5,000万円の特別控除で、譲渡益(売却益)からこの金額が控除され、控除後の金額に譲渡税率を乗じたものが税額となります。

なおこの5,000万円控除を適用しない場合には適用税率の優遇を受けられます。通常は保有期間5年超の長期保有の場合、住民税込みで約20%の税率なのですが、優良住宅地の譲渡の特例で更に数%軽減されることになるのです。

2.買換え資産を取得した場合の特例もう一つの選択肢として、代替資産を取得した場合の特例があります。一般に買換え特例と言われているもので、売却資産の価額以上の物件に買換えれば、その時点での課税はなしと言うものです。但し、あくまでも売却時点での課税がないだけで、税金が免除された訳ではありません。その新規に買換えた資産を売却する時まで、課税を繰り延べるだけのことです。売却時点での課税がないため、当面の資金繰りはラクになるでしょうが。

ついでながら申し添えておくと、売却資産より安い物件を購入した場合、その差額については当然ながら買換えた時点で課税されることになります。

3.複数人で所有にして売るためには以上の説明からお分かり頂ける通り、実額の計算で必ず税負担で有利になるのは5,000万円控除です。買換えの場合、その買換え資産を売却する時の税率にもよりますが、基本的には課税を繰り延べただけなので、有利になることは少ないでしょう。

そうだとすると、一つの物件を複数人で所有していれば、その人数分だけ5,000万円控除の恩典を受けられることになる訳です。では、その具体的な方法を考えてみましょう。

現在一人で所有する物件の収用が見込まれる場合、これを複数人での所有にするには、その持ち分の一部を売却か贈与するしかありません。相続まで待つ方法もない訳ではありませんが、お元気な場合で考えればこの2つの方です。まず売却ですが、親族間で売買するからと言って時価1,000万円のものを200万円で売買すればその差額に贈与税がかかってしまいます。そもそも収用を受けるために複数人での所有にしようとしている訳です。それ以前に時価で売買しても通常の譲渡税が課されてしまい、意味はありません。となれば、残る方法は贈与ですが、素直に贈与をしても、1年ごとの計算期間で行う普通の贈与では、基礎控除額は僅かに110万円。土地の贈与ではかなりの負担になってしまいます。

4.相続時精算課税による贈与そこで考えられるのが"相続時精算課税制度"による贈与です。60歳以上の者から20歳以上の子又は孫へ贈与する場合、2,500万円までは贈与税が非課税。それを超える場合にも一律20%の贈与税で完結する制度です。但し、贈与をしたと言っても実際の相続時には財産の持ち戻し計算をして相続財産として課税される仕組みです。もちろん、既にこの制度による贈与税を納めている場合には、その贈与税は相続税から控除されます。従って、相続税の前払い的な贈与と言う事もできるでしょう。これなら例えば贈与を受ける方3人で7,500万円まで非課税です。そして、もともとの所有者を加えて4人で収用されれば、5,000万円控除が4人で2億円まで所得税・住民税がかからない事になる訳です。

5.居住用財産の売却にも応用できる!収用の5,000万円控除程の効果はないにせよ、複数人での所有は居住用財産を売却する時にも応用できます。居住用財産を売却する場合には3,000万円の特別控除が用意されています。これを複数で適用できるようにするのです。具体的には配偶者に対しては、婚姻期間20年以上で2,000万円の贈与が非課税となる贈与税の配偶者控除の適用です。夫婦の持ち分割合にもよりますが、合計で最大6,000万円までの売却益が生じても、非課税で売却できます。また、同居の子供がいるならば、事前に先程の相続時精算課税制度による2,500万円までの贈与税非課税枠活用の準備をしておきましょう。なお、特例を受けるためには、土地のみならず建物の持ち分贈与もしておくことが必須です。但し、注意すべきは譲渡直前の贈与の場合、贈与自体は有効でも、贈与税の配偶者控除も居住用の3,000万円の控除も受けられません。これらの特例を受けるためだけの目的で贈与を受けた家屋等には認められないので注意です。

2017年7月31日

-

5301号

税務調査は現場第一!

法人税であれ、個人の所得税や相続税であれ、本来、税務調査は何をおいても"現場第一"なのである。現場を見ずして、或いは軽視して本当の税務調査などできるものではない。調査のプロである税務職員はそんな事は先刻ご承知のはず。が調査官のサラリーマン化で、職人気質に変化も…。

1.調査の基本は人、金、モノの動き税務調査とは結局のところ、人と金と物の動きを見て、申告内容に反映されている事を確認する作業である。この3つが合致して、初めて真実であることが証明されるのである。だからこそ、整理された帳簿だけをいくら見ても、真実は確認できない。彼らは"原始記録"と言う言い方をするが、整理される以前のモトモトの証票や資料を見て確認するのが本来の手続きなのだ。

従って、法人の調査でも、個人の調査でも、調査初日の午前中は概況を聴取し、誰がどんな役割の業務を分担しているのか、決定権は誰に有るのか等々を質問し確認する。特に相続の場合、被相続人が総てを取り仕切っていたのか、配偶者や同居の親族が代行していたのかがポイントになる。

2.従業員持ち株会と言う相続税対策従業員持ち株会と言う制度がある。相続税対策で社長所有の株式をこの持ち株会に売却することも多い。税法上低い金額で売買が可能で、その結果、社長の持ち株数が減少するためだ。そして持ち株会が持っている株式は、議決権が無い代わりに配当が普通株式より高率なケースが多い。これなら社長が経営権を維持することができ、従業員にとっても経営に参画するより、高配当なら投資対象としても悪い話ではないからだ。

ただ、この制度がある法人の場合、相続税調査においてはその実態を確認することは極めて重要になる。と言うのは、形ばかりの持ち株会を作っても、従業員自身に株主であることの認識が全くない場合も多いからだ。調査においては、(1)持ち株会の規約はあるのか(2)従業員に自主的、民主的に運営を行わせているか(3)理事会、総会等を確実に開催し、議事録の作成をしているか等々を現場で従業員に話を聞き、確認する事が必要なのだ。

3.架空人件費は先ず机を見ろ!中小企業でよく見受けられる不正の一つに、架空人件費の計上による経費の水増しがある。今後はマイナンバーもありこの手法は使えないだろうが、やり方が容易なので従来はよく行われていた。会社側も直ぐにはバレないよう源泉税は徴収したり、社会保険にまで加入したりして偽装をする。

しかし、これは現場に行き一人一人の机と本人確認をすれば、嘘は簡単に見破れる。にもかかわらず給与の一人別徴収簿、社会保険関係資料等々の帳簿だけを丹念に見ている調査官も多い。前述の従業員持ち株会同様、いきなり従業員の所に行き、色々な質問をすることをためらうのだろうか。

4.相続税で問題になるのは名義預金・名義株相続税の調査でも同様に現場での確認は重要だ。しばしば問題になるのが、"名義預金""名義株"等の表面上の名義に拘わらず、真実は誰の預金や株であるかの問題。先般の事案では、被相続人に多額の株取引があり、相続財産としても株式を申告していた。税務署は相続税の申告書が提出されると、必ずそこに記されている金融機関や証券会社に対し、被相続人の他相続人までを含めて預金や株式の売買等の取引状況を過去数年に遡って照会する。それによってこの名義預金や名義株の有無の当たりを付けて調査に来るのだ。例えば被相続人の定期預金が2,000万円しかないのに、照会の結果、専業主婦である配偶者に1億円の定期預金があることが判明したとしよう。こんな時税務署はこの1億円は被相続人の名義預金だと想定し、調査に選定されることが多いのだ。

5.原則通り、現場第一の調査官もいるが…さて、その事案では株の名義が問題となった。被相続人と同じ証券会社2社で配偶者名義の取引があり、それが名義株だとの想定なのだ。相続税の調査においては、配偶者の存在、回答は非常に重い。何しろ被相続人を最も身近で見、知っている人物だからだ。ただこの配偶者、体調不良でもあり調査当日は挨拶だけすると二階の寝室に。

しかし、調査官は午後になってどうしてもこの配偶者に直接話が聞きたいと言う。もう一度階下に降りて来られるか、或いは寝室まで行ってもいいかとの質問だ。(近年珍しく骨のある調査官!)配偶者を階下に降りて来させると、株の売買をした経験の有無を問う。配偶者は正直にないと答えると、配偶者名義での株式口座の存在と、株式の売買実績の状況を告げられた。つまり、配偶者が何ら知り得ない所で株式の売買が行なわれていたことになる。これらの事実から、調査官は名義株で、配偶者のものではないから相続財産に加えろと言う。しかし、もともと購入資金は配偶者固有のもの。それを被相続人が配偶者名義で運用していただけで、運用益を被相続人が使った形跡もない。当方は申告内容を修正する気は全くないが…。修正に応じない場合、税務署は更正できるか?2017年6月30日

-

5300号

商売はニッパチ、税務署はヨンロク!

世間ではニッパチと言われているが、商売は2月と8月は売上減少で暇な時期である。同様に税務署にも暇な時期があり、それがヨンロク、つまり4月から6月までというのが表題の意味である。もっとも税務署と一口に言っても色々な部署がある。しかし、何と言っても税務署の中心的な仕事は税務調査だろう。今回はその中でも法人課税部門に的を絞って何故暇なのかを探ってみよう。

1.勤務評定のために働く?税務職員は言わずと知れた国家公務員である。従って、懲戒処分でもない限り、クビになることもなく安定した収入が保証される。そのためか世間では他の公務員と同様に、競争もなくのんびり仕事をしているのだろうと思われている節がある。これはとんでもない誤解であることを、初めに申し上げておきたい。とりわけ法人税の調査部門では、毎日が同期や同僚との戦いなのである。

何故か。それは毎年3月末に勤務評定(通称"キンピョー")が行なわれ、それによって昇給や昇格に影響があるためである。それでは、どのような職員に優良な勤務評定が下されるのだろうか。"税務調査で良好な事績を上げた者"と、とりわけ若い職員は信じている。そのために、彼らは増差(申告額と調査額の差額)を稼ぎ、重加算税の課税をし、数多くの案件を処理することに励むのである。

ただ、民間でも同様であるが、営業職の人間は単に数字をあげれば、それだけで出世する訳ではない。先を見越し組織全体を見る目があるか、後輩を育てる力量があるか、上司に協力をし、恭順の意を示しているか等々様々な観点から人事評価はなされるのである。事は数字をあげればいいと言う、それほど単純なものではないのである。

2.工夫された競争システムそのことを理解できるのは、自分が相応の立場となり、部下を持つようになってからである。若い内は出世欲もあるだろう。そして人より早く昇給もして、生活の糧を多く稼ぎたいとも思うだろう。そんな心理を当局は非常にうまく利用し、競争システムを構築しているのだ。例えば、毎年いわゆる定期昇給が保証されてはいる。しかし、それぞれの条件に該当する年次には、特別昇給と言って通常の昇給以上の上がり方をする制度がある。ただ、これは全員ではない。キンピョーの良い"成績優秀者"だけが対象なのだ。今年は第何期の人間がこの特別昇給の対象者になるかは、誰しも知っている。そこで後れを取れば、当然のことながら次の昇給や昇格にも影響する。だからこそ、彼らは必死になって調査に励み、キンピョーをAランクにしたいと頑張るのだ。

また、一定額以上の増差所得等をあげた事案においては、報告書を提出する前に、栄誉ある"セレモニー"が用意されている。それは通称"重審"と言われているが、重要事案審議会を意味するものである。金額によって税務署長又は副署長の前で、事案の報告をするのだ。これに何回も出席できる人間は、当然のことながら署長や副署長の覚えめでたく、キンピョーにも繋がろうと言うものだ。とにかく当局は見事なまでに互いを競わせ、切磋琢磨させるシステムを構築している。

3.キンピョーの仮締めは12月、本締めは3月それ程このキンピョーは大切なのだが、毎年の事なので当然のことながら締日がある。一応12月末が仮締めで、7月の人事異動から半年の実績で概ねの評価が決定する。但し、最終の締めは3月末のため、調査官はこの時期までは必死で頑張る訳である。そのため、12月までの成績が金メダル、1~3月は銀メダルと言われ、4~6月は銅メダルどころか参加賞なのだ。キンピョーに影響がないためである。

つまり、ヨンロクは頑張っても無駄で、単なる件数消化。野球で言えばペナントレース終了後の消化試合なのである。従って、この時期の調査は至って緩く、とりあえず何らかの非違があれば簡単に修正申告を提出して終了となるケースがほとんどなのだ。では、もしこの時期に消化試合の積りで臨んだ調査事案がとんでもなく"美味しい"事案に化けそうだったらどうするか。実はそれが悩みどころなのだ。結論を引き伸ばし、7月以降にすれば金メダルが狙えるかも知れない。しかし、7月は異動の時期、辞令が出て他署に転勤となるかも知れない。

また同じ税務署ではあっても、所属する部門が変わってしまうかも知れない。実は法人課税部門においては、部門ごとに業種が決まっていて、3部門から4部門に移ったら、その事案を持って行くことはできない仕組みになっている。

4.法人課税部門以外は事情が異なる!以上述べたことは、あくまで法人課税部門の話である。所得税や資産税を扱う個人課税・資産課税部門では、1~3月は確定申告と言うビッグイベントがあり、法人課税部門とは趣を異にする。同じ調査部門でも、法人は数字にギスギス、個人はおっとり。所得税法や相続税法が血も涙もあるのに対し、法人税法がドライな割り切りの法律の規定となっているのに、何やら似ている気がする。

2017年5月31日

-

5299号

立ち上がれ、給与所得者

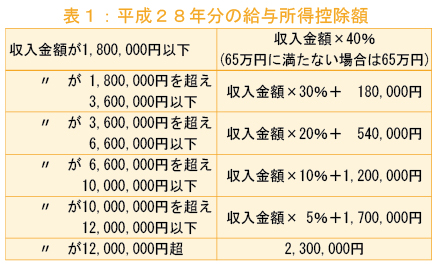

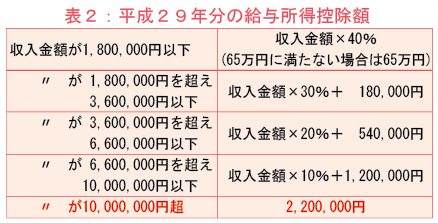

今月はいささか過激なタイトルにさせて頂いた。筆者も一給与所得者として怒り心頭だからだ。給与を支給されると、当然のことながら源泉所得税が課税される。それ自体は仕方がないのだが、問題はその計算の方法だ。給与収入の金額そのものに課税されるのではなく、給与所得控除という控除後の金額に対しての課税だ。実は、この給与所得控除額が今月の怒りのターゲットなのである。

1.給与所得控除とは税金と言うのはいわゆる"儲け"の部分に課税される。いくら土地を10億円で売却したとしても、購入時に12億円も払っていれば、差し引き2億円の売却損。税務署も流石にこう言う場合には1円の課税もしない。あくまでも儲かった場合だけに課税するのだ。では、給与の場合はどうか。サラリーマンなら通勤するに当たり、スーツやワイシャツ、靴、鞄等は仕事をするのに必要だろう。職種によっては専門の勉強のため、本の購入や勉強会への出席費用も掛るかも知れない。特例もあることはあるが、一般的にはこれらの個別的な事情は勘案されない。給与の額面金額に応じ機械的に必要経費部分を"給与所得控除額"として計算するのである。

2.控除額はどれ位あるのか?ではその控除額、どれ位あるのだろうか。28年分の給与については表1のとおりであった。これも従前よりかなり厳しいのだが、29年からは更に表2の様に変更されている。額面が1,000万円を超えると一律220万円に固定されてしまうのである。ニッサンのゴーン元社長のように、10億円超の給与の場合でも、僅か220万円だけしか経費として認められないのである。確かに給与所得者にとって、どこまでが必要経費なのか、その判定は難しい。しかし、最大で一律220万円と言うのは如何なものだろうか。

3.個人の事業所得と較べると個人で小売業や製造業を営んでいる場合、その儲けに対しては"事業所得"として課税される。これは言うまでもなく、売上から仕入、諸経費を控除して計算される。理論的、税法的には諸経費のうち、控除対象になるのはその事業に直接・間接に関連するものだけである。しかし、実務的には若干の個人的な経費が入ることは仕方がないだろう。車の利用や飲食代等々である。極端なものは否認もされるだろうが、軽微なものは認められることも多いもの。そもそも事業への関連性の有無やその程度を100%完璧に区分けなどできるものではないからだ。これと比較すると、給与所得控除額の計算は全く付け入る隙もない。しかも、最大で220万円と決めつけられ、年々厳しいものになっている。

4.控除額引下げは法人化への税務署の対抗策?個人の不動産所得について、ATOでは建物の簿価での法人への移転・売却を勧めてきた。その結果、本人一人で負担する不動産所得を法人に移行し、それを役員報酬の形で親族に分散することができた。税務署から見れば、悔しいだろうがケチのつけられない合法的な手段なのだ。それへの報復と考えられなくもない。しかし、それでも一人だけで所得税を負担したら、今や最高税率は住民税を含め55%+復興税が所得税の2.1%。片や法人税率は親族に役員報酬を支払って所得を分散し、所得800万円以下に抑えれば中小企業特例で15%。法人住民税や事業税等を勘案した実効税率も20数%だ。所得税は給与所得控除の他、平成30年以降は配偶者控除でも恩典が減る。残された道は、実現可能性は別にして、給与ではなく外注費扱いにして貰い、事業所得や法人化を目指す以外にないのだろうか。弱者へのしわ寄せ課税は、所得税、消費税の課税強化でますます進んで行く。

2017年4月28日