短い期間に立て続けに相続が発生してしまうと、同じ財産の移転について、相続税を複数回納税しなければならない事態が起こり得ます。そうすると、次の相続までの期間が短かった人は、長かった人と比べて相続税の負担が過重となってしまいます。

このような場合の相続税負担を軽減するため、相次相続控除という制度が設けられています。今回は、この制度の内容についてご紹介します。

1.相次相続控除とは

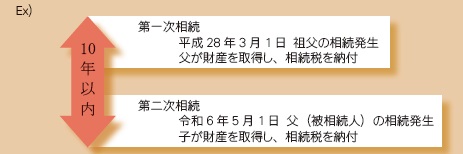

相次相続控除は、相次いで相続が発生し、それぞれ相続税を納税する場合に、後に納付する相続税から、先に納税した相続税を控除するという制度です。明治時代に初めて相続税法が制定されたときに設けられました。当初は、第一次相続と第二次相続との間が5年以内の場合に、第二次相続に係る相続税から、第一次相続で納税した相続税を全額控除できました。その後の改正により、昭和25年に10年間まで期限が延長されました。また、期間の長短に応じて控除税額に差をつけ、負担の合理化が図られました。

具体的には、

① 被相続人が、第一次相続で相続等により財産を取得し、相続税が課税されたこと

② 第二次相続で、上記の被相続人から相続等によって財産を取得したこと

③ 第一次相続から第二次相続までの期間が10年以内であること

④ 被相続人の相続人であること

相続放棄をした人や、相続人以外の受遺者は適用対象外となります。

上記の要件を満たした場合に、第二次相続に係る相続税から、第一次相続に係る相続税のうち一定額を控除することができます。

なお、生命保険金や死亡退職金は、本来の相続財産ではありませんが、受け取った人が相続人であれば相続財産として、上記①や②に該当します。

2.相次相続控除額

計算方法が複雑なため、具体的な数字でシミュレーションをしてみます。前提は、以下の通りです。

祖父の相続の際に父が納めた相続税…3,000万円

祖父から父が相続した財産の価額…1億8,000万円

父の相続時に相続人の全員が取得した財産の価額…1億円

子が父から相続した財産…1,000万円

① 第一次相続と第二次相続の間が2年の場合

3,000万円×1億円÷(1億8,000万円-3,000万円)

×(1,000万円÷1億円)×(10-2)年÷10年

=160万円

② 第一次相続と第二次相続の間が8年の場合

3,000万円×1億円÷(1億8,000万円-3,000万円)

×(1,000万円÷1億円)×(10-8)年÷10年

=40万円

控除額は、第一次相続から第二次相続までの期間に応じ、1年につき10%の割合で逓減した後の金額となります。

3.相次相続控除の注意点

上記2.では、祖父、父、子の3世代の相続を例としましたが、相次相続控除の適用は親子間の相続に限りません。例えば、父から子、子からその兄弟姉妹に相続した場合でも適用があります。ただし、第一次相続のときに、配偶者軽減等を適用してそもそも相続税の納税額がなかった場合は、適用対象外となります。

4.適用漏れがないか確認を

相次相続控除は、実務的にはあまり多くない控除です。しかし、相続が立て続けに発生した場合には、適用の可能性があります。もし、適用漏れが見つかったときは、申告期限から5年以内でしたら更正の請求をすることができますので、払い過ぎた相続税が還付される可能性があります。また、遺産分割が決まらず、とりあえず法定相続分で申告をするような場合も適用できます。

短い期間で相続が続けて発生した方は、適用の可能性があるかどうか確認してみてください。