個人で土地を所有している方の場合には、等価交換方式によって建物を建築しましょうと、話を持ちかけられることがあります。いわゆるディベロッパーと言われる不動産開発業者からのお誘いです。税金の優遇があるのでとても有利と言われますが、適用にあたっては注意する点もあります。

1.そもそも等価交換方式とは

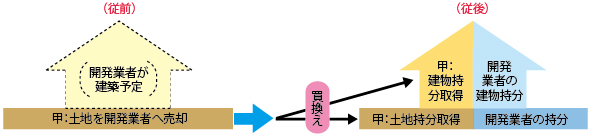

等価交換方式とは、土地所有者が土地を開発業者へ譲渡し、その後その土地上に開発業者が建築した建物の一部を土地所有者が買換資産として取得する方法をいいます。

今回は話を分かり易くするため、土地所有者が一旦全ての土地を譲渡する全部譲渡方式を前提として説明します。

土地所有者は、土地譲渡代金に見合う区分所有建物の持分を保有することになります。イメージとしては、土地と区分所有建物との交換とも言えるでしょう。この方式は資金負担無く土地の有効活用を行うことができるというメリットがあります。

2. 税務上の特例(立体買換えの特例)

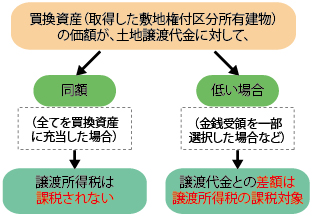

土地を譲渡していますので、原則としては土地譲渡益に対して譲渡所得税が発生します。

しかし、一定の要件に合致する場合には、譲渡所得税を100%繰り延べることができる特例があり、これを一般的には立体買換えの特例と呼んでいます。

一定の要件の詳細はここでは割愛させて頂きますが、開発業者から等価交換の提案があるということは、通常は特例適用が可能であるとも考えられるでしょう。

3.立体買換え特例適用後はどうなる

土地譲渡代金の全てを買換資産に充てた場合には、立体買換えの特例を適用することにより、譲渡所得税の負担をゼロとすることも可能です。

しかしながら、この特例は税金を免除するということではなく、あくまでも譲渡時の税金をその後に繰り延べるという趣旨です。そのため、次の4で説明するとおり、特例を適用した買換資産を例えば賃貸物件として貸し付けた場合には、その後の減価償却費が少なくなり毎年の利益が多額に生じることになります。

4.その他の特例の利用も考える

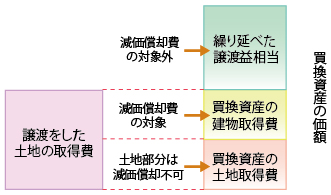

立体買換えの特例を適用した場合には、土地譲渡時の税金は確かに軽減されます。しかし、買換資産の取得費は実際の建築価額とはならず譲渡土地の取得価額を基礎とした低い金額となります。そのため、買換資産が事業用の場合には減価償却費が少なくなり、その結果、不動産所得等は増加します。

一方、適用しなかった場合には、土地譲渡時に税金が発生しますが、買換資産の取得費は実際の購入金額となります。したがって、その分減価償却費が多くなりその結果、不動産所得等は減少します。

立体買換えの特例適用にあたっては、その後の所得状況も勘案してどちらが得かを総合的に判断する必要があるでしょう。なぜなら、譲渡所得税等は一般的には20%で済みますが、事業や不動産所得に係る所得税等は最高50%の課税となるからです。

そして、立体買換えの特例を適用しないのであれば、他の特例の利用を検討する必要があるでしょう。例えば、譲渡した土地が自宅敷地であった場合には、居住用財産の特別控除、及び税率の軽減を受けることによって、譲渡時の税金が思ったより少なくなるかもしれません。

5.事前シミュレーションが大事

事業用資産の買換えとは異なり、立体買換えの特例では100%の課税繰り延べが可能であり、かつ、従前土地の利用状況は問いません。だからといって、必ずしも立体買換えの特例を適用することがベストな選択であるとは限りません。安易な判断をして後で後悔をしないように、入念な検討を行うことが大事です。