相続した財産を国などに寄附した場合には、相続税が非課税となる特例があります。この非課税制度についてある程度はご存知の方も多いかと思います。ただ、相続税の知識だけでは不十分です。相続財産を寄附した場合には、相続税・譲渡所得税・所得税の寄附金控除の3点を考える必要があります。そこで、今回はこの3つを体系的に理解して税務メリットを忘れずに活用するようにしましょう。

1.相続税の非課税制度

1つ目は、相続税が非課税になる制度です。

相続又は遺贈により財産を取得した人が、その相続財産を国や地方公共団体、公益社団・財団法人など(以下「国など」といいます)に寄附した場合、その財産には相続税の課税をしないという特例があります。

相続で承継した財産を非課税にする制度ですので、ポイントは、(1)相続税の申告期限までに寄附すること、(2)相続財産そのものを寄附することです。

混同しやすいのは、遺言などにより被相続人の意思で国などに寄附するケースです。こちらも実質非課税なのですが、今回のテーマはあくまで相続人などが相続後に行う寄附となります。

2.譲渡所得税の非課税制度

2つ目は、譲渡所得税が非課税になる制度です。

寄附財産が不動産や株式などの場合には、たとえ寄附をしたとしても譲渡所得税が生じてしまうのが原則的な税の取扱いです。

ご理解頂きにくいかも知れませんが、寄附財産に含み益があれば、それは寄附をした人が精算すべき税金だというのがその考え方になります。つまり、寄附ですから手元には売却代金が無いにも関わらず、譲渡所得税だけは納めなくてはならないのです。

そこで、特例として国などに不動産や株式などの寄附をした場合には、含み益に対する税金である譲渡所得税を非課税とする制度があります。ちなみに、公益社団・財団法人などに対する寄附の場合には、国税庁長官の承認を受ける必要がありますので、寄附をしてから原則4か月以内に申請書を提出する必要があります。忘れないようにしましょう。

なお、念のためですが、現金の寄附は譲渡所得税の問題がないため、この特例は関係ありません。

3.所得税の寄附金控除

3つ目は、所得税の寄附金控除(所得控除)です。

国などに寄附をした際には、確定申告の時に所得税が軽減されることはご存知かと思います。ふるさと納税や学校法人へ寄附したケースを思い出すと良いでしょう。確定申告時には寄附金資料を用意して申告しているはずです。

相続財産の寄附であっても、国などに対する寄附に該当するのであれば、この寄附金控除の対象になりますので忘れずに行いましょう。

相続財産の寄附というと、どうしても相続税の非課税にばかり目が向いて忘れがちです。また、相続税申告は税理士へ依頼をしたが、確定申告は依頼しなかった場合などにはうっかり見落としてしまうかもしれません。

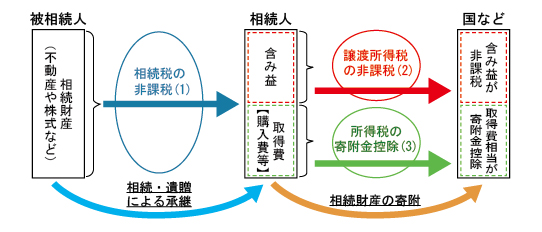

4.イメージ図で理解しよう

ここまで3つの制度を簡単に説明しましたが、いかがでしょう。制度そのものはご理解頂けたと思いますが、頭の中が混乱している方も多いのではないでしょうか。

それは、3つの制度が何を指しているかのイメージができていないからだと思います。そこで、参考としてイメージ図を作ってみました。

税務的に考えると相続財産の寄附は、この3つの行為が関係しているのです。このようなイメージ図で考えると、それぞれが重複した制度ではないことが良く分かると思います。だからこそ3つの制度が用意されているのです。

5.税金は体系的に考える

相続財産の寄附というと、相続税のことばかりを考えてしまいます。確かにそれは大事なことなのですが、所得税のことも忘れないようにしましょう。1つの行為だからといって、税金の取扱いも1つだけを考えれば良いということではありません。体系的に考えることが大切です。

そうとは分かっていても税務の取扱いは専門家以外にはとても難しいのが現実です。そこで、ATOの出番です。皆様のサポートのために是非ご活用ください。