相続税増税後、相続対策として改めて注目されている養子縁組。今回は、養子縁組による相続税への影響と留意点についてまとめてみました。

1.養子縁組の制度

養子縁組とは、当事者間の合意により法律上の親子関係を発生させる民法上の制度です。養子縁組には「普通養子」と「特別養子」の2種類の制度がありますが、相続税対策として通常用いられるのは「普通養子」です。

「普通養子」は、20歳以上の養親(婚姻していれば20歳未満も可)と養子となる者の合意により行う養子縁組です。子の年齢が15歳未満の場合には、法定代理人の承諾が必要であるとか、未成年者との養子縁組の場合には、養親は夫婦共同で縁組をしなければならない等の要件がありますが、これらは比較的容易にクリアできるものです。また、当事者双方の合意があれば、離縁も認められています。

2.相続税への影響

養子縁組をすると「法定相続人の数」が増えます。

「法定相続人の数」は、次のように相続税の計算要素として組み込まれていますので、「法定相続人の数」が増えることにより税負担を軽減させる効果があります。

■基礎控除額の算定

3,000万円+600万円×法定相続人の数

■生命保険金等・退職手当金の非課税金額

500万円×法定相続人の数

■税額計算(累進税率の緩和)

相続税の税額は、課税遺産総額を法定相続分により法定相続人ごとに分けた金額を基に計算します。

ア 課税遺産総額×各法定相続人の法定相続分 = A

イ A×税率=相続税額

上記イの税率は累進税率が採用されていますので、Aの金額が小さいほど適用税率は低くなります。法定相続人の数が増える→アの各法定相続人の法定相続分が小さくなる→Aの金額が小さくなる→税率が下がる→税負担が軽減される、といった仕組みです。

それなら養子が多いほどお得!!と言いたいところですが、過剰な節税対策に悪用されないよう、相続税の計算上は養子の数に制限が設けられています。

被相続人に実子がいる場合 …1人

被相続人に実子がいない場合…2人

3.相続人の確定と相続分の算定は慎重に

養子と養親及び養親の血族との親族関係は、養子縁組の届け出をした日から生じます。相続人の確定や相続分の算定にあたっては、養子縁組の時期が取扱いを左右しますので、戸籍謄本等で十分な確認をする必要があります。

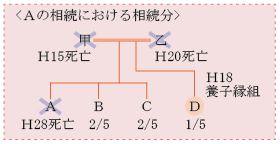

ケース1 相続人である養子Aが既に死亡しているケースです。

通常、養子縁組前に生まれている養子の子Cについては、Aの代襲相続人にはなりません。但し例外があり、婿養子など実子の配偶者と養子縁組している場合には、縁組前に生まれたCも代襲相続人となります。

ケース2 甲の死亡後、乙の相続対策として乙とDが養子縁組をしたケースです。

乙の相続においては、乙と実子ABC、乙と養子Dはどちらも血続きの親子関係にありますので、ABCDの相続分は均等です。一方、Aに相続が発生した場合は注意が必要です。Dは乙とは血縁関係にありますが、甲とは何の関係もありません。従って、BCとDの関係は半血兄弟であり、Dの相続分はBCの1/2となります。

4.孫を養子にする場合の注意点

未成年の孫を養子にした場合、孫の親権者は養親(祖父母)となり実親の親権は喪失します。養親が二人とも死亡すると、未成年後見人の選任が必要です。実親が未成年後見人になることもできますが、養親の遺産分割協議においては利益相反となる為、更に特別代理人を立てるなど手続が煩雑です。但し、このような事態は遺言書を作成しておくことで回避可能です。

また、意外と誤解の多い点ですが、普通養子縁組をしても実親との親子関係までは消滅しません。養子は養親と実親両方の相続人となります。

孫養子が相続財産を取得した場合、孫養子の相続税負担が2割増になる点にも注意が必要です。

5.先々を見越した縁組を

養子縁組による相続人の増加は、相続税対策としてのメリットがある反面、遺産分割協議や遺留分減殺請求の当事者を増やすことにもなります。

養子縁組当時と相続発生時では関係性が変化することもありますので、縁組前には十分に検討を重ね、リスクについても理解しておくことが重要です。