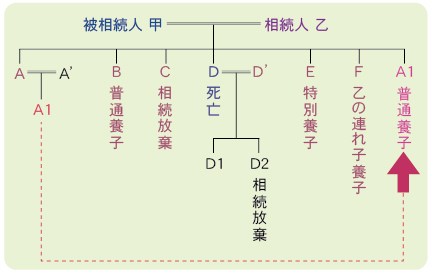

今回は、相続税の計算に使われる「法定相続人の数」について説明いたします。法定相続人の数を数えられるようになると、相続税の基礎控除額を計算できます。基礎控除額は、相続税の納税義務があるかどうか判断するおおよその目安になります。ちなみに、下の親族図の例では、法定相続人の数は何人になるでしょうか?

1.法定相続人と基礎控除額

(1)法定相続人とは

法定相続人とは、民法で定められた相続人のことをいいます。被相続人に子がある場合には、子と配偶者、被相続人に子や孫等の直系卑属がない場合には親、祖父母等の直系尊属と配偶者、被相続人に子および直系卑属がなく、直系尊属も死亡している場合は兄弟姉妹と配偶者が相続人となります。

(2)相続税の基礎控除額

法定相続人の数を用い、次の算式で計算します。

3,000万円+600万円×法定相続人の数

被相続人の相続財産の課税価格の合計額が相続税の基礎控除額に満たない場合、相続税の納税義務はありません。したがって、法定相続人の数が多いほど、相続税の計算上有利となります。

2.相続税法における法定相続人の数

ところで、相続税法における「法定相続人の数」は、民法に規定されているものと若干異なります。

(1)相続放棄

相続放棄をした者は、民法においては、法定相続人に含まれないのですが、相続税の基礎控除額の計算においては、法定相続人の数に含まれます。

したがって、本事例のCとD2は相続税において法定相続人の数に含まれます。

(2)養子の数の制限

民法においては、養子が法定相続人になることを制限する規定はありません。相続税法においても、かつては、養子縁組をした数だけ法定相続人の数を増やすことができていました。しかし、租税回避行為を防止するため、昭和63年12月の相続税法の改正により、養子の数の制限等について、以下の規定が設けられました。

(A)法定相続人とする養子の数の取り扱い

(イ)被相続人に実子がいる場合・・・1人

(ロ)被相続人に実子がいない場合・・・2人

(ハ)(イ)、(ロ)の場合でも、相続税の負担を不当に減少させる結果となると認められる

場合には法定相続人の数には含めません。

本事例では、養子はA1とBの2名ですが、被相続人には実子がいますので、法定相続人の数に加えられる養子の数は1名になります。

(B)相続税法上、実子とみなされる者

相続税法では、次に掲げる者は、養子であっても実子として取り扱います。

(イ)被相続人との特別養子縁組により被相続人の養子となっている者

(ロ)被相続人の配偶者の実子で被相続人の養子となっている者

(ハ)実子若しくは養子の代襲相続人

本事例では、Eは(イ)に該当し、Fは(ロ)に該当するため、E及びFは法定相続人の数に加えられます。

3.相続税額の2割加算

相続又は遺贈により財産を取得した者が、被相続人の一親等の血族及び配偶者以外の者である場合には、その者の相続税額にその2割が加算されるという制度です。

子が死亡しており代襲相続人となった孫は一親等の血族として取り扱われます。しかし、代襲相続人でない孫養子や代襲相続を放棄したものの遺贈により財産を取得した者は、2割加算の対象となります。孫を養子にすると法定相続人の数に加えられる場合がありますが、財産を取得すると2割加算が適用されるため、注意が必要です。

本事例では、A1とD2は相続税の2割加算の対象者に該当します。

4.本事例の結論

以上により、法定相続人の数は8人(乙、A、A1(又はB)、C、D1、D2、E、F)となり、1.(2)の算式により、基礎控除額は7,800万円となります。

したがって、相続財産の額が7,800万円以下の場合は相続税の納税義務がないことになりますが、相続税の申告の要否の判断は、法定相続人の数以外にも多くの専門的知識を要します。基礎控除額の計算は、あくまでも目安ということで認識していただけたらと思います。