相続では、通常は相続人である配偶者やお子様が財産を承継します。しかし、相続人以外の親族等(以下「相続人以外」という)に日頃からお世話になっている場合や、悲しいことに親子関係に複雑な問題がある場合があります。そのようなとき、相続人以外への財産の承継を考えることもあるでしょう。その際、どのような点に気を付けなければならないのか、一緒に考えてみたいと思います。

1.遺産分割協議による財産の承継

被相続人が亡くなり遺言が無い場合には、相続財産は各相続人の間で、相続分に応じた共有状態になります。その共有状態を解消するために行う手続きを遺産分割といいます。では、遺産分割により、相続人以外に財産を承継させることができるのでしょうか。

遺産分割の前提として、民法第907条第1項は、共同相続人は、被相続人が遺言で禁じた場合を除き、いつでも、その協議で、遺産の分割をすることができる旨を規定しています。ここで注目する点は、遺産分割協議に参加できるのは「共同相続人」であり、相続人以外はその対象としてないことです。

従って、相続人以外を含めて行った遺産分割協議で作成された遺産分割協議書は無効となってしまいます。

2.生前対策による相続人以外への財産の承継

上記1より、遺産分割協議では、相続人以外に財産を承継させることができないことを確認しました。しかし、以下の生前対策を行うことにより、相続人以外への財産の承継が可能となります。

(1)生前贈与

生前贈与では、贈与により財産を取得する人(以下「受贈者」という)が、贈与税を負担する事になりますが、暦年贈与であれば受贈者に要件はありませんから、相続人以外に財産を承継させることができます。

(2)遺贈

生前に遺言書を作成することにより、誰にどの財産を承継させるか決めておくことができます。遺言では、相続人のみならず、相続人以外に対する財産の承継が可能となります。

なお、上記1で遺言が無い場合には、相続財産は各相続人の間で、相続分に応じた共有状態になると申しましたが、遺言がある場合には、相続開始とともに遺言の効力が生じます。

(3)死因贈与

死因贈与とは、贈与者(被相続人)と受贈者の間で、贈与者が亡くなったことにより効力が生じる贈与のことをいいます。

なお、死因贈与による受贈者は、贈与税でなく相続税を負担することになりますので、贈与税より負担が軽減できるケースも多いでしょう。

(4)養子縁組

被相続人の生前に、被相続人との間で養子縁組をすることにより、法律上は被相続人の子(相続人)になることができます。従って、相続開始後に相続人として遺産分割協議に参加できます。

3.生前対策を行わなかった場合

上記2で、生前対策により、相続人以外に財産を承継させる方法を述べました。ここでは、生前対策を行わなかった場合、相続人以外へ財産を引き継ぐためには、どのような方法になるかを考えてみましょう。

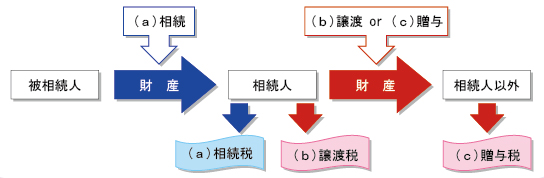

具体的には、一度、相続人が相続で財産を取得した後に、相続人以外への譲渡、または贈与という方法となります。

上記図のように、

(a) 相続…相続人が相続税を支払う

(b) 譲渡…相続人が譲渡税を支払う

(c) 贈与…受贈者(相続人以外)が贈与税を支払う

ということになります。一度、相続人と言う立場を 経由してから相続人以外に財産が引き継がれるため、 税負担は2度となり、多額となります。

4.(参考)相続分譲渡

一般的ではありませんが、民法上は、相続分譲渡という方法があります。遺産分割協議の前に、相続人が他の相続人等へ自己の相続分を渡す代わりに、金銭を受取る方法です。他の相続人だけでなく相続人以外に対して譲渡することもでき、その場合はその譲渡を受けた相続人以外も遺産分割の当事者になることができます。しかし、譲渡した相続人は遺産分割に参加できなくなり、その他の相続人との関係が複雑になることもあるため、慎重な判断が必要となります。

5.終わりに

生前対策では、上記2(1)は贈与税の負担が生じます。上記2(2)~(4)は相続税の負担となりますが、相続税の2割加算の対象となるケースもあります。

それぞれの方法により、税負担のタイミング、トータルでの税負担額が異なりますので、どの方法とするか事前によく検討されることが大切です。