お役立ち情報

COLUMN

毎月職員が交代で執筆しています。

ただ、自分の順番が回ってくると、

その対応は様々です。

税務のプロとして、日頃の実務や研究の成果を

淡々と短時間にまとめる者、

にわか勉強で急に残業が増える者、さて今月は…

年度:

タイトル:

-

82号

平成20年度税制改正

平成20年度税制改正の行方は例年とは違った様相を呈しています。改正法案の基となる税制改正大綱は、昨年12月13日に自民・公明の与党、これを踏まえて12月19日に財務省が発表。そして12月26日に民主党が独自の内容で発表を行いました。与党大綱は20年度に直接影響のあるものについては小幅な改正に止めた印象ですが、果たして衆参ねじれ国会ですんなり与党の改正法案が成立するのか、波乱はあるのか。今回は、与党大綱等から主な改正予定事項を整理してみました。

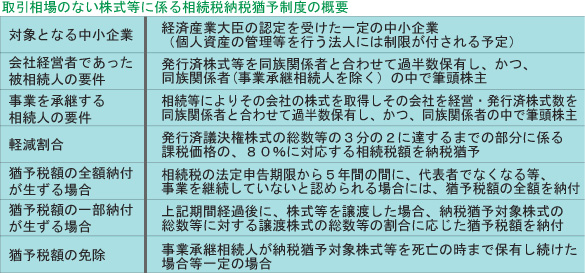

1. 相続税の総合的見直しを明記・取引相場のない株式等に係る相続税納税猶予制度を平成21年度に創設中小企業の事業承継については、オーナー経営者の相続によって、思わぬ高額な株式評価額により重い相続税負担が生じ、事業の承継自体が難しくなるといった深刻な問題が指摘されていました。この抜本的解消を目指して「中小企業の事業の継続の円滑化に関する法律(仮称)」が制定される予定です。これを踏まえて、税制面では平成21年度改正で「取引相場のない株式等にかかる相続税の納税猶予制度」を創設し、本制度を平成20年10月に予定される新法施行日以後の相続に遡って適用することが盛り込まれました。

注目すべきは、この創設に併せて相続税の課税方式を現行の「法定相続分遺産取得課税方式」から、各相続人が実際に取得した遺産額に応じて個別に課税計算を行う「遺産取得課税方式」に改めることです。更にこれに併せて、その際に相続税の総合的見直しを検討する、と明記されているのです。これは単なる検討課題という位置付けではなく、一歩踏み込んだ税制改正の具体的内容としての項目です。つまり、平成21年度に相続税を大改正する、とはっきり予告したということになるでしょう。今のところ改正内容は具体的ではありませんが、基礎控除の見直し等も考えられることから、今後の動向が注目される内容となりました。

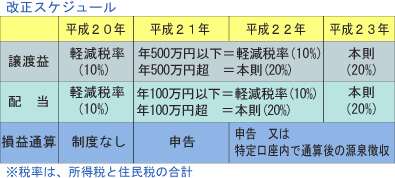

2.上場株式等の譲渡・配当に係る証券税制平成20年中の取引には関係がありませんが、上場株式等の譲渡益、配当に関する現行の軽減税率は平成20年12月31日をもって廃止となります。ただし、いずれも特例措置として平成21年から22年末までの2年間は、上限を設けた上で、現行の軽減税率を継続します。

上場株式等の配当は、平成21年1月1日以後に支払われるものから、総合課税と申告分離課税のいずれかの選択適用ができる特例が創設されます。また、平成21年分以後では、譲渡損失と配当との間の損益通算を認める特例が創設されます。更に、平成22年1月1日以後支払われる配当については、申告不要の源泉徴収口座内でも譲渡損失と配当の損益通算が可能となります。

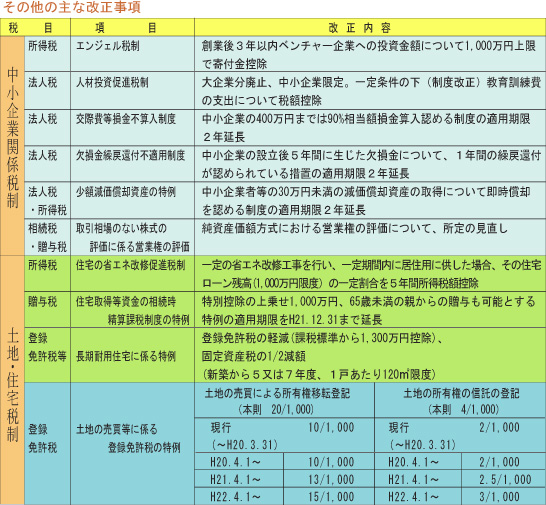

3. その他の主な改正

土地の売買等にかかる登録免許税は、本則の二分の一の税率である現行の特例の適用期限が平成20年3月31日ですが、税率を段階的に引き上げながら適用期限を延長することとなります。

中小企業者等に関連する重要なものとして、少額減価償却資産の特例、交際費課税の特例については期間が2年間延長されます。

4.民主党は個別改正法案の提出を見送り大綱では、所得税の所得控除見直しによる「子ども手当」の創設、特殊支配同族会社の業務主宰役員給与の損金不算入制度の廃止など、与党にはない内容を盛り込んで大いに注目された民主党。しかし、今年度はこうした個別改正法案提出は見送りとなった模様です。

2008年3月15日

-

81号

共同相続人に行方不明者がいたら!!

相続人の中に家出等で行方不明の方がいる場合、はたして相続税の申告ができるのか?遺産分割協議はどうすれば良いのか、名義書換はできるのか等の疑問について考えてみました。

1.行方不明から7年以上の場合行方不明から生死が7年以上明らかでない相続人がいる場合は、利害関係人の申立てに基づき、家庭裁判所で「失踪宣告」をしてもらいます。

失踪宣告がなされると、失踪者は死亡したとみなされます。つまりその失踪宣告が相続開始前であれば、失踪者の代襲相続人が相続人となり、他の相続人と共に遺産分割協議を行います。 なお、この失踪宣告には、厳密には以下の2つがあります。

① 普通失踪・・・不在者の生死が7年以上不明の場合(上記の場合)

② 特別失踪・・・遭難等の事故に遭って生死が1年以上不明の場合

2. 行方不明から7年未満の場合一方、行方不明から7年未満の場合は、上記の失踪宣告はできません。利害関係人の申立てに基づき、家庭裁判所に「不在者財産管理人」の選任をしてもらいます。選任された不在者財産管理人は、家庭裁判所の許可を得た上で遺産分割の協議に参加することが出来ます。

つまり、遺産分割協議書には、本来の相続人(行方不明者)に代わって「不在者財産管理人」が署名・押印をすることになります。

この財産管理人は、行方不明者の財産について建物の修繕をしたり、賃貸するなどの現状に変更をきたさない管理行為は出来ます。しかし、これらを超える行為(処分行為)を行う場合には、家庭裁判所の許可が必要となります。

遺産分割を行うということは、処分行為にあたるため、家庭裁判所の許可が必要となるのです。

また、裁判所の許可を得るということは、不在者の取得財産については、それなりの財産が承継される必要があります。これは、遺産分割を進める上で時間がかかると共に、とても障害になると思われます。

3. 不在者財産管理人の選任をしないと不在者財産管理人を選任しない場合は、遺産分割協議が整わないため、未分割となります。つまり、相続人が一人いないのですから、遺産分割協議ができないということになります。納税の為に相続財産の処分(売却)が出来ず、預貯金等の異動も難しくなり、相続税の納税も困難になる場合もあります。

4. 遺産分割協議が整わないと・・・遺産分割協議が整わないと未分割での申告になります。未分割申告になると以下の重要な軽減特例が適用できません。

① 配偶者に対する相続税額の軽減

② 小規模宅地等についての相続税の課税価格の計算の特例

③ 特定事業用資産についての相続税の課税価格の計算の特例

特に、相続人の中に配偶者がいる場合は、税額が最大で倍になってしまいます!地価の高い自宅をお持ちの場合も小規模宅地の減額が出来ず、ダブルパンチになります。

5. 未分割で申告したら上記特例は原則として、3年以内に遺産分割を行った場合に適用があります。しかし、相続税の申告期限の翌日から3年を経過する日までに分割できない場合は、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出します。この手続きにより、3年という分割期間を延長することが出来ます。

分割期間は延長できますが、この場合他の相続人の精神的疲労を考えると、ある程度のところで見切りをつけ、財産管理人の選任を行い、遺産分割を進められる方がよろしいのではないでしょうか。上述のように相続人の中に行方不明者がいると手続きが非常に大変かつ時間がかかり、遺産分割協議が整わない事態も生じてきます。しかし、万が一手元に行方不明者の実印があればどうなるでしょうか。他の相続人全員で同意し、実印を使用して分割協議を進めることも手続きの上では可能です。ただ、これは合法的ではありませんし、行方不明者が現われた時には新たな問題が生じることになります。決してお勧めできる方法ではありませんが、納税面からそうせざるを得ない事もあるかもしれません。最後は相続人全員で責任を取る覚悟で解決するより道はないのです。

2008年2月15日

-

80号

売買契約の途中で相続が発生したら!?

相続はある時突然やってくるものです。もしかすると、土地等の売買契約の真っ最中に売主または買主が亡くなることがあるかもしれません。そのような場合における相続税及び所得税はちょっと意外な取扱いになっている、と言うお話です。

1.売買契約完了前に売主がなくなったら

例えば、10月1日にAは宅地を1億円で売却する契約を締結し、同日に手付金1千万円を受領したものとします。その契約においては、11月30日に残額を受領すると伴に、土地の引渡しを行うこことなっていました。しかし、Aは最終決済を待たず11月15日に急逝してしまいました。

この場合、Aは土地の引渡しを完了していませんが、相続人が取得した財産は単純に土地と考えていいのでしょうか。

実は、Aの相続人は、その売買契約に係る土地の譲渡代金の請求権を取得したものとされるのです。つまり、土地の譲渡対価のうち相続開始時における未収入金で、設例の場合では、評価額は9千万円となります。

2. 売買契約完了前に買主がなくなったら逆に、上記1.の説例で、Aが買主側であったらどうなるでしょうか。

買主については、2通りの取扱いが認められています。

(1)原則

Aの相続人は、その売買契約に係る土地の引渡請求権という財産と、譲渡代金の未払金という債務を取得したものとされます。

引渡請求権の評価額は、原則として土地の譲渡対価の額である1億円です。一方、未払金は9千万円となります。

(2)特例

その売買契約に係る土地自体を相続財産として申告した場合には、それが認められます。

評価額は、一般的な土地と同様、路線価等による相続税評価額となります。

3.小規模宅地等の特例上記2.において、買主Aの相続人が(2)の特例により申告した場合には、要件に該当すれば小規模宅地等の課税価格の計算の特例と言う、非常に有利な規定を適用することができます。

この特例を適用できる土地は、相続開始の直前において被相続人等の事業または居住の用に供されていた宅地等に限られます。具体的には次のような事例が考えられます。

①被相続人(買主)Aが自己の事業または居住の用に供する建物を借地の上に所有していた場合

②その底地を地主から買取ることとなった場合

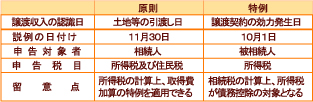

4.売主に係る譲渡所得次に、売主側の土地等の譲渡所得について考えてみたいと思います。

(1)原則~相続人の譲渡所得とする場合~

上記1.において、土地の譲渡代金の請求権を相続した相続人は、11月30日において残額を受取ると共に、その土地の引渡しを行うこととなります。

原則として、引渡しがあった時に当該契約に係る土地の譲渡があったものとされるため、譲渡所得は相続人に帰属することになります。

もし、譲渡時までにこの土地の譲渡代金に係る遺産分割が済んでいなければ、各相続人が法定相続分により譲渡所得の申告を行うことになります。ただし、譲渡所得の申告時までに、譲渡代金の分割が行われた場合には、その分割割合に応じた申告をすることができます。

このように、相続人に譲渡所得が帰属するものとして取り扱う場合には、その譲渡所得の計算上、税額が軽減される特例を適用することができます。詳述はしませんが、相続税額の取得費加算の特例と言い、相続税の一部を売却に係る経費のような扱いにできる使い勝手のいい規定です。

(2)特例~被相続人の譲渡所得とする場合

また、特例として、譲渡に関する契約の効力発生日をもって譲渡があったものとすることもできます。従って、元々の売主Aが居住用財産の譲渡の特例の適用を受けるつもりであった場合には、契約日である10月1日に被相続人となったAが譲渡したものとして申告をすれば、居住用財産の特例を受けることができます。

上記を表にまとめると次のようになります。

今回ご紹介した、売買契約の途中で当事者が亡くなってしまった場合には、4種類の立場の人が登場することになります。相続税だけでなく所得税までトータルで考えて、最も有利となる方法を選択したいものです。2008年1月15日

-

79号

相続税申告の基礎の基礎

~相続人について~自分の財産は、大切な家族に引き継いでもらいたい。これは当然のことと思います。しかし、家族の全員が、財産を相続できる立場にある(=相続人)訳ではありません。

今回は、相続時の基本中の基本であり、最も重要な法定相続人の範囲や順位と、相続発生前の注意事項を、具体例を通して説明させていただきたいと思います。

1.法定相続人になるのは誰?亡くなった方の財産を相続する権利(遺言書のある場合を除きます。)を有するのは法定相続人であり、この法定相続人は民法で定められています。

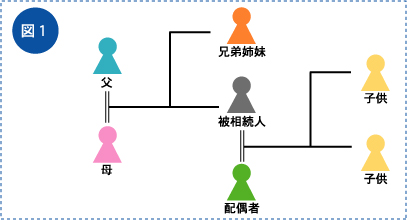

図1をご覧ください。すべて被相続人の家族ではあります。ただ残念ながら全員が法定相続人に該当する訳ではありません。

まずは誰が法定相続人に該当するかを検討したいと思います。配偶者(夫又は妻)は、常に法定相続人に該当します。被相続人の財産形成に寄与もしているでしょうし、長年の貢献度を考えると当然かも知れません。配偶者相続人などとも呼ばれます。また、民法では配偶者相続人以外の相続人には、法定相続人になる順番が決まっています。

血縁関係のある場合、まず最初の順位としては子供です。この場合には、親や兄弟姉妹は、法定相続人になることはできません。

子供がいない場合には、親(直系尊属)が法定相続人となり、さらに親もいないという状況になって、初めて兄弟姉妹が法定相続人になる訳です。

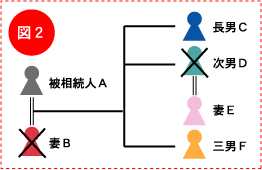

2. 生活拠点が無くなる危機!!こんな例もありました。図2をご覧ください。被相続人Aは、妻であるBと次男Dの夫婦と一緒に住んでいましたが、BとDは早くに亡くなってしまっていたのです。今はAとEの二人で暮らしており、Aの身の回りのことなどはEが一生懸命しています。AにとってEは、とても大事な存在です。

このようなケースで、もしAが亡くなってしまうと、当然Aの財産は相続人間で分割されます。相続人は誰になるのかが大事な問題です。もうお気付きだと思いますが、相続人はCとFの二人になってしまうのです。Aがとても大事に思っていたEは、二人で住んでいた家(所有者はA)を相続することができないのです。家は相続人の名義となるため、Eは夫の兄弟から借りて住むことになります。兄弟がその関係を継続してくれれば、それでも良いかもしれません。しかし、突然その家を売却したり、その家に住みたいと言ってくる可能性もあります。そうするとEは住み慣れた家を失ってしまいます。とても寂しい状況です。

このような事態はできれば避けたいものです。例えば生前にEを養子にする方法が考えられます。こうすれば、家をEに相続させる内容の遺言書を作成することにより、本来相続人ではないEに財産を相続させることができるからです。実は相続税sには、通称“2割加算”と言われる規定があり、被相続人の財産を取得した人が、その親、子、配偶者以外の場合には相続税額が1.2倍になってしまうのです。しかし、Eを養子にすれば、この2割加算を避けられる事が可能なのです。

3. 時間が経っていれば遺言書の見直しも!ただ、遺言書さえ作成すれば問題は全て解決とばかりはいきません。例えば、遺言書を作成してから10年も経過すると、当時とは財産状況も変わり、生活状況も変化しているでしょう。ましてや推定相続人との関係にも何らかのトラブルでもあれば、遺言者の心情にも影響する事は必至です。

残されたご家族が円満に暮らせるように、 既に遺言書を作成されている方も、改めて見直しをご検討なさってみてはいかがでしょうか。2007年12月15日

-

78号

え?他の相続人の相続税も払わなきゃいけないの!?

~連帯納付制度~本来、相続税又は贈与税の納付義務は、相続や遺贈又は贈与により財産を取得した方が負うのが原則です。当然のように思われます。しかし、それが当然ではないのが相続税・贈与税の世界なのです。今回はこの「連帯納付」という怖い制度についてのお話です。

1.相続税の連帯納付

配偶者乙、子Aの2人は被相続人甲から相続により取得した財産に係る相続税について、その受けた利益の価額に相当する金額を限度として、お互いに連帯して納付する義務を負うことになります。

たとえば、納付相続税が配偶者乙100万円、子A200万円とした場合を考えてみましょう。子Aが納付すべき200万円の相続税を納付しなかったときは、配偶者乙が200万円を納付しなければならないのです。ただし、配偶者乙が被相続人から相続により受けた利益の価額に相当する金額が限度になります。

つまり、相続によって取得した現金を子Aが自分の借金の返済に充てて、納付すべき相続税を納付しなかった場合にも、配偶者乙は共同相続人としてその相続人の連帯納付義務を負うという理不尽なことになるのです。こんなケースもあります。配偶者乙が納付すべき相続税を納付する前に死亡した場合です。子Aは配偶者乙の納付すべき相続税について連帯納付義務を負うことになります。また、配偶者乙が相続により取得した財産を子Aに贈与した場合には、子Aは配偶者乙の納付すべき相続税について連帯納付義務を負うことになります。

2. 贈与税の連帯納付

相続税と同様、贈与税についても連帯納付義務があります。贈与者Aは、受贈者Bの財産を取得した年分の贈与税のうち一定の方法で計算した贈与税について、連帯納付の義務を負うことになります。この場合も、その財産の価額に相当する金額が限度になります。

たとえば、AがBに対して1,000万円の現金を贈与するとBは231万円の贈与税を納付する義務が生じます。しかし、Bがこの贈与税を納付しなかった場合、Aが231万円の贈与税を納付する義務を負うことになるのです。

3. 連帯納付制度の問題点他に共同相続人のある相続人は、自分が負担すべき相続税を納付しても、他の共同相続人が納付すべき相続税を納付するまでは連帯納付義務を負うことになります。納付期限までに未納となっている相続税がある場合、税務当局は未納となっている相続人の財産を処分させるような手続きは必要ありません。直ちに、連帯納付義務者である他の相続人から徴収することが許されているのです。通常、他の共同相続人が納付すべき相続税を完納したかどうかは、知ることができません。他の共同相続人が延納を選択した場合は、最長で20年も連帯納付の義務を負うことになります。その間、相続人は非常に不安定な状態が続くことになってしまいます。

また、他の共同相続人が納付期限までに納付していなければ、年14.6%の割合で課される延滞税についても連帯納付義務を負います。延滞期間が長期にわたった場合には、その延滞税だけでもかなりの負担になってきます。このような高額な負担を強いられるにもかかわらず、税務当局は連帯納付義務者に対して、連帯納付義務にかかる納税告知をするまでの間、他の共同相続人が延滞していることすら通知しません。そして通知する義務もないとされているのが現状なのです。

連帯納付義務制度は以上の他にも様々な問題が指摘されています。そこで、2006年2月に日本弁護士連合会は「相続税の連帯納付義務に関する意見書」を財務省等に提出し、連帯納付義務制度の廃止を求めました。今後の税制改正に期待したいところです。

2007年11月15日

-

77号

損害賠償金

~事故に遭遇してしまった場合~秋の行楽シーズンを迎え、車でお出かけになる機会も増えるかと思いますが、くれぐれも、“もらい事故”には気をつけたいものです。昨今は飲酒による危険運転についても世間の厳しい目が光っていますが、残念ながら交通事故は根絶されていません。

今回は、交通事故などに巻き込まれたことにより被害者となってしまった場合に、受取る損害賠償金などへの課税関係について考えてみたいと思います。

1.受取るのは被害者?それとも遺族?万が一、交通事故などに巻き込まれそれが原因で死亡した場合、亡くなった被害者(被相続人)や、その遺族(相続人)に対し損害賠償金が支払われることがあります。被害者が受取る場合には相続税の、遺族が受取る場合には所得税の対象となります。亡くなっても、はたまた幸いに命拾いをしても税金がかかる仕組みになっているのです。

次にその詳細を見ていきましょう。

2. 被害者が受取る損害賠償金(a)への課税関係交通事故などで被害者が加害者から損害賠償金を受取る場合、受取る時期の違いによって次の3つのケースに区分することができます。

① 受取ってから死亡

② 受取ることが確定していたが、受取る前に死亡。後日遺族が受取り

③ 死亡後に受取ることが確定。後日遺族が受取り上記、①のケースでは被害者が現預金で受取った損害賠償金が相続開始時に手許に残っていればその現預金が相続財産となり、その現預金が他の財産に形を変えていればその財産が相続財産となります。しかし、相続開始時に使い切って手許になければ相続財産とはなりません。相続開始時に被害者の手許に財産が残って いれば、それをどなたが相続するか遺産分割協議書に記載することになります。

②③のケースでは、まだ受取っていない損害賠償金を請求できる権利(損害賠償請求権)が債権として相続財産となります。こちらのケースもその債権をどなたが相続するか遺産分割協議書に記載することになります。

①の場合、受取った現預金等が相続開始時に手許にあれば、その現金化した損害賠償金に相続税が課税されます。

しかし、②③の場合については、損害賠償請求権は相続財産となりますが、別途、下記の個別通達により相続税の計算上、課税価格に算入しないものとする取扱いがあるため、相続税は課税されません。[個別通達]昭57.5.17:直資2-178

被相続人について不法行為による生命侵害があった場合において、その遺族がその生命侵害にもとづいて受ける損害賠償金は、相続税の課税価格に算入しないものとする。

3. 遺族が受取る損害賠償金(b)への課税関係残された遺族に対しては、心身に傷を負ったことに対して損害賠償金が支払われる場合があります。では遺族が受取った損害賠償金に対して、どんな課税がされるのでしょうか。

不動産所得など営利を目的とする継続行為から生じた所得以外の一時の所得で労務その他の役務などの性質を有しないものについては、一時所得として所得税が課税されます。

交通事故などで遺族が加害者から支払を受ける損害賠償金については、この一時所得に該当します。

しかし、所得税法では、心身に加えられた損害につき支払を受ける慰謝料その他の損害賠償金については、所得税を課さない(非課税所得)と規定しているため、遺族が受取った損害賠償金について所得税が課税されることはありません。われわれが一所懸命働いて稼いだ所得や築いた財産に対し税金が課税されても、すべてをもっていかれることはありません。所詮はお金で解決できる問題です。しかし不慮の事故ではそれこそ人生のすべてを一瞬にして奪い去ってしまうものです。仕事柄、税務調査の怖さは十分に理解しているつもりです。しかし、不慮の事故の恐ろしさはその比ではないことを肝に銘じておきたいと思っています。

2007年10月10日

-

76号

減価償却制度の改正について

1.残存簿価1円まで償却できるようになりました

平成19年度税制改正の目玉として減価償却制度の改正がありました。従来の税法における日本の減価償却制度では取得価額の95%までしか償却できませんでした。アメリカ・イギリス・ドイツ・フランス・韓国いずれの国も100%(ドイツは1ユーロまで)減価償却をすることが出来ます。日本もやっと他の先進国と肩を並べたことになります。

このことが国際競争力を高めることになります。例えばトヨタ自動車が1億円の機械を取得し自動車を作ったとします。日本では95%までしか償却できませんから、9500万円しか費用に計上できません。でもアメリカのゼネラルモータースは1億円全部を費用に計上することが出来ます。500万円は除却か売却するまで費用化できないのです。税率を50%とするとトヨタは250万円の税金を支払いGMは税金を1円も支払わないということです。このように技術力とは関係なく減価償却の制度の違いにより日本の会社は不利な状態にあったのです。

2. さて、新しい減価償却制度とは?新しい減価償却の制度では残存簿価1円まで償却できます。しかし平成19年4月1日以降取得の減価償却資産と、その前日の3月31日以前取得の資産とでは取り扱いが違います。

どこが違うのかと言うと、平成19年4月1日以降取得の資産の減価償却は初めから5%を含めて毎年の償却費を計算します。例えば取得価額1000円の資産で耐用年数5年、償却方法は定額法のものを考えてみます。イメージとしては下の図のように毎年200円ずつ費用となり5年で1円残ります。

一方、平成19年3月31日以前取得のものは従来どおり5%を残すように減価償却費を計算し、残存価額5%となった後これを5年間で均等に償却することになります。従って残存簿価1円まで償却するには11年もかかってしまいます。

改正後、確かに1円を残して償却できるようになりましたが、これでは平成19年3月31日以前取得のものについては恩恵を実感することは難しいかもしれません。

3.それでは簿価売買!エーティーオー財産相談室ではかねてより法人所有による不動産賃貸業をお勧めしてまいりました。個人で不動産賃貸業を営んでいる方が、賃貸建物を帳簿価額(簿価)で法人へ譲渡するスキームです。所得税の負担が分散できる他、結果的には相続税対策にもなるという優れもの。これによれば、譲渡先の法人では新しい償却方法で償却することが可能です。例えば以下のような例では法人に譲渡した方が3年早く残存簿価1円に達します。早く費用化する事が出来るということです。冒頭の話に戻れば簿価売買によって相続対策はおろか、国際競争力までもが高まるということになります。

帳簿価額による賃貸建物の法人への譲渡は減価償却以外にもメリットがたくさんあります。ぜひ一度ご検討ください。

2007年9月15日

-

75号

郵政改革と相続税の特例への影響

相続税の計算にあたって非常に大きな影響を及ぼす「小規模宅地等の特例」というものがあります。この特例は、相続税評価額が最大で80%引きになる可能性があるもので、例えば1億円の評価額であったとしても課税ベースでは2千万円になる場合があるのです。

今回は、今年の話題でもある10月1日の日本郵政公社の解散と郵政民営化が、この特例にも影響を及ぼしている事柄をお伝えいたします。

特例の一つである国営事業用宅地等の特例相続や遺贈により取得した財産のうち、被相続人等の居住の用や事業の用に供されていた宅地等があった場合、これらの宅地等は相続人等の生活基盤の維持において重要な財産であるといえます。そこで、このような事情に配慮するために相続税の負担の軽減を図る制度が用意されており、この制度を一般的には「小規模宅地等の特例」といいます。

この小規模宅地等の特例には、その宅地等の用途に応じて複数の種類が用意されているのですが、その一つに国営事業用宅地等の特例というものがあります。

国営事業用宅地等の特例の内容は?相続財産である宅地等のうち、特定郵便局である建物の敷地の用に供されているもので、

① 宅地等の取得者に被相続人の親族がいること。 ② ①の親族から相続開始後5年以上、その宅地等を特定郵便局の用に供するために借り受ける見込みであると日本郵政公社が証明していること。 上記2つの要件を満たしている場合には、宅地等の地積のうち400㎡までの部分について相続税評価額を80%減にできます。

したがって、対象となる地積が400㎡以下であれば相続税の課税対象は20%のみとなるわけです。

平成19年10月1日以降の取り扱い平成19年10月1日以降は、日本郵政公社が解散してしまうことから国営事業用宅地等の特例は廃止されてしまいます。したがって、上記特例は適用できなくなるのです。ただし、土地を貸している側からすれば賃貸先が日本郵政公社から郵便局株式会社へ変更しただけであり、非常に酷ともいえるのではないでしょうか。

そこで、郵政民営化法には特別な取り扱いが盛り込まれており、次の要件を満たした場合には、宅地等の地積のうち400㎡までの部分について相続税評価額を80%減にできるように配慮がなされました。① 郵政民営化法の施行日前から日本郵政公社に貸し付けていた宅地等であり、当該賃貸借契約を承継した郵便局株式会社に引き続き貸し付けているもの。 ② 郵便局会社が相続開始後5年以上、その宅地等を引き続き借り受け、郵便局舎の用に供することについて証明していること。 ③ この特別な取り扱いを既に受けたことがないこと。

注意点上述の郵政民営化後における取り扱いを利用すれば、実質的には従前と同じ効果を得ることが可能ですが、いままでとは異なる重要な注意点があります。

それは、① 平成19年10月1日以降に新たに郵便局会社と締結した契約は含まれないこと、 ② 上述の特別な取り扱い③に記載のとおり、この取り扱いは1回限り・1代限りの相続に限られること、 です。

つまり、あくまでも従前からのものに対する救済措置であり、それは1回だけという限定的な取り扱いのため注意が必要です。これからは、郵政事業は公の機関ではなく、民間企業が実施することになります。一昔前に民営化された国鉄は、JRとして大きな変化を遂げています。これからの郵政事業に関して、税法の取り扱いも含め、今後も一層目を離せないでしょう。

2007年8月15日

-

74号

相続税申告の前に、 まず“準確”

個人の確定申告といえば、毎年2月16日から3月15日までの間に行う恒例行事です。この確定申告、生きている人のみが対象とは限りません。年の中途で亡くなった方についても申告は必要です。この申告を準確定申告、通称“準確”といいます。今回はこの準確定申告なるものについてお話します。

1.準確定申告とは次に掲げる場合に該当するときは、その相続人は、その相続開始があったことを知った日の翌日から4月以内に、被相続人の所得について、確定申告と納税をしなければなりません。これを準確定申告といいます。

① 確定申告をしなければならない人が、その年の翌年の1月1日から3月15日までの間に確定申告書を提出しないで死亡した場合 ② 年の中途で死亡した人が、その死亡した年分の所得税について確定申告書を提出しなければならない場合 例えば、平成19年6月1日に死亡した人は、平成19年の1月1日から6月1日までの所得を計算し、申告をしなければならない人に該当する場合には、平成19年10月1日までに確定申告書を提出し、納税をしなければなりません。これが上記②の例です。しかし、平成19年2月1日に死亡した人についてはどうでしょう。この人については、まず、平成18年分の所得税について確定申告書を提出する必要があります。通常提出期限は3月15日ですが、上記①に該当することから、相続開始があったことを知った日の翌日から4月以内、つまり、平成19年6月1日までに申告書を提出し、納税をしなければなりません。そして更に、平成19年1月1日から2月1日までの所得税について確定申告書を提出し、納税をしなければなりません。つまり、平成18年分の申告書はその提出期限が伸びて、平成19年分の準確定申告書と同時に提出することができるのです。

2.申告書作成上の留意点通常の確定申告と基本的には同様ですが、次のような点に気をつける必要があります。

① 医療費控除については、死亡の日までに支払ったものが対象となります。死亡後に支払った医療費については、相続税を計算する上での債務控除の対象となります。 ② 社会保険料、生命保険料などについても、死亡の日までに支払ったものが対象となります。死亡後に支払ったものについては、①と同様に債務控除の対象となります。 ③ 配偶者控除や扶養控除についても死亡の日の現況により、その対象者の見積り所得金額が一定額以下であれば対象となります。 ④ その他、経費の未払があれば必要経費に計上するとともに相続税では債務控除の対象とし、未収金があれば収入金額に計上するとともに相続税では債権として財産に計上する必要があります。 しかもこの準確定申告書、各相続人の氏名、住所、被相続人との続柄などを記載した書類を添付し、被相続人の死亡当時の納税地の所轄税務署に提出するとともに納税をしなければなりません。相続人が多ければ、署名押印だけでも一仕事です。

3.その他の留意点被相続人については準確定申告書を提出すれば終わりです。しかしながら、相続人の手続きについてはどうでしょう。新たに不動産所得等が発生する場合には事業開始の届出書の提出、青色申告の適用を受ける場合には青色申告承認申請書の提出、減価償却資産について定率法の適用を受けたい場合には償却方法の届出書の提出、と、いろいろと手続きが必要です。被相続人の所得の内容によっては、相続人は消費税の納税義務者になってしまい、原則課税がいいのか簡易課税がいいのか検討が必要、などという場合もあるかもしれません。

相続税申告と密接に関係してくるこの準確定申告、作成、提出が遅くなれば、当然相続税の申告にも影響してきます。財産の評価に時間をとられてしまい、遺産分割協議に十分時間がかけられなかった、などという状況になるやもしれません。ゆとりをもった遺産分割協議のためにも準確定申告はお早めに。2007年7月13日

-

73号

離婚時の税金 ~財産分与時~

最近連日連夜ワイドショーをにぎわせている話題として、「離婚時の年金分割制度スタート」があります。従来は離婚した場合、妻(専業主婦)は自己の僅かな基礎年金部分しか受給出来ませんでした。しかし、2007年4月以降の離婚から、過去の婚姻期間に遡って、その間に納めた厚生年金保険料に相応する年金受給権を最大50%まで夫婦で分割することが出来ることになったのです。長年我慢をしてきた妻たちが、この変革をきっかけに「熟年離婚」へ踏み切る勢いです。そこで、今回は離婚した時にかかる税金について説明したいと思います。

財産分与とは協議離婚した場合は、夫婦の一方は、相手方に対し財産分与を請求することが出来ます(民法768条)

一般的には、その趣旨として、① 夫婦が婚姻中に協力して蓄積した財産の清算 ② 離婚後の生活扶養 ③ 慰謝料 などが挙げられます。

財産分与時の税金 ~分与した側~土地や建物などの譲渡資産が財産分与の対象となった場合には、分与した人に譲渡所得税の課税がなされます。離婚に伴う財産分与は財産処分の一形態であり、分与時における分与財産の価額に相当する額の分与義務が消滅することから、譲渡所得の課税関係が生じます。

譲渡所得は、売却した不動産の収入金額から取得費・譲渡費用を差し引いた金額となります。

収入金額は、分与した時の土地や建物の時価額となります。分与した側は、財産を分けるだけでなく、税金もかかってくるのです。

居住用財産の譲渡の特例は使える?通常、居住用の家屋とその敷地を財産分与するケースが多くみられます。となると、居住用財産の譲渡の特例等(軽減税率等)が適用できるかどうかが節税のポイントとなります。離婚する前に、分与してしまうと身内に対する譲渡となってしまい、適用除外となってしまいますが(除籍手続き前の譲渡の場合でも一定の場合には特例の適用が認められます)、離婚後における譲渡であれば、他人への譲渡となり居住用財産の特例の適用を受けることができます。まず、居住用財産の譲渡利益から3,000万円を控除することが出来るのです。更に所有期間が10年超(分与した年の1月1日時点での判定)であれば、一定の場合には、その所得の6,000万円までは所得税10%(通常15%)住民税4%(通常5%)の低い税率が適用されます。

財産分与時の税金 ~分与された側~一方、財産を分与された側には通常贈与税は課税されません。しかし、次のような場合には、その財産は贈与により取得した財産として贈与税が課税されます。

① 財産の分与として取得した財産の額が、婚姻中の夫婦の協力によって得た財産の額その他一切の事情を考慮してもなお不当に多すぎると認められる場合 ② 離婚を手段として贈与税や相続税を免れようとするためのものである場合 つい最近の多額の慰謝料といえば、元NBAスーパースターのマイケル・ジョーダンの150億円を越える金額が話題となりました。アメリカの税法ではこの慰謝料に対して日本の贈与税に似た税金がかかるのか、ついつい気になってしまいます。

以上、離婚時の一般的な税金について述べてきましたが、渡す側には税金がかかり、もらう側には通常税金がかからないというのは、ちょっと世の渡す側(特に男性諸氏)には納得のいかない話かもしれません。しかし、現在の日本の税制ではこのようになっているのが実情です。

冷め切った夫婦生活に見切りをつけて、半分の年金受給権と財産分与をもらって生前に清算するか、伴侶が亡くなるまで我慢を重ね、相続財産として半分をもらうかはご自分の判断次第です。2007年6月15日

-

72号

早くも制度緩和 「特殊支配同族会社の役員給与の損金不算入」

昨年度の税制改正で突然現れ、今年度の税制改正で早くも制度が緩和となった「特殊支配同族会社の役員給与の損金不算入制度」。平成18年4月1日以後開始事業年度から適用となったこの新しい法律による申告が、いよいよ本格的に始まりました。今回は、改正の内容と用語の定義解説を交え、申告前の注意事項を整理しておきたいと思います。

1.制度の概要表1のような一般的な親族経営の同族会社(特殊支配同族会社)が、会社の業務を取り仕切る役員、つまり社長に対して支給する給与の額のうち、給与所得控除額に相当する部分の金額(表2)は会社の経費として認めない(損金不算入)、というのがこの制度の概要です。

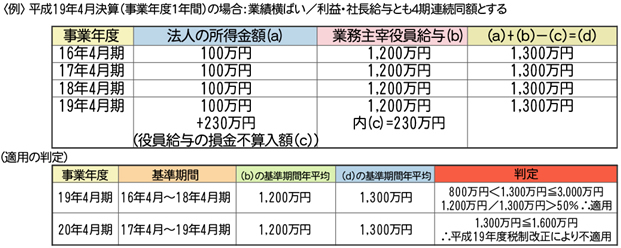

ただし、その事業年度開始の日前3年以内に開始した各事業年度(基準期間)の、税務上の会社の利益と社長に支給した給与などを基礎として計算した金額の平均額(基準所得金額)等が一定の金額以下となる事業年度については、この規定の適用はありません(表3)。

2.第一段階:特殊支配同族会社に該当するか否かの判定小規模な親族経営の同族会社は前記表1のように、ほぼ特殊支配同族会社に該当することになります。該当からはずれるため、①株式等を他人に11%持ってもらう、②他人の常勤役員を親族役員より多くする、等の方策を検討した会社も多かったのではないでしょうか。

①については、「社長や会社の意思と同一内容の議決権を行使することに同意している者の議決権はその社長や会社が持っているものとみなす」という規定の解釈をめぐって、親しい取引先などに株式持ち合いを頼んでも無駄なのでは、という憶測を呼んでいました。

ところが、最近国税庁が公表した質疑応答事例によれば、社長や会社と出資、人事・雇用関係、資金、技術、取引等において緊密な関係があることのみをもっては、社長らの意思と同じ議決権を行使することに同意している者とはならない、ということが明らかにされました。これにより、特殊支配同族会社でなくなるために株式持ち合いが有効となる可能性が高くなり、注目を集めています。

3.第二段階:適用除外となる基準所得金額の判定-条件が緩和に判定基準である年800万円という金額が、今年度の税制改正により施行後わずか1年で、平成19年4月以降開始する事業年度から倍の1,600万円に緩和されました。ただし、平成18年4月1日から平成19年3月31日までに開始した事業年度については、基準所得金額が800万円のままですからご注意ください。

上記会社の場合、今回19年4月期の申告では、判定基準はまだ800万円のため適用となり、230万円もの金額が会社の課税所得に加算されてしまいます。しかし、業績、給与支給額ともまったく同じでも、今年度改正により翌期は適用をはずれることに。制度自体は残りますが、この緩和により、検討中の対策が不要となる会社も多くなると思われることは、ひとまず朗報でしょう。

4.実態が重要視される損金不算入の対象となる給与を受け取る「業務主宰役員」とは、会社の経営に最も中心的に関わっている役員一人をいいます。代表取締役や社長が該当するのが一般的ですが、必ずしも肩書きのみにより判定するのではなく、どのように経営に関わっているのかという実質が重要なポイントとなってきます。なお、損金不算入額を減らすことを目的に、業績とは無関係に社長の給与を大幅に下げるなど、実態とはかけ離れた役員給与の設定を行ったりすることは当然のことながら認められるものではありません。ご注意ください。

2007年5月15日

-

71号

共有物の分割は慎重に!

遺産分割の時に深い考えもなく、何となく土地を共有にしてしまうこともあるでしょう。ひとたび共有にした土地をその後分割する場合は十分な注意が必要です。面積を基準にして共有持分に応じて分割すればよいと考える方がいらっしゃると思います。しかし、面積を基準にすると土地の形状、道路付けその他の事情により、それぞれの土地の時価の割合が共有持分の割合と等しくならない場合がほとんどです。この場合税務上どのような問題が生ずるのでしょうか。安易な分割をすると思っても見ない税金が課せられることも・・・

1.民法例えば、図1のように甲乙がそれぞれ2分の1の持分で共有の土地を、それぞれの持分に応じて分割したとします。

民法上は、A地にある乙の持分とB地にある甲の持分を交換したものと考えられています。

2.持分に応ずる分割所得税法上交換は譲渡に含まれますので、土地の交換による譲渡所得につき、所得税が課されます。

しかし、持分に応ずる図1のような分割(現物分割といいます。)は、その資産全体に及んでいた共有持分権が、その資産の一部に集約されただけに過ぎません。資産の譲渡(交換)による現実の収入があったといえるだけの経済的実態がないと考えられます。この考え方に基づき、所得税法基本通達33-1の6(共有地の分割)では、持分に応ずる現物分割があったときは、その分割による土地の譲渡はなかったものとして取り扱われます。共有物の分割が持分に応じていれば、申告も不要です。

持分に応ずるとは、その趣旨から分割後のそれぞれの土地の価格の比が共有持分の割合におおむね等しいことであると考えられます。

3.持分に応じていない場合(1) 所得税

例えば、図2のように分割により価格差が生じる場合には、共有物の分割が持分に応じて いないため、原則として譲渡所得税が課されます。但し、一定の要件を満たす土地の交換は、 交換の特例(所得税法第58条)により課税されませんので、共有物の分割が持分に応じていなくても課税されない場合があります。

(2) 贈与税

個人間において対価を伴う取引により土地を取得した場合、対価の額が時価に比して著 しく低いときには、時価と取引価格との差額につき贈与税が課税されます。

図2のような分割が行われた場合、乙は甲から時価との差額の二分の一について贈与を 受けたものとみなされる場合があります。所得税の交換の特例の適用により譲渡所得税が 課税されない場合でも、分割後の土地に価額差が生じれば、贈与税が課税されてしまうのです。

4.分割する時は慎重に!以上のように、共有物の分割が持分に応じていれば税務上の問題はありません。持分に応じていない場合には、譲渡所得税及び贈与税の問題が生じます。土地を分割するときは、分割後のそれぞれの土地の時価の比に注意をすることです。安易な分割をすると、思っても見ない税金が課されてしまうかもしれません。

また、共有物の分割については、上記以外にも税務上の取り扱いが考えられますので慎重な対応が必要です。2007年4月13日