お役立ち情報

COLUMN

毎月職員が交代で執筆しています。

ただ、自分の順番が回ってくると、

その対応は様々です。

税務のプロとして、日頃の実務や研究の成果を

淡々と短時間にまとめる者、

にわか勉強で急に残業が増える者、さて今月は…

年度:

タイトル:

-

251号

建替え中に相続が発生したら

~小規模宅地等の特例の注意点~被相続人が居住していた家屋の敷地は、居住用宅地として一定の要件を満たせば、小規模宅地等の特例の適用を受けることができます。仮に、被相続人の自宅の建替え中に相続が発生し、相続時には建築中の家屋の敷地で、居住の用に供されていなくても、居住用宅地として小規模宅地等の特例の適用を受けることができるか解説いたします。

1.小規模宅地等の特例の適用要件相続開始の直前において、被相続人の居住の用に供されていた宅地等を、下記の者が取得した場合に、小規模宅地等の特例の適用対象となります。

(A) 配偶者 (B) 同居親族(相続開始時に同居していた配偶者以外の親族で、申告期限まで引き続きその建物に居住し、かつ、その宅地等を相続税の申告期限まで所有している者) (C) いわゆる家なき子(要件がありますが省略します) この特例の適用により、その宅地等の相続税評価額が330平方メートルまでの部分につき8割引きとなります。

なお、被相続人が、養護老人ホーム等の一定の施設に入所していたため、相続開始の直前においてその宅地等を居住の用に供していなかった場合は、その入所等の直前の状況により被相続人の居住用宅地に該当するか否かを判断します。

2.自宅の建替え中等に相続が発生した場合の取扱い小規模宅地等の特例の適用を受けるには、上記の通り、相続開始の直前において、被相続人が現に居住の用に供していた宅地等であることが要件となります。そのため、家屋が建築中の場合には、まだ居住の用に供していないため、その敷地は厳密には要件を満たさないこととなります。しかし、居住用の宅地等については、生活の基盤としてすべての人に共通して必要となる資産です。そのため、建築中の家屋の敷地であっても、既に居住の用に供している宅地等と同等の必要性があると認められます。小規模宅地等の特例の適用可否は、相続開始時点の状況で判定しますが、その一時点だけの状況をすべてとして判定するのは、生活の基盤を守るという制度の趣旨からすると、実情にそぐわない部分が出てきます。そこで、

(a) 建築中の家屋は、被相続人又はその親族が所有するものであること (b) 建築中の家屋が、被相続人等の居住の用に供するものと認められること (c) 相続税の申告期限までに、上記の家屋又はその敷地を取得した親族か、被相続人と生計を一にしていた親族が居住の用に供すること 上記3点を満たすことを要件に、小規模宅地等の特例対象とすることができることとされています。

なお、(c)については、建築する家屋の規模が大きく、完成までに相当の期間を要したり、法令の規制等で工事が遅延する等、やむを得ない事情により申告期限までに居住の用に供することができない場合が考えられます。その場合でも、完成後、速やかに居住の用に供することが確実であると客観的に認められれば、その敷地は特例対象に該当するものと取り扱うことができることとされています。

3.建築期間中の住まいによる違い自宅の建築期間中の住まいとして、次の2つのケースで小規模宅地等の特例の適用可否を解説いたします。

(1) 仮住まいに居住する場合

建替えのため仮住まいを賃借する場合は、上記2.の3要件を満たすことにより、建築中の家屋の敷地が小規模宅地等の特例の対象となります。また、被相続人が所有する別の建物(貸家等)に居住していた場合も、建物が完成するまでの一時的な目的で入居していたと認められるときは、建築中の家屋の敷地が特例の対象となります。

(2) 元の家屋に居住し続ける場合

建替えではなく、新居を別の土地に建設中に相続が開始したときは、(1)と取扱いが異なります。このケースでは、被相続人が居住していた元の家屋の敷地が、被相続人の居住用宅地に該当します。そのため、建築中の新居の敷地については、小規模宅地等の特例を受けることができません。新居が完成し、同居していた子世帯が被相続人より先に引っ越して居住していたとしても同様です。この場合、元の家屋の敷地で小規模宅地等の特例を受けるためには、被相続人の配偶者か、配偶者がいない場合にはいわゆる家なき子がその敷地を相続するしか方法がありません。

4.タイミングに注意新居を建築中に相続が発生した場合は、その建築期間中に被相続人が居住する家屋によって小規模宅地等の適用可否が変わります。建替えのご予定がある場合は、上記を踏まえてプランニングをなさってはいかがでしょうか。

2022年3月15日

-

250号

令和4年度税制改正の概要

令和3年12月10日に令和4年度の税制改正大綱が発表されました。今回は税制改正の主要項目のうち、特に注目すべき点をご説明します。

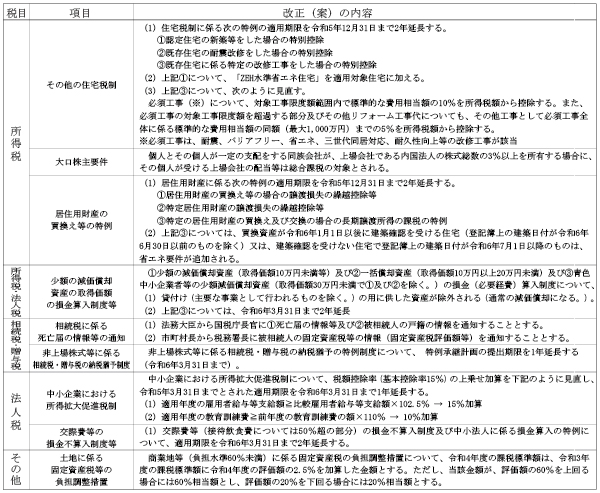

1.住宅ローン控除制度の延長と見直しカーボンニュートラルの実現に向けて、住宅の省エネ性能の向上、長期優良住宅の取得の促進が行われます。また、既存の住宅ストックの有効活用と優良化を意図して、住宅ローン控除などの税制については下記の見直しが行われます。

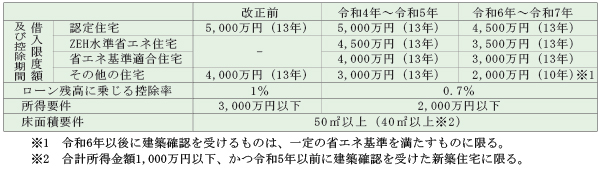

(1)新築住宅を取得した場合

(2)その他

中古住宅を取得した場合の借入限度額(とその控除期間)は、認定住宅等が3,000万円(10年間)、その他の住宅が2,000万円(10年間)となります。

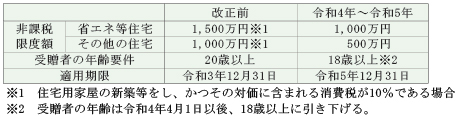

2.住宅取得等資金に係る贈与税の非課税措置の延長と見直し住宅取得等資金に係る贈与税の非課税措置について、非課税限度額は売買(請負)契約日で定まることとされていましたが、改正後は贈与日で定まることになります。そして非課税限度額を次表のように見直した上で、適用期限が2年延長(令和5年12月31日まで)されます。

また、適用対象となる既存住宅用家屋についても見直しが行われ、築年数要件が廃止され、新耐震基準に適合していれば適用対象とされます。

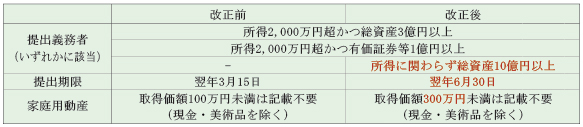

3.財産債務調書制度の見直し財産債務調書制度について、事務負担の軽減を図るとともに、適正な課税を確保するため、令和6年1月以後に提出するものから、確定申告義務がない高額の資産保有者についても、本調書の対象となるように、次の見直しが行われます。

改正後は、所得の金額に関わらず、総資産10億円以上で提出義務が生じるため、これまで確定申告が不要だった方も総資産の把握が必要になります。

4.適格請求書等(インボイス)保存方式にかかる見直し免税事業者が登録の必要性を見極めながら柔軟なタイミングで適格請求書発行事業者となれるようにするため、登録手続き等の見直しが行われます。

(1) 適格請求書発行事業者の登録等について

令和5年10月1日から令和11年9月30日までの日の属する課税期間であれば、登録を受けた日から適格請求書発行事業者となることができることとされます。

ただし、登録日の属する課税期間から登録日以後2年を経過する日の属する課税期間までの各課税期間については、免税事業者になることができないこととされます。

(2) 仕入税額控除の要件

現行では買い手が売り手に確認をとった仕入明細書を基に仕入税額控除を適用することが認められていますが、令和5年10月1日以後に行われる課税仕入れについては、売り手が課税資産の譲渡等に該当する場合に限定されます。

5.その他の主要な改正項目

2022年2月21日

-

249号

税金を安くする方法

~節税、脱税等、租税回避、国際租税回避スキーム~1.はじめに

今も昔も、税金の負担を逃れたり、軽減しようとする工夫・努力?はあるようです。

飛鳥時代には、21歳から60歳の男性に60日の公共事業に服さなければならない税が課されていましたが、戸籍をごまかして(年齢を70歳で登録、性別を偽る、死んだことにする)労役を免れたり、室町時代には、家の間口の大きさに応じて課税されるので、玄関の間口を小さくして奥に長い家を建てたりと、先人もいろいろと苦労していたようです。さて、税金を安くする方法としてどのようなものがあるでしょうか。

2.節税・脱税等(1) 節税

これは、合法的に税金を軽減する方法で、例えば、法人が減価償却費として損金算入できる限度額まで費用に計上する、個人の青色申告者が電子申告し65万円の青色申告特別控除を受けるなどが挙げられます。

(2) 脱税

これは、違法に税金の負担を逃れるもので、例えば、

・一部の売上(現金売上、夜間売上、単発売上等)を裏預金で管理し申告から除外する

・請求書・領収書等を偽造しあたかも外注費等を支払ったかの如く装い裏資金を作る

などが挙げられます。

査察は、上記のような脱税事件を令和元年度に116件告発し、脱税額は92億円(1件当り8千万円)に上っています。税をごまかそうとする事例は後を絶たないようです。

この場合、行政罰として重加算税が課され、さらに、刑事罰として10年以下の懲役若しくは1,000万円以下の罰金に処せられることになります。

(国税通則法68条、所得税法238条、法人税法159条)

(3) その他不正計算

・予算消化のため、年度末に販促用品等を大量に購入し、貯蔵品として計上しない

(貯蔵品除外)

・営業担当者が目標以上の受注を達成すると一部を翌期の実績に繰り延べる

(帳簿改ざん…翌期への繰延べ工事は当期着工済であり、発生原価の当期完成工事原価へ

の付け込みによる原価水増し)

などが挙げられます。

これらの場合は、脱税と違い税金の繰り延べに過ぎませんが、(2)と同様、仮装・隠ぺいの事実ありと認定されれば重加算税が課されることになります。

3.租税回避これは、合法的に税金の負担を軽減・排除することを言いますが、税法が意図しない(不自然な)方法で行われる点で節税とは異なります。

そのため、容認すると税負担の公平性が損なわれると認められる場合は、法令の趣旨に従って取引が行われたものとして更正できる「租税回避の否認規定」が定められています(所得税法157条、法人税法132条等)。

・平成28年2月29日最高裁判決(ヤフー事件)

Y社は、多額の欠損金(約542億円)を有する子会社I社を合併しその欠損金を利用しY社の所得を圧縮しようと計画します。しかし、その欠損金を利用するためには、I社の特定役員(常務以上)が合併後Y社の特定役員に就任する必要があるので、Y社の代表者は一旦I社の副社長に就任し3か月後の合併と同時にY社の代表者に戻り、Y社は欠損金を控除し申告しました。

税務署は、欠損金控除は租税回避に当たるとして欠損金控除を否認する更正処分を行いました。

Y社は不服として上告しましたが、最高裁は税法が想定しているI社の特定役員とは「I社の経営の中枢を継続的、実質的に担ってきた特定役員」であるとして国勝訴としました。高校の時、生物の試験で「細胞を発見したのは誰か」との問いに「俺じゃない」と書いてゲンコツをもらった友人がいました。確かに間違いではありませんが、問いが求めている解答ではないですよね。

これに似ているでしょうか。

4.国際的租税回避スキームこれは、各国の税制や租税条約の違いを巧みに利用し税負担を免れるもので、 金融や税の専門家が関与し匿名組合契約などの事業体や金融手法を駆使した複雑なスキームのことを言います。

例えば、

(a) 米国法人が日本の事業者に投資する際、オランダ子会社を介在させ匿名組合契約を締結することにより利益分配金(約45億円)への課税を免れたスキーム

(b)Googleがアイルランド(タックスヘイブン)の子会社2社(ペーパーカンパニーと事業会社)の取引にオランダ子会社を介在させる節税スキーム

がよく知られています。

特に、Googleは、(b)のスキームで過去3年間に31億ドルの法人税の支払いを免れたようです。

これに対し、(a)は、日本とオランダとの租税条約を平成23年に改正し、(b)は、アイルランドの法人税の優遇措置(ペーパーカンパニーが非課税)を令和2年で廃止するなど租税回避の封じ込めに努めていますが、今後も世界の税務当局を悩ませることになりそうです。

2022年1月14日

-

248号

不動産M&A

~売り手側からの視点~近年、税金対策として注目されている不動産M&Aという手法があります。これは会社所有の不動産を現金化する際の手法の一つです。今回は売り手側から見たその内容や注意点について説明いたします。

1.不動産M&Aとは不動産M&Aとは、不動産取引を目的として行う株式取引のことです。例えば、会社が管理・保有していた不動産を売却しようとするときに、不動産自体を売却するのではなく、不動産を所有している会社ごと売却する手法をいいます。

会社が不動産を売却したときの法人税の税率(約35%)に対し、会社オーナーが株式として会社ごと売却したときの所得税の税率(約20%)の違いを利用して、税コストを抑えることが可能となります。

2.不動産M&Aの仕組みM&Aには様々な手法がありますが、大きく分けると二つになります。

一つ目は、事業を売却する方法です。二つ目は、株式を売却する方法です。不動産M&Aは二つ目の株式を売却する方法に分類されます。

さらに不動産M&Aに会社分割や事業承継税制を絡めていく手法もありますが、ここでは会社を個人株主として所有しており、その株式を全て売却するケースを考えてみることにします。

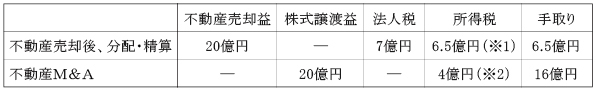

簡略化して、簿価0円、時価20億円の不動産を所有する会社の株式を所有している場合を考えます。また、オーナーが保有しているこの会社の株式も同様に、取得費0円、時価20億円とします。そうすると下記のようになります。

※1 配当や給与による分配に係る所得税

※2 株式の売却に係る所得税会社が不動産を売却して、配当や給与等により一度に分配する場合のオーナーの手取り額は、6.5億円で売却額の30%相当です。一方、不動産と同じ評価ですべての株式を売却した場合のオーナーの手取り額は、16億円で売却額の80%相当です。売却額は同じ20億円でも、手取り額を見るとかなりの差が生じます。

この手取り額の差こそが、売主側から見た不動産M&Aのメリットなのです。

3.不動産M&Aに向いているケース(1)時価が簿価よりも著しく高い不動産を長期保有している場合

この場合は、不動産を売却すると多額の売却益が生じ、法人税が発生します。株主が株式を売却する際には不動産の売却益は生じませんので、法人税については税コストが生じません。なお、時価が簿価と同じか、下回っている場合は、売却益が生じないため、法人税について課税が生じないので、不動産M&Aに不向きです。(2)株主が分散している場合

不動産M&Aを行う理由として最も多いのが、株主が分散している場合といわれています。相続税対策のために、不動産を会社名義にしていることが多い一方、現行の法律では、相続のたびに株主が増え、利害関係が複雑化しやすくなっています。将来の相続税負担や会社の方針などで対立が生じると株主の増加に応じて調整も困難になっていくため、一度状況をリセットするために不動産M&Aを用います。

4.注意点(1)訴訟や簿外債務等、見えない債務がないこと。

不動産M&Aに限らず、株式売買によるM&Aにおいて、買い手は、買収対象の会社が抱えるリスクの把握を重視します。株式の売買は、単純な不動産売買と違い、会社自体の債権債務を引き継ぐためです。(2)会社に繰越欠損金が多い場合

繰越欠損金が不動産売却益以上にある場合は、不動産を売却しても法人税が生じません。(3)短期間に集中して分配する予定であること。

長期にわたって配当や給与などで分配する場合は、所得税の税率を抑えることができますので、単純に不動産を売却する方が有利となることもあります。(4)不動産M&Aは、相続税対策には向いていないこと。

相続税の計算上、現金を保有するよりも、会社の株式を所有している方が、通常は相続税の評価が下がるためです。したがって、相続税納税資金や新たな投資への原資とする等、現金をどのように使うか検討しておく必要があります。また、一般的には、相続開始前にある程度現金を用意しておいた方が遺産分割協議を円滑に進めることができるともいわれています。

5.終わりに不動産M&Aは、譲渡税の節税という点で有効な手法です。ただ、比較的新しい手法ということもあり、今はまだ流通市場が限定され、専門家が少ないという問題点があります。ご検討の際には、専門家にご相談ください。

2021年12月15日

-

247号

会社を設立する場合の形態について

個人で多くの不動産を所有しているような場合、所得分散効果などから法人化を検討するのは自然な流れです。そしていざ法人設立を決意した際にどの法人形態にすべきか逡巡することもあると思われます。法人には様々な組織形態がありますが、今回は「会社」に焦点をあてて検討していきます。

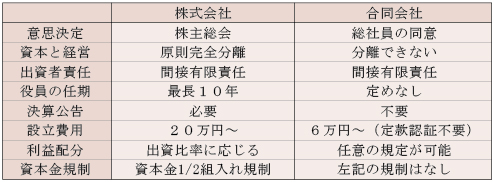

1.株式会社と合同会社の特徴会社を設立するには、「株式会社」か「持分会社」のいずれかの形態を選択する必要があります。持分会社は合同会社・合名会社・合資会社に分類されます。このうち合名会社と合資会社は、原則として出資者は会社が倒産した時などに債務者に対して全責任を負うことになるためお奨めできません。したがって、株式会社と合同会社についてそれぞれの特徴をみていきます。

(1)株式会社

株式会社とは株式を発行する会社であり、出資者(株主)は出資比率に応じて会社の所有権を得ます。なお、出資者である株主が必ずしも経営を担う必要はありません。株主総会で選任された取締役が実際の経営を行うといった「所有と経営の分離」が特性となっています。もっとも知名度が高く、会社といえば株式会社を想見するのではないでしょうか。

(2)合同会社

合同会社は、2006年5月施行の新会社法により、有限会社に代わる会社形態として設けられました。米国のLLC(Limited Liability Company)を手本としたといわれ、米国では株式会社と同程度普及しているようです。意思決定の迅速さや設立費用の安さが特徴となっています。認知度は徐々に高まっており、2020年に設立された法人の総数118,999社のうち合同会社は33,236社と全体の1/4超を占めています。また合同会社の設立件数は直近10年で3倍を超える増加となっています(出所:e-Stat「登記統計 商業・法人 年次2020」https://www.e-stat.go.jp/stat-search/)。

(3)それぞれの比較

株式会社と合同会社の主な違いは下記のとおりです。

2.資産所有会社としての検討不動産を中心とした資産所有会社の設立を考えた場合、株式会社特有のメリット(株式発行による資金調達、社会的信用度、上場)の享受は大きくないのではないでしょうか。一方、合同会社は経営の自由度の高さ(出資比率に関係なく利益配分が可能)や設立・運営のコスト面(定款認証不要、決算公告不要)から株式会社1択でなく選択の余地はありそうです。ただし一点注意事項があります。合同会社が持分会社であるゆえの「資本と経営」の不可分原則です。不可分とは出資者(株主)と役員構成を切り離せないということです。すなわち役員になるためには出資が必要であり、役員を退任したい場合には出資持分を消滅させる必要があります。役員と出資が一対となっているため柔軟に役員を迎え入れることや、役員構成だけを変更することはできません。また、出資者の相続人がその地位を相続するためには、定款に相続時の持分承継の定めをすることが必要です。

3.組織変更について会社を設立したものの、やはり別の形態に変更したい場合には「組織変更」の手続きを行うことにより可能です。

(1)株式会社から合同会社への変更

(a)総株主の同意

組織変更計画書(組織変更後の商号、社員(出資者の氏名)その他一定の事項)を作成し、その内容について総株主の同意を得る必要があります。

(b)債権者保護の手続き

会社組織変更の旨を官報に公告することが必要です。これに合わせ、会社として認識している個別の債権者に対して催告(相手方に対して一定の行為をなすよう請求すること)する必要があります。

(c)組織変更後の設立登記

株式会社の解散登記及び合同会社の設立登記を行います。

(2)合同会社から株式会社への変更

(a)総社員の同意

組織変更計画書(組織変更後の商号、取締役の氏名その他一定の事項)を作成し、その内容について総社員の同意を得る必要があります。

(b)債権者保護の手続き((1)(b)と同様)

(c)組織変更後の設立登記

合同会社の解散登記及び株式会社の設立登記を行います。

4.最後に合同会社はシンプルな会社形態でありメリットも大きいですが、役員構成を変更したいなど「資本と経営の不可分」に抵抗がある場合は迷わず株式会社です。なお、株式会社には資本金規制(1.(3)の表)があります。資本金の取り決めは法人税の軽減税率や交際費の800万円までの損金算入特例など税制優遇の適用にも影響するので非常に重要です。設立後の組織変更も可能ですが手数がかかるので専門家に相談し慎重な選択をしましょう。

2021年11月15日

-

246号

税金安夫の税務講座

駐車場収入とインボイス制度

~免税事業者は課税事業者を選択するのか?~店舗・事務所や駐車場の賃料は、消費税の課税売上げ(消費税の対象)となることをご存知かと思います。課税売上げが年間1,000万円以下であれば、原則として免税事業者になり、消費税を納める義務はありません。消費税の仕組みとしては、免税事業者は消費税を受け取らないことになっています。しかし、実際は消費税を上乗せして受け取っている方も結構おられるのではないでしょうか。

今回は、令和5年10月から導入される日本版の"インボイス制度"への対応に関する質問のようです。

1.免税事業者とインボイス制度自宅敷地の一部を月極めの駐車場にしています。消費税は免税事業者ですが、実は、月額賃料30,000円に10%分の消費税を加え33,000円をもらっています。

駐車場の契約書に、消費税を受ける旨を記載していますか。

記載しています。市販されている様式で作ったものですから…。令和5年10月からインボイス制度が導入されるとかで、問題にならないか心配です。

消費税の課税事業者を選択すれば問題はありません。選択しないと問題となる可能性がありますね。

どんなケースですか?

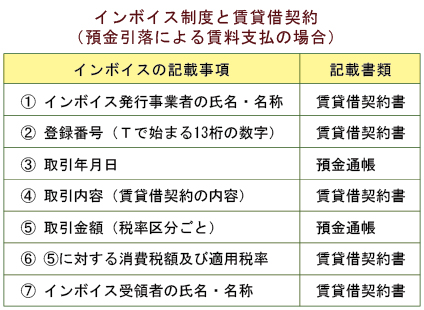

借主が事業用車両を停めている場合です。賃料支払時に負担した消費税は、事業者の消費税の計算で控除します。原則課税の場合ですが、インボイスを受け取らないとその控除ができなくなります。インボイスとは、請求書や領収書に消費税の課税事業者であることを証明する"登録番号(Tで始まる13桁の数字…国税庁が発行しHPで公表)"などを記載したものです。

賃料は銀行振込です。駐車場の貸主は、請求書や領収書などのインボイスを発行しないですよね。

2."登録番号"などは賃貸借契約書に記載不動産賃料の場合は、賃貸借契約書に登録番号などの必要事項の記載があり、賃料が引き落とされた預金通帳を保存すればインボイス保存の要件を満たします。

令和5年10月に、インボイスの必要事項を記載した賃貸借契約書にまき直す必要がありますか?

まき直すか、あるいは、登録番号などの必要事項のみを追加する合意書を作成することになります。

話は戻りますが、課税事業者を選択しないと10%分の消費税を受け取れなくなるということですよね。

そうですね。でも、令和5年9月分までは33,000円、翌10月分から30,000円に減額するのであれば、消費税の課税事業者を選択して、簡易課税制度を活用する方が有利になります。

どういうことですか?

3.消費税の簡易課税制度の選択も一案不動産賃貸業の場合、簡易課税制度を選択することにより、みなし仕入率の40%分が控除できます。受け取った消費税3,000円の40%分の1,200円を控除することにより納税額は1,800円になります。

消費税込みで33,000円を受け取り、1,800円納税すれば手取りは31,200円。免税事業者として30,000円を受け取るよりは有利ということですね。

そうです。ただし、課税事業者を選択する場合は注意が必要となるときがあります。例えば、アパート経営も併せて行っている場合で、たまたまそのアパートを売却するケースです。アパート家賃は消費税が非課税で問題ないですが、アパート建物の売却代金は消費税の対象になり、多額の納税額が生じる可能性があります。売却予定がある場合には注意!!ですね。

アパート経営はしていないので、その点は問題ないです。

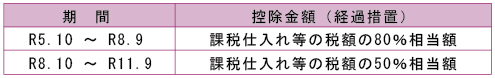

4.インボイス制度導入における経過措置インボイス制度に対する免税事業者の対応は以上のとおりです。しかし、実際は、令和11年9月まで経過措置があるため結構複雑です。

経過措置?? どのような内容ですか?

インボイスがなくても、一定金額の控除ができる措置です。控除できる金額は次表のとおりです。例えば、令和5年10月分から令和8年9月分の駐車場賃料については、安夫さんがインボイスを発行しなくても借主である事業者は、消費税3,000円の80%相当額の2,400円を控除できるというものです。

ということは、経過措置期間中はインボイスを発行しないことを条件に、受取額を33,000円から若干減額する交渉もありということですね。

5.おわりに(インボイス制度の検討事項)インボイス制度は、貸店舗や貸事務所が共有物件の場合も厄介です。共有者のうちに消費税の課税事業者と免税事業者がいる場合、現状においては、課税事業者は消費税の申告・納税をしますが、免税事業者はそれをしていません。このようなケースでは、免税事業者は課税事業者を選択せざるを得ないと考えられます。制度が導入されるのは2年後ですが、課税売上げがある免税事業者の方は、インボイス対策の準備を始めましょう。

2021年10月15日

-

245号

税務署は見ている

~相続時にチェックする預貯金の動きから分かること~私は、この3月まで30年間税務署に勤め、主に資産税(相続税・贈与税・譲渡所得)を担当していました。

税務署に勤めていたときの話は、公務員に課される守秘義務があってお話しできないこともありますが、今回は相続税調査のことをお伝えします。

1.相続税と相続税調査相続税は、毎年続けて申告していく所得税などと違い、一度きりのことなので、税務署では「生涯を通じた税金精算の最終機会」とも言われており、綿密に申告内容の確認がされます。

税務職員は、調査権限を持っているほか、提出を受けた申告書などの様々な情報を持っています。机上で、過去の所得税や贈与税の申告内容と比べて、被相続人の申告財産が少なくないか、相続人が自身の収入だけでは蓄積できない財産をもっていないかなどを検討します。

さらに、給料や土地売却代金の受取り、生活費や大きな買物の支払など、日々の生活が現れる預貯金の動きに注目し、被相続人だけではなく、相続人その他関係者の預金の動きを過去数年分遡って金融機関に照会します。

その上で、実地に調査を行うのですから、相続税調査は、申告漏れを指摘される割合が8割以上と高くなっています。

2.預貯金に関連する問題相続税は、相続開始のときにもっている被相続人の財産が申告の対象となります。

預貯金の大きな動きをチェックすることで、(1)名義預金、(2)貸付金や立替金という財産の問題で疑問が生じ、調査対象になる案件が多く見受けられます。この点は、私が税務署に勤務した30年間で大きく変わっていないように思います。

3.名義預金とは?税務上は、(1)もともと誰がお金を出したか、(2)その預金を誰が管理していたか、(3)贈与された預金かという点から判断し、申告すべき相続財産となるかが決まります。

親族間では、名義を借りて預金を運用することもありますが、基本的にはお金を出した人のものだということです。

例えば、「親が子供名義で作った預金」や「夫が生活費を入金していた専業主婦名義の預金」は、贈与されていなければ、名義人である子(妻)ではなく、お金を出した親(夫)の預金だと判断されることになります。

このように、名義預金は、名義人と実際の所有者が異なる預金をいいますので、名義のみで申告財産を判断すると、調査官に手痛い指摘を受けるかもしれません。

4.貸付金・立替金とは?親族間で預金を動かしたときは、お金を出した人と受け取った人との約束に従い(1)贈与、(2)貸付け、(3)立替えなど、その内容が変わってきます。この際の約束は、法律上、口頭でも文書でもよいとされています。

贈与のときは、非課税である生活費など贈与申告の対象外となる部分を除き、お金を受け取った人が贈与税の申告をする必要があります。申告していない贈与は、相続のタイミングで、預貯金のチェックが行われてばれることがほとんどです。

一方で、借入をしたときや代金の立替えをしてもらったときは、その金額に見合うお金を返済しなければならないので、返済が完了していなければ、被相続人からみて貸付金や立替金が相続財産となります。

5.贈与を受けたかは申告で決まるものではないけどこのように相続税は、名義などの外観だけで判断される訳ではなく、その実質に合わせて相続税の申告財産になるかが決まります。

しかし、相続税の調査では、被相続人との10年近く前のお金のやりとりなどを聞かれることもあります。実質に合わせてといっても、人の記憶は時間の経過とともに劣化し、時には記憶は失われてしまうこともありますし、話を聞きたいときに被相続人はいないという状態で、はっきりしないことが多々あります。

贈与を受けたかは贈与税の申告の有無だけで決まるものではありませんが、仮に、名義預金や親族間で預金を動かしたときに、実際には贈与だったとしても、贈与税の申告をしていなければ、貸付金や立替金として相続税の申告漏れの指摘を受けるかもしれません。

修正申告となれば、本来は払う必要の無かった加算税や延滞税を相続税に上乗せして支払わなければならなくなります。

6.まとめ預貯金の動きは、税務署が最も注目しており、親族名義を含めほとんど把握されていると考えるべきです。

親族名義を借用して財産管理をすることや、曖昧な約束でお金を動かすことは、将来に無用なトラブルを招く恐れがあります。

相続税の負担軽減や納税資金の準備を的確に行うためには、少なくとも預貯金に関しては財産を残す側、引き継ぐ側の双方が連携し、適切な対策を講じていく必要があるのではないでしょうか。2021年9月15日

-

244号

駐車場用地における税務の取扱い

~土地をコインパーキング業者へ賃貸する場合~未利用地は直ぐに換金化できるため、将来の相続税の納税資金用として保有する方もいらっしゃるようです。しかし、固定資産税などの維持費がかかることもあり、とりあえず駐車場用地として活用することが考えられます。そこで、今回は未利用地を駐車場用地として活用する場合の税務の取扱いについてご紹介します。

1.駐車場としての利用パターン駐車場としての利用には、(a)自分で駐車場を営む、(b)土地を業者に貸して、業者が駐車場設備を設置して駐車場を営む(以下「土地貸し」という)、(c)土地にアスファルトなどの構築物を設置した上で業者に貸して、業者が必要に応じ駐車場設備を設置して駐車場を営む(以下「構築物付の土地貸し」という)、の3つのパターンが考えられます。

近ごろは、コインパーキング用地として、(b)の土地貸し又は(c)の構築物付の土地貸しをされている方が多いようです。個人の場合、いずれの賃貸収入も不動産所得となりますが、消費税や個人事業税では異なる取扱いとなる場合がありますので、以下においては税務上の相違点について取り上げます。

2.消費税の取扱い(1) 土地貸し(上記1.(b))の場合

土地に施設として何ら手を加えられていないときの土地の使用は、土地の貸付けに含まれます。 土地の貸付けは、消費税の非課税売上げとして取り扱われるため、賃貸収入部分に対する消費税を納める必要がありません。(2) 構築物付の土地貸し(上記1.(c))の場合

駐車場設備の貸付けとなり、消費税の課税売上げとして取り扱われます。よって、その他の消費税の課税売上げと合計して年間1千万円を超える場合には、消費税の納税義務者となるため、賃貸収入部分に対する消費税を納める必要があります。

3.個人事業税の取扱い「駐車場業」に該当すると個人事業税を納める必要があります。駐車場業に該当するか否かについては、(b)の土地貸し及び(c)の構築物付の土地貸しの場合のいずれにおいても、次のように取り扱われています。

(1) 駐車可能台数が10台未満の場合

駐車場業に該当しないため、駐車場用土地の賃貸に係る所得について個人事業税を納める必要がありません。(2) 駐車可能台数が10台以上の場合

駐車場業に該当し、駐車場用土地の賃貸に係る所得の金額と他の事業所得及び不動産所得と合計して年間290万円を超える部分の所得に対して、税率5%の個人事業税を納める必要があります。

以上のとおり、一般には、駐車スペースが10台以上(ただし建築物内の駐車場は1台以上)あると個人事業税の駐車場業とされています。しかし、(b)の土地貸しの場合は、単なる土地の貸付けですので、駐車場業と言えるか疑義がありました。この点について、東京地裁は、以下の理由で駐車場業には該当しないとして、個人事業税の課税を取り消す判決を下しました(令和3年3月10日)。

・管理運営は業者の責任で行っており駐車場に関する貸主は経営のリスクは負っていない。

・駐車場の稼働状況に関わらず貸主は毎月定額の賃料収入を得ている。

この判決によって、個人事業税の駐車場業に係る取扱いが変更されるかどうかは明らかではありませんが、今後の動向に注意する必要があります。

4.相続税の取扱い被相続人の相続財産の相続税評価額の合計額が基礎控除額(3,000万円+600万円×法定相続人の数)を超える場合には、相続税の申告義務が生じます。

(b)の土地貸し及び(c)の構築物付の土地貸しの場合のいずれにおいても、駐車場用地が構築物(業者が設置した場合を含む)の敷地となっていれば、貸付事業用宅地等として小規模宅地等の特例(最大200㎡までの部分について50%の評価減)の対象となります。適用に当たっては、駐車場用地を相続した相続人が相続税の申告期限(相続開始から10か月以内)までに被相続人の賃貸事業を引継ぎ、かつ、申告期限までその土地を保有していることが要件となります。相続税の小規模宅地等の特例では、(b)の土地貸しも(c)の構築物付の土地貸しの場合も適用対象である点に相違はありません。

なお、駐車場用地が更地(アスファルトや駐車場設備などの設置なし)の場合には、小規模宅地等の特例の適用対象ではありません。

5.まとめ一般的には、構築物付の土地貸しの場合の方が、単なる土地貸しよりも賃貸収入は多く得られると思います。

しかし、その反面、初期投資費用がかかることや消費税の対象となる点からすると、単なる土地貸しの方が負担は少ないといったメリットもあります。

よって、これから未利用地をコインパーキング用地として活用しようとしている方は、賃貸収入だけで考えてはいけないでしょう。支払う税金もしっかりと考慮した上で、どのような貸付方法とするか検討されてはいかがでしょうか。2021年8月13日

-

243号

金・骨董などその他の相続財産

~百貨店の外商取引から財産が判明!!~相続税を申告する場合、不動産や預貯金・上場株式などの金融資産については、まず申告漏れはないと思います。しかし、申告が必要な資産はそれ以外にも色々な種類があります。今回は、意外と申告漏れが多い資産や税務調査の時に指摘されやすい資産について説明致します。

1.意外と人気の金近年価格が上昇している資産として金があります。金は昔から価値あるものとされ人気があります。不動産と異なり所有していても固定資産税はかかりませんし、換金しやすいため遺産分割時にも困りません。ただ、相場による価格変動があるため、換金時期によっては取得時期より価格が下がり損をすることもあります。

2.支払調書そんな使い勝手の良い金は、昔は財産隠しの定番として有名でした。残念ながら現在は200万円超の取引は自動的に税務署へ連絡(支払調書)がいきますので、申告をしないと必ず税務署からお尋ねがくるでしょう。金は隠せる!はもう昔の話です。

3.相続税の申告時に注意すべき点ここでは、金を所有している場合、相続税の申告時にどのような点に注意すれば良いか実際の調査事例を基に話を進めていきます。被相続人は生前金の購入をしていたとの相続人の話から取引があった金の取引業者へ残高照会を行いました。その結果、残高はゼロ。過去5年間の取引履歴も無しとの回答でした。ご自宅に現物の金もないことから、金について相続財産に計上することなく申告をしました。

4.税務調査がやってきて相続税の申告を終えてやれやれと思っていたところ、税務調査がやってきました。税務調査官は、色々と既に調べてきていて、相続人へ金のことを確認してきました。こちらとしては、既に金の取引業者に残高確認や過去の取引履歴まで確認を終えていたので、自信満々に対応しました。しかし、税務署は思わぬところから取引履歴の証拠をつかんで提示してきたのです!

5.外商取引から金の取引がばれる!?なんと、税務署は百貨店の外商取引履歴から金の購入を突き止め、現物確認を要求してきたのです。被相続人は確かにその百貨店の外商取引を利用していました。相続税申告書作成時に、高額な商品の取引が無いか取引履歴の確認も行っていたのに、金の取引については照会内容にはでてきていませんでした。こちらも合点がいきません。調査官に尋ねると、外商担当者が相続人へは提示しなかった特別な取引履歴について税務署に開示していたのです。その取引履歴には、取引日、購入内容、購入者、購入者の署名など詳細なデータが載っていたのです。この特別な取引履歴は外商部のデータには反映されない、担当者預りの特別な取引とのことでした。金の購入後売却履歴もないことから、金を所有していると考えられるので、相続財産として申告が必要になるとのこと。こちらも益々混乱。金の取引業者に対する照会で取引履歴がでてこなかったのは、百貨店の外商へ金を卸しただけで、外商が誰へ売却したかは取引業者のあずかり知らぬところだったのです。そうは言っても、肝心の金の現物が見当たらない。税務署との折衝が困難を極めました。

6.何故、外商取引がわかったのかそれにしても、何故税務署がその百貨店の外商との取引がわかったのか、不思議に思いました。それは、相続後の相続人の預金の振込履歴から判明したのです。前述しましたが、相続税申告書作成時に取引履歴を取り寄せたので、その手数料の支払いから取引があることがわかってしまったのです。念入りに事前調査した結果が思わぬ波紋を引き起こすことになったのです。被相続人だけでなく、相続人の預金の動きも念入りに調査しているのです。

7.預金の動きは情報の宝庫被相続人の預貯金の動きをチェックすると、貸金庫の手数料やトランクルームの保管料の引き出しがあります。貸金庫が調査時点で残っていれば、調査官は必ず中身を確認します。メモ1枚、銀行の振込票1枚からあらゆる取引を想定し、相続人に確認を求めます。トランクルームを契約しているのであれば、そこに何を(例えば絵画とか)保管しているのか、必ず確認を求めます。

8.骨董品も外商経由で購入この被相続人、骨董品・絵画の収集も趣味で他の百貨店の外商から色々と購入していました。そのため、相続時には専門家へ鑑定評価を依頼し、きちんと相続財産として申告をしました。百貨店の外商は本当に色々な商品を用意して奨めてきます。小口のものから大口のものまで種類は様々です。コロナ禍でステイホーム期間中の今、外商取引が増えていて、益々外商取引の確認が重要に思えます。

9.把握が困難な新しい資産も不動産は課税通知書、金融資産は取引報告書などが送られてくることから、財産の把握が出来ています。しかし、最近はネット取引の時代、管理の仕方も紙ベースから電子データのみへと移行しています。被相続人が相続人達に内緒で取引をしていると財産の存在自体わからなくなってしまう可能性は大きいです。被相続人のメールを確認し、どのような業者と取引をしているのか、今後は新たな確認が必要になるでしょう。

2021年7月15日

-

242号

消費税のインボイス制度

~消費税の納税義務者になる?~令和5年10月1日から、消費税の仕入税額控除に適格請求書等保存方式(いわゆるインボイス制度)が導入されます。この制度の導入により、不動産賃貸業にどのような影響が出るのでしょうか。

1.消費税の計算方法とは消費税は、納税義務がある事業者とない事業者に分かれます。納税義務がある事業者とは、一般には前々年(法人の場合は前々期)に消費税のかかる売上が1,000万円超ある事業者を言います。不動産賃貸業の場合、店舗、事務所、駐車場等の賃料に消費税がかかります。そのため、物件のほとんどが居住用のケースでは、消費税の納税義務がない事業者(免税事業者)に該当している方も多いと思います。

消費税の納税額は、預かった消費税から支払った消費税を差し引いて計算します。不動産賃貸業の場合、テナントからの家賃や駐車場賃料と一緒に預かる消費税から、修繕費、管理費等にかかる消費税を差し引いて納税額を算出します。

2.適格請求書等保存方式とは現行において、支払った消費税の控除を受けるためには、帳簿への記載と請求書等の保存が必要です。請求書等とは、請求書、納品書、領収書、レシート等で、取引年月日、取引金額、取引内容、支払先及び支払者の名称等が記載された書類をいいます。食品等の軽減税率導入後は、その対象と税率ごとに合計した取引金額の記載も必要になりました。

令和5年10月以降は、原則として、支払先から「適格請求書」の交付を受けて保存する必要があります。適格請求書の交付は、「適格請求書発行事業者」に限られ、課税事業者が税務署長に申請した上で、登録を受けなければなりません。登録を受けると登録番号が交付され、国税庁のホームページに公表されます。「適格請求書」には、上記の請求書等の記載内容に加え、税率ごとに区分した取引金額とその消費税額及び登録番号の記載が必要になります。

今まで免税事業者に該当し、消費税を納税しなかった事業者が適格請求書発行事業者になるには、まず課税事業者を選択して消費税の納税義務者となり、その上で登録申請をする必要があります。

令和5年10月1日以降、免税事業者への支払いに係る消費税の控除は、徐々に制限がかかることとなります。同日から3年間は、支払った消費税の80%を控除することができ、令和8年10月1日から3年間は支払った消費税の50%の控除となり、令和11年10月1日からは全く控除できなくなります。

3.適格請求書を発行しないことの影響免税事業者を継続したり、適格請求書発行事業者に登録せず、適格請求書を発行しなかった場合、どのようなことが想定されるのでしょうか。事務所を賃貸するケースで考えてみます。

事務所の借主は、貸主に賃料を支払います。そこに含まれる消費税を、売上に係る消費税から控除して納税額を計算します。この賃料につき、貸主が適格請求書を発行しない場合、借主は賃料に係る消費税を控除することができなくなります。そのため、消費税相当額の値引きを要請したり、最悪の場合は退去することが想定されます。免税事業者は、インボイス制度導入までに課税事業者となるか、免税事業者のままで行くのか、その場合、今まで預かっていた消費税相当額をどうするのか検討する必要があります。

4.インボイス制度導入の背景消費税は、最終消費者が負担する税金で、事業者が消費者から預かって納付する方法をとっています。現行では、免税事業者は価格に消費税を上乗せしないことを予定しているのですが、実際には上乗せしているのが実情です。税務当局は、これを益税だとして問題視しています。今までは、小規模な事業者の事務負担の増加を考え、免税事業者を認めてきましたが、免税事業者に対する支払いは消費税を控除させないようにして、課税事業者となることを促し、益税の解消を目指しています。

では、課税事業者になることは損なのでしょうか。免税事業者が課税事業者になった場合は、今まで預かっていた消費税から支払った消費税を控除して納税することとなります。そのため、新たに消費税の納税は発生しますが、その差額だけを負担することとなり、本来の仕組み通りとなります。

5.インボイス制度導入に向けたご準備をインボイス制度導入に係る事業者の方針によっては、賃貸借契約書、特に賃料に係る消費税部分の見直しが必要になるかもしれません。適格請求書発行事業者の登録は、原則として令和5年3月31日が申請期限となります。それまでに、消費税とどのように関わっていくか検討する必要があります。

2021年6月15日

-

241号

居住用賃貸建物に係る消費税の取扱い

~令和2年度改正の重要ポイントの確認~居住用の賃貸建物の建築又は購入の際に支払った消費税については、これまでその還付を受ける方法がありました。しかし、令和2年度の税制改正により、令和2年10月以後の居住用の賃貸建物の取得に係る消費税については、原則として、全く還付を受けられないこととなりました。

今回はその改正の経緯・内容と注意点について説明いたします。

1.消費税の仕組み(1)原則的な方法

支払った消費税の還付を受けるためには、「預かり消費税」より「支払った消費税」が多い必要があります。ただし、支払った消費税のすべてが、消費税の計算で控除できるわけではありません。居住用の賃貸建物の取得の際に、建物の本体価格に対して消費税が課される一方、その賃貸建物に係る住宅家賃収入は消費税が非課税です。預かり消費税がないと支払った消費税の控除はできないというのが消費税の基本的スタンスです。したがって、居住用の賃貸建物に係る消費税は、還付を受けられないのが原則です。

(2)そこで使われた特例 〜一括比例配分方式〜

消費税の控除に関し「一括比例配分方式」の特例があります。これは、支払った消費税の全額に、売上全体に対して消費税が掛かる売上が占める割合(課税売上割合)を乗じた額の消費税を控除するものです。これを選択すると、本来の原則計算では控除できない消費税でも、この特例により控除できる場合があります。飲料水等の自動販売機を設置し課税売上割合を増加させる方法も知られていますが、最近は金の取引に消費税が課されることに着目して、金の売買を繰り返して課税売上割合を増加させ、消費税の還付額を増やす方法が盛んに行われたこともあり、問題視されていました。

2.居住用賃貸建物に係る令和2年度改正これまでの度々の税制改正で、消費税の還付スキームの封じ込めが図られてきました。しかし、いたちごっこが続いたこともあってか、そもそも居住用賃貸建物に係る消費税は、そのすべてが控除できないように改正されたのです。

3.居住用賃貸建物とは消費税の控除ができなくなった「居住用賃貸建物」とは、次の(a)と(b)のいずれにも該当する建物をいいます。

(a) 住宅の貸付けの用に供する建物(その附属設備を含みます。)(※1)

(b) 一つの取引単位につき、消費税抜きの本体価額が1,000万円以上

(※1 全てが店舗である建物などその構造や設備等の状況により住宅の貸付けの用に供しないことが明らかな建物は除かれます。)

4.店舗併用住宅の取扱い店舗併用住宅の場合は、いくつかの注意が必要です。基本的には店舗部分に係る消費税については、従前のとおり還付の対象になります。住宅部分に係る消費税については、還付の対象になりません。店舗部分の消費税の還付を受けるための注意点としては、建設(購入)価額を店舗部分と住宅部分に合理的に区分する必要があります。例えば、1平方メートル当たりの建築価額に大きな差がなければ、建設(購入)価額を店舗部分の床面積と住宅部分の床面積で按分するなどの方法が考えられます。なお、按分したことによって、住宅部分の本体価額が1,000万円を下回ったとしても、建物全体の価額が1,000万円以上の場合は、居住用賃貸建物とされますのでご注意ください。

5.消費税の控除ができるケース居住用賃貸建物の取得のための支払いであっても、消費税の控除対象となるものがあります。

(1)建物価額以外の付随費用

居住用賃貸建物を購入する際に支払った仲介手数料は、建物の取得価額を構成します。しかし、居住用賃貸建物として消費税控除の対象とならないものは、あくまで建物本体に係る消費税に限られますから、仲介手数料などの付随費用に係る消費税は控除の対象となります。

(2)居住用賃貸建物に対して修繕をした場合

修繕のための支払いに係る消費税は、居住用賃貸建物に対するものでも控除の対象となります。ただし、資本的支出とされる金額が1,000万円以上となると、居住用賃貸建物の取得として取り扱われますから、控除の対象となりません。

(3)3年以内の用途変更や譲渡をした場合

居住用賃貸建物の取得後3年以内に、その全部又は一部を店舗や事務所の貸付けへと変更した場合や、その居住用賃貸建物を譲渡した場合は、当初の取得時に支払った消費税の一部について、一定の調整計算により控除の対象とする措置が設けられています。

6.まとめ消費税の控除ができなくなると、納付する消費税が増加します。取引について消費税込みの金額で経理している場合(税込経理方式)、納付する消費税は、所得税や法人税において経費として計上できます。そのため、例えば、個人の場合は、増加した消費税額に、所得税の減税効果(1-所得税率)を乗じた金額が、実際の負担増加額となります。

居住用賃貸建物の取得時に支払う消費税でも控除対象になるものもあります。建築や購入の際の支出については、その支払明細書や領収書を保管し、少しでも多くの消費税が控除できるように備えることが必要です。2021年5月14日

-

240号

税金安夫の税務講座

賃貸マンション事業と借入金

~元本返済額と減価償却費の関係~賃貸建物の購入資金として、金融機関からの借入れを活用する方は多いと思います。初めは順調に推移しているように思われた賃貸経営も15年目くらいからキャッシュ・フロー(資金収支)の悪化が問題に。建築資金の大部分を借入金で賄っているケースで多く見受けられます。

今回は、借入金を活用する賃貸マンション経営における資金面での注意点についてのお話です。

1.借入金による賃貸経営父が駐車場にしている土地ですが、賃貸マンションの建築を考えています。3億円かかりますけど・・・。相続税対策にもなるようですし・・・。

建築資金はどうされますか?

全額借入れです。預金は相続税の納税資金としてとっておきます。年利1%で返済期間は30年。賃貸マンションは私が相続し、賃貸事業を続けるつもりです。

年間賃料想定額の建築代金に対する割合を利回りといいます。全額借入れとなると、利回りは最低10%確保できないと資金収支が苦しくなりますよ。

10%は無理ですね。建築費用も高騰しているし。資金収支とは、簡単に言えば損益のことですか?

2.損益と資金収支の違い収入から経費を引いたものが損益。一方、資金収支はお金の出入りです。例えば、減価償却費は経費ですけどお金は出ていかないので、損益と資金収支は異なります。借入金の返済はどうでしょうか?

利息は経費だけど、元本返済は経費でないですね。

そうですね。損益と資金収支の差異においては、減価償却費と借入金の返済額がポイントになります。

イメージが沸かないので具体例でお願いします。

借入額3億円、返済期間30年、年利1%の元利均等の年1回返済としますと、1年目、

16年目、30年目の返済額の内訳と残元本は次のとおりになります。

元利均等返済なので、年々元本返済額が増加し、利息支払額は減少しますね。返済額自体は変わらなくても、経費は減少していくということですね。

では次に、減価償却についてみてみましょう。

3.建物附属設備の償却は15年で終了建物の購入額は一括で経費になりません。税務上の耐用年数に応じて経費化されます。

ところで、建物本体と建物附属設備の金額は分かりますか?建物が約2.1億円、電気設備、衛生設備などの建物附属設備は約9千万円です。

耐用年数は建物が47年、建物附属設備は15年。定額法での償却ですから、経過年数に応じた1年当たりの減価償却費は次のとおりになります。

16年目になると減価償却費が1,065万円から462万円へと603万円も減少しています。

ということは課税所得が603万円増加し、納税額も大幅に増加することになりますね。元利均等返済の場合、年を追うごとに元本返済額が増加し、経費になる利息は減少していきますから、更に納税額が増加し、資金収支が悪化します。

納税額の増加が資金収支悪化の原因ですね。

経費にならない元本返済額が、経費になる減価償却費を上回ると、例えば手元資金が500しかなくても1,000に対して課税されるようになってしまいます。

4.大規模修繕や設備の交換は15年経過後に始まる賃貸経営は、15年目頃までは減価償却費も多く、大きな修繕もほとんどないため資金面で順調です。

そういえば15年経過後に屋上の防水工事などの大規模修繕を実施するような話もしていました。それまでにその資金を確保しておく必要がありますね。

それに加え、15年経過すると、給湯機器、キッチン、ユニットバスの交換も徐々に始まっていくことも考慮しておく必要がありますね。

3億円の全額借入れは見直します。借入額はいくらくらいであれば資金的に乗り切れるでしょうか。

それでは、大規模修繕なども見込んだうえでシミュレーションをしてみましょう。

5.土地は減価償却による経費化ができない表面利回り5%程度の中古マンション投資の広告を目にします。預貯金では運用効果が見込まれない今日において、中古マンション投資を検討される方もおられることでしょう。余裕資金が十分ある場合は別として、借入れで購入するときは注意が必要です。今回の事例は、建物代金の借入れでしたが、土地代金も借り入れるとなると更に資金収支が悪化します。土地代金は減価償却による経費化ができないからです。賃貸マンション投資は高い買い物です。購入時に示される資金収支のシミュレーションは、大規模修繕やメンテナンス工事が的確に見積もられたものかどうか十分な確認が必要です。

2021年4月15日