平成28年1月1日から、これまで株式などの投資商品と区別されていた国債や外国国債など一定の公社債に対する課税方式が大きく変更されます。また、一部の公社債は特定口座での取り扱いも可能になり、さらに、金融商品間で損益通算できる範囲が拡大されます。この大幅改正を踏まえて、公社債の税金についてまとめてみました。

1.公社債とは

公社債の一般的なものとしては、国債・地方債・外国国債・上場公社債などがあります。債券の種類は、発行体や利払いの有無、利率の高低、償還期間などによってさまざまなものがあり、それらの課税関係は一律ではありません。

債券には、大きく分けて2つのタイプがあります。

| (1)利付債・・・ | 発行から償還までの間、あらかじめ定められた期日に利息(クーポン)を受け取れる債券 |

| (2)割引債・・・ | 償還まで利息の支払いがない代わりに、額面から利息相当分を割り引いた価格で発行され、償還時に額面金額が戻ってくる債券 |

今回は、(1)の利付債に焦点をあてて解説をします。

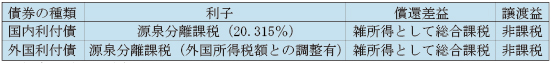

2.現状の課税は

現状の主な課税関係は下表のとおりとなります。

※総合課税は、税率15.105%~55.945%

3.譲渡益は今年まで非課税!

上表をご覧頂くと、なんと利付債の譲渡益は現在非課税となっています。国債や社債は満期保有が多く、譲渡益は課税になじまないと考えられていました。また公社債等の値上り益は経過利子を反映した部分が多く、経過利子は源泉分離課税で徴収しているので譲渡益は非課税でも良いと考えられてきました。しかし、現在の債券市場は、市場金利の動きを反映して公社債の価格変動があり、他の金融商品との課税方法の違いが問題となってきました。

このような流れもあり、平成28年1月1日以後の譲渡益から税率20.315%の申告分離課税へ変更となります。

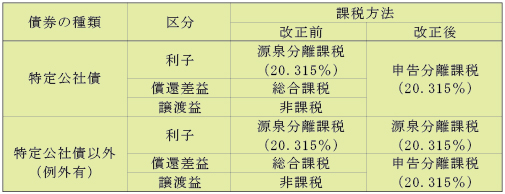

4.改正後の課税方法は

公社債は、平成28年1月1日以後は特定公社債とそれ以外の公社債の2つに分けられ、課税方法が変更となります。特定公社債とは、国債・地方債・外国国債・公募公社債・上場公社債・平成27年12月31日以前に発行された公社債等です。

まず、特定公社債の利子は、源泉分離課税から申告分離課税へ変更となります。一方、特定公社債以外の公社債の利子は、源泉分離課税のままです。

次に、償還差益は種類に関係なく、総合課税から申告分離課税へ変更となります。

最後に、譲渡益は、現在の非課税から税率20.315%の申告分離課税へ変更となります。

5.特定口座への受け入れが可能に

特定公社債は、上場株式等と同じ税制になり特定口座への受け入れが可能になります。特定口座が源泉徴収口座であれば、申告不要を選択することも可能ですし、他の特定口座との通算をするため確定申告を選択することもできます。

6.譲渡損との損益通算・繰越控除も可能に

特定口座へ受け入れた公社債の利子・譲渡(償還)損益は、他の上場株式等の配当や譲渡損益との通算が可能になります。もちろん、特定公社債の譲渡により発生した損失の金額のうち、その年に損益通算してもなお控除しきれない金額については、翌年以後3年間にわたり繰り越しが可能となります。

7.私募債の利子については、節税封じ

同族会社が発行した社債の利子は、税率20.315%の源泉分離課税で課税関係が終了するため、高額所得者であるオーナー役員の節税対策として私募債が利用されています。ここにメスが入り、改正後は総合課税の対象となり最高で55.945%の税率がかかることになります。

以上のように、金融所得一体課税への一環として特定公社債に関する税金も上場株式と同じ税制になります。基本的に、税率は20.315%とわかり易くなり、上場株式等の譲渡損が発生した場合は、特定公社債の利子や償還益等と通算し源泉徴収された税額を取り戻すことが可能になります。

あなたのお持ちの公社債、含み益がある場合は、相場の動向を見比べて非課税である今年中に売却されるのもいかがでしょうか。