相続税については、バブル期の地価急騰に伴い様々な減税措置が講じられてきました。しかし、地価が下落したにもかかわらず見直しがされず、今や相続税の負担者数は100人に4人とのこと。この格差を是正するべく、まず手始めに小規模宅地等の特例対象範囲が縮小されることになりました。

1.小規模宅地等の課税の特例とは

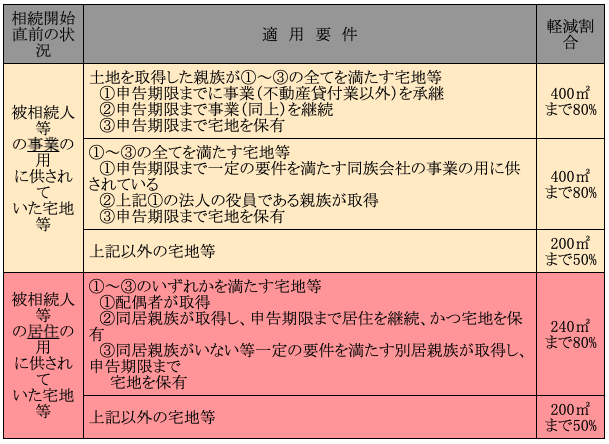

相続や遺贈によって取得した宅地等が、被相続人等の居住の用又は事業の用に供されていた場合、一定の要件を満たすと相続税の負担が軽減されます。相続人の生活基盤の維持という配慮から設けられた特例です。

改正前の軽減割合は次のとおりです。

2.改正の内容

(1) 対象除外となる宅地等

① 改正前:被相続人等が事業または居住の用に供していた宅地等については、相続人等が相続税の申告期限までに事業または居住をやめた場合でも「200㎡まで50%評価減」の適用が受けられました。

② 改正後:事業または居住を継続しない宅地等は適用対象から除外され、全く評価減をすることができなくなります。

(2) 80%評価減対象地の縮小

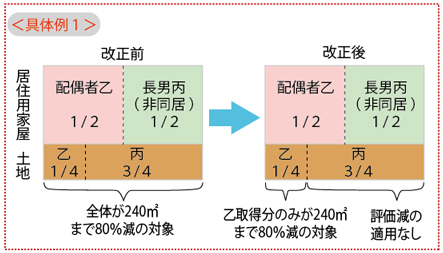

① 改正前:一の宅地等を取得した者のうちに一人でも居住用または事業用の80%評価減の要件を満たす者がいれば、その宅地等全体について80%評価減の適用ができました。

② 改正後:取得者ごとに適用要件を判定することとなります。

<具体例1>をご参照ください。

(3) 居住用の80%評価減対象地の縮小

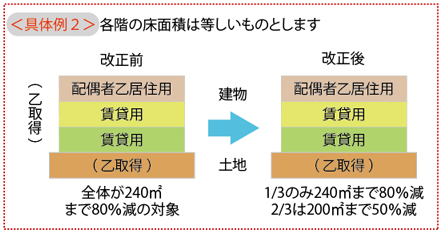

① 改正前:一棟の建物の敷地の用に供されていた宅地等のうちに居住用の80%評価減の要件に該当する部分とそれ以外の部分がある場合には、その宅地等全体について居住用の80%評価減の適用ができました。

② 改正後:部分ごとに按分して軽減割合を計算することとなりました。

<具体例2>をご参照ください。

(4) 今まで明記されていませんでしたが、居住用の80%評価減の対象宅地等は、主として居住の用に供されていた一の宅地等に限定されることとなりました。

3.大幅な増税も!

上記2.の改正は、平成22年4月1日以後の相続又は遺贈により取得する小規模宅地等に係る相続税について適用されます。

上記2.(2)を例にとれば、極端な話改正前までは、その土地の1%でも配偶者乙が相続すれば、長男丙が相続した土地についても80%評価減の対象となりました。これが、取得者ごとに厳密に適用要件を判定されることとなるのです。場合によっては、大幅な増税につながりかねません。

取得者を決める遺産分割協議には、今まで以上に細心の注意を払わなくてはいけなくなるのではないでしょうか。