相続により土地を取得する場合、土地の評価を下げてくれる制度『小規模宅地等についての課税価格の計算の特例(以下「小規模宅地等の特例」といいます)』があります。この特例、実はその選択の方法によって、相続税額に大きな相違が生じることになるのです。甲さん、乙さん、2人の例でご説明します。

1.相続した土地

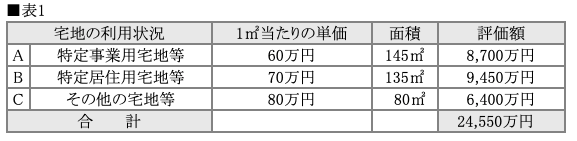

甲さん、乙さん、それぞれの被相続人から[表1]の宅地を相続しました。

2. 甲さんの選択

甲さんは、評価額が高い順に、B宅地>A宅地>C宅地の順に小規模宅地等の特例を選択しました。すると、その結果は[表2]のような評価額となりました。

■表2

| 宅地 | 評価額 | 減額される金額 | 特例適用後の評価額 |

| A | 8,700万円 | 60万円×0.8×145㎡=6,960万円 | 1,740万円 |

| B | 9,450万円 | 70万円×0.8×135㎡=7,560万円 | 1,890万円 |

| C | 6,400万円 | 80万円×0.5× 15㎡= 600万円 | 5,800万円 |

| 合計 | 24,550万円 | 15,120万円 | 9,430万円 |

3. 乙さんの選択

一方、乙さんは、1㎡当たりの単価が高い順に、C宅地>B宅地>A宅地の順に選択しました。その結果は[表3]のとおりです。

■表3

| 宅地 | 評価額 | 減額される金額 | 特例適用後の評価額 |

| A | 8,700万円 | 60万円×0.8× 15㎡= 720万円 | 7,980万円 |

| B | 9,450万円 | 70万円×0.8×135㎡= 7,560万円 | 1,890万円 |

| C | 6,400万円 | 80万円×0.5× 80㎡= 3,200万円 | 3,200万円 |

| 合計 | 24,550万円 | 11,480万円 | 13,070万円 |

4. 甲さん有利です

果たして特例適用後の評価額は、甲さんは9,430万円、乙さんは13,070万円となり、3,640万円の差が生じました。税率が50%の相続税がかかる相続人にとっては、選択方法の相違だけで、税額で何と1,820万円も違ってくるのです。小規模宅地等の特例は、限度面積と減額される割合が土地の利用状況によって異なっているため、選択方法の違いでこのような差が生じてしまうのです。

5. 一番有利な方法は?

小規模宅地等の特例を適用できる土地が2つ以上あった場合、一番有利に選択するには、㎡単価、減額割合、面積調整を比較し、減額される金額の大きいものから選択していくのがベストです。

一見簡単そうに見えるこの特例ですが、実は奥が深く結構複雑な計算が必要なのです。こんなところにも、やっぱり、プロの目、プロの手がお役に立つのではないでしょうか。

(参考)

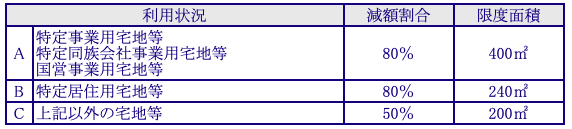

1.限度面積と減額される割合

2.限度面積は400㎡

限度面積は下記の算式より400㎡以下まで適用可能です。