例年より1か月以上遅れた1月24日、税制改正大綱が発表され、同月29日に閣議決定されました。大綱の内容は国会で可決、成立した後、適用される予定です。年末の総選挙と年度末との兼ね合いで、駆け込みでの大綱作成となりましたが、ここ数年ではある程度大きな改正になりました。以下、今年の大綱に盛り込まれた事項について説明させていただきます。

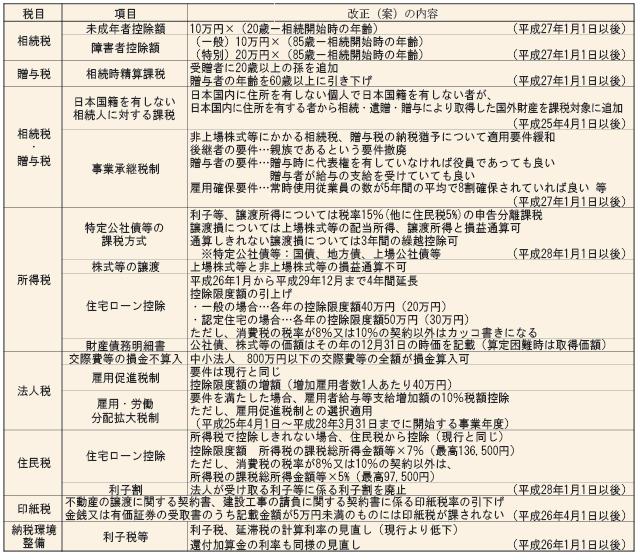

1.【相続税・贈与税・所得税】税率構造

最高税率が上がりました。また、贈与税については2つの税率構造ができました。

(平成27年1月1日以後)

2.【相続税】基礎控除額

3,000万円+600万円×法定相続人の数に引き下げられます。現行では亡くなった方の4%に相続税が課されていますが、この改正により6%に上昇すると見込まれています。この影響は都市部に持ち家をご所有の方に集中するため、次の改正が盛り込まれました。

(平成27年1月1日以後)

3.【相続税】小規模宅地等の減額特例

被相続人が事業や居住の用に供していた土地の評価額を引き下げる特例です。この特例のうち、居住用宅地等部分について適用面積が拡充、適用要件が緩和されます。

適用面積:240㎡→330㎡

特定事業用宅地等と併用する場合それぞれの限度面積まで完全併用することができるようになります。(平成27年1月1日以後)

適用要件

(1)一棟の二世帯住宅で建物内を行き来できない場合も敷地全体について特例の適用が可能となります。

(2)被相続人が老人ホームに入所された場合でも以下の要件を満たす場合には特例の適用が可能となります。

・被相続人に介護が必要なため入所したものであること

・家屋が貸付け等の用途に供されていないこと (平成26年1月1日以後)

4.【贈与税】教育資金の一括贈与

現行の制度でも教育資金の贈与は非課税です。但し必要な都度贈与する必要があります。今回の改正は一度に多額の資金を非課税で贈与することができるというものです。30歳未満の受贈者の教育資金として、直系尊属が金銭等を金融機関に信託等として支出した場合に適用されます。上限は受贈者1人につき1,500万円(学校等以外は500万円)です。

教育資金に充てられたことを証明するため、領収書等を金融機関等に提出する必要があります。

なお、30歳になった際に残額がある場合、その時点で贈与があったものとして贈与税が課税されます。

(平成25年4月1日から平成27年12月31日まで)

5.【所得税】日本版ISA

現在、上場株式等の譲渡益等については軽減税率が適用されています(所得税7%、住民税3%)。平成26年以後原則に戻り、所得税15%、住民税5%となります。

個人による資産運用を促進させるための特例でしたが、あまり効果が無かったため、新たな対策として日本版ISAが平成26年から10年間適用されます。

上場株式等への投資のうち、毎年100万円までが非課税枠となります。この非課税枠内の上場株式等から生じる配当や譲渡益が非課税となります。保有期間は最長5年間です。非課税となる投資額は最大500万円(毎年100万円×5年間)となります。

5年間の保有期間終了時に、非課税枠を移管し、非課税のまま保有し続けることもできます。

配当や譲渡益が生じる場合は有用ですが、譲渡損失は生じなかったものとして、損益通算の対象となりません。

この制度の基となったイギリスでは広く利用されているため、当初設定されていた期限が無くなり、恒久化されました。日本でも利用状況によっては恒久化、対象商品や非課税枠の拡充、対象年齢の引き下げ等が期待されます。

6.その他

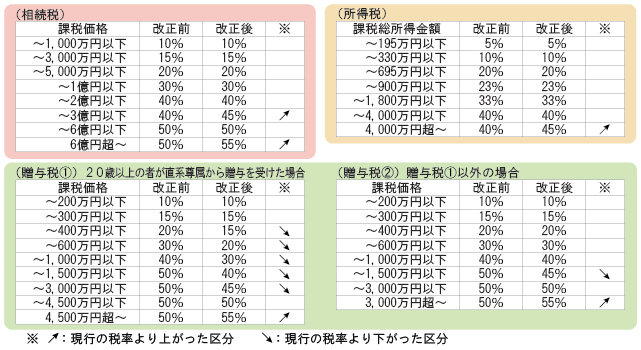

今回取り上げることができなかった改正案のうち主要な項目は、次表のとおりです。