平成25年度税制改正は、相続税率のアップ、基礎控除の縮小と、資産家の皆様にとって非常に厳しい改正となりました。そんな中で、地価の高い都心への配慮として、小規模宅地等の特例適用面積の拡充などいくつか緩和措置も盛り込まれています。

今回は、その緩和措置として小規模宅地等の特例を適用する場合の「老人ホーム入居時」と「二世帯住宅の場合」について説明したいと思います。

1.老人ホームに入居していたら

被相続人が、相続発生時に老人ホームに入居していた場合、自宅敷地に小規模宅地等の特例を適用できるかどうかで、相続税は大きく変わってきます。(現在は、240平米まで80%引き、平成27年1月1日以降の相続では、330平米まで拡充)

現在は、下記の4つの要件全てを満たす場合に特例の適用が認められています。

| 1 | 介護を受けるための入居であること。 |

| 2 | 自宅がいつでも生活が出来るように維持管理されていること。 |

| 3 | 自宅を他者の居住の用その他の用に供していないこと。 |

| 4 | 所有権又は終身利用権付の老人ホームでないこと。 |

この4つの要件のうち、最もハードルが高いのが4の要件です。4の要件を満たせず、特例が適用出来なかった相続人を弊社でも何例も見てきました。

4に該当する老人ホームの具体例の一つとしては、「特別養護老人ホーム」が挙げられます。しかし、この老人ホームに入れる方はごくわずかです。従って、老人ホームに入居されていた場合にはほとんど特例が適用出来ない状況でした。

2.特別養護老人ホームでなくても適用が可能に!

改正により、下記の2要件のみとなります。

| 1 介護を受けるための入居であること |

| 2 自宅家屋を貸付等の用途に供していないこと |

今まで、ネックになっていた4の要件が無くなり、終身利用権付の老人ホームでも適用が可能となります。

3.二世帯住宅の場合の特例適用要件

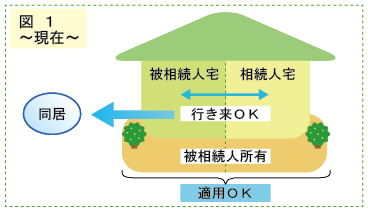

現在、二世帯住宅の敷地を相続人が取得する場合に、小規模宅地の特例を適用できるのは、原則同居が要件となっています。図1のように内部で行き来のできる建物が同居として特例が適用出来ます。

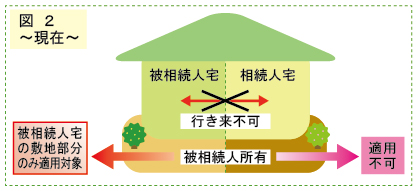

一方、内部で行き来の出来ない構造上区分された二世帯住宅の場合は、被相続人宅の敷地部分のみが特例の適用対象でした。(図2参照)

4.二世帯住宅の構造上の要件撤廃!

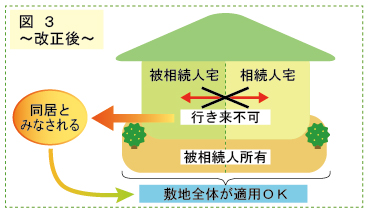

改正により、構造上の要件が撤廃となります。

内部で行き来が出来なくても同居しているとみなされて、被相続人及び相続人が居住している敷地全体が特例の適用対象となります。(図3参照)

これにより、上下で分断され外階段でなくては行き来が出来ない、または左右を隔てる壁があり、一度外に出なければ行き来が出来ない二世帯住宅も適用が可能になります。

5.これからの二世帯住宅の建て方

このように、構造上の要件は撤廃されましたが、登記の仕方には引き続き注意が必要です。図3のパターンでも建物を被相続人と相続人で分けて区分登記している場合には、被相続人の居住用部分しか特例の対象にはなりません。対処法としては、建物を共有にすることです。

上記の点を注意すれば、これからは姑と嫁が仲良く暮らせる完全分離型の二世帯住宅を相続税の心配をせず、安心して建築出来ると思います。

ちなみに、上記の2つの改正点は平成26年1月1日以後の相続からの適用となります。

最期を迎える場所や二世帯住宅の構造の違いで相続税が変わる理不尽な扱いが無くなることは、増税の中の一筋の光かもしれません。